Инвесторами перед принятием решения о вложении денег всегда проводится комплексная оценка и анализ эффективности предлагаемого инвестиционного проекта. Многие способы, в частности с применением метода чистой стоимости дисконтированной, требуют знания процентной ставки для привлечения финансирования. Рассчитать ее значение можно несколькими способами, одним из наиболее распространенных является метод WACC. Рассмотрим поближе, что такое модель WACC – формула и пример расчета.

Содержание статьи

В чем состоит сущность метода

Выбирая из некоторого числа проектов, инвестор должен иметь понятие об их потенциальном (ориентировочном) уровне доходности. В зависимости от этого обладатель денег может принять решение об объеме инвестирования или очередности реализации нескольких рассматриваемых инициатив. Учитывая взаимосвязь уровня прибыли и степени риска, следует всегда делать вложения в проект с максимальной доходностью. А уровень необходимой прибыли напрямую связан со стоимостью активов. Теперь ответим на вопрос: что такое WACC и как рассчитать этот показатель?

Выбирая из некоторого числа проектов, инвестор должен иметь понятие об их потенциальном (ориентировочном) уровне доходности. В зависимости от этого обладатель денег может принять решение об объеме инвестирования или очередности реализации нескольких рассматриваемых инициатив. Учитывая взаимосвязь уровня прибыли и степени риска, следует всегда делать вложения в проект с максимальной доходностью. А уровень необходимой прибыли напрямую связан со стоимостью активов. Теперь ответим на вопрос: что такое WACC и как рассчитать этот показатель?

Метод Weighted average cost of capital (WACC) представляет собой стоимость капитала средневзвешенную.

Этот критерий применяется для оценки целесообразности инвестирования средств в проекты и ценные бумаги, а также для приведения предполагаемых доходов от вложений и вычисления стоимости активов фирмы.

Обычно при нахождении показателя исходят из того, что акционерный капитал (АК) фирмы состоит из трех составляющих:

- кредитных средств;

- АК обычного;

- АК привилегированного.

Стоимость капитала средневзвешенная показывает минимальный возврат денег компании на инвестированные в ее деятельность средства (рентабельность), т.е. такая доходность позволит покрыть затраты на привлечение денег со стороны. Другими словами, это показатель общей ценности средств компании, рассчитанный как совокупность доходности заемного и собственного капитала, которые взвешены в общей структуре по их удельному весу (доле).

Суть критерия заключается в том, что компания может принимать какие угодно инвестиционные решения, если их рентабельность выше значения WACC на текущий момент. Иногда этот показатель называют альтернативной стоимостью, то есть тот минимальный уровень доходности, который можно получить, не инвестируя в новую инициативу, а вложив деньги в другой уже существующий проект.

Формула и примеры расчета критерия

В разных учебниках и интернет источниках формула расчета показателя выглядит по-разному. Это зависит от ряда факторов, в частности, производится расчет на посленалоговой или доналоговой основе. Кроме того, на методологию расчета может оказывать налоговая политика и законодательные требования государства, что выражается, как правило, в применении дополнительных показателей или коэффициентов.

Простейшая формула расчета WACC, когда фирма финансируется исключительно из своих и заемных денег, выглядит таким образом:

WACC = Ws * Ks + Wd * Kd

где:

- Ws и Wd – это части заемного (d) и собственного (s) капитала по балансу, указывается в процентах или долях единицы, при этом сумма данных величин всегда равна единице;

- Ks и Kd – стоимость соответствующих видов привлечения денег в процентах (ставка).

Здесь найти искомый показатель достаточно просто. Рассмотрим пример. Необходимо определить величину WACC для компании, которая привлекла для внедрения инвестиционного проекта финансирование из трех различных источников в общей сумме 2 миллиона рублей на разных условиях:

- 500 тыс. руб. (доля 25%) – под 10% годовых;

- 500 тыс. руб. (доля 25%) – под 15%;

- 1 млн. руб. (доля 50%) – под 20%.

Используя формулу, сможем посчитать величину показателя. В данном случае она составит:

WACC = 25% * 0,10 + 25% * 0,15 + 50% * 0,20 = 16,25 %

Однако следует учесть, что отдельные виды выплат, например, регулярные платежи по взятым кредитам, в соответствии с нормами законодательства могут не подлежать налогообложению. Это называется "налоговый щит" (от английского tax shield), такая переменная дополнительно вводится в формулу:

WACC = Ws * Ks + Wd * Kd * (1 - T)

где T – размер ставки налога на прибыль (обычно показан как доля от единицы).

При этом на собственные источники средств налоговый щит не распространяется, а на заемные – распространяется. В российских реалиях показатель (1 - T) будет составлять 0,8, поскольку налог на прибыль установлен на отметке 20%.

Решим задачу с применением налогового щита. Те же 2 миллиона инвестированных в производство денег распределены следующим образом:

- 500 тыс. руб. (доля 25%) – заемные средства под 15% годовых;

- 500 тыс. руб. (доля 25%) – заемные деньги под 20%;

- 1 млн. руб. (доля 50%) – собственные средства с доходностью 10%.

Применив в формуле налоговый щит к заемному капиталу (2 потока), получаем такой расчет:

WACC = (1 – 0,20) * (25% * 0,15 + 25% *0,20) + 50% * 0,10 = 0,8 (3,75 + 5) + 5 =12,0 %.

Как видим, эффект щита налогового уменьшает размер капитала средневзвешенного.

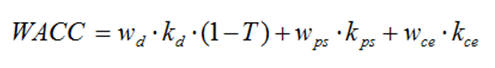

Иногда формула может принимать более сложный вид. Вот пример, где более глубоко раскрывается структура капитала фирмы:

где:

- Wd – вес удельный долгового капитала;

- Kd – стоимость долгового капитала;

- Wps – вес удельный капитала, который сформирован за счет акций привилегированных;

- Kps – стоимость акций привилегированных;

- Wce – вес удельный акционерного капитала обыкновенного;

- Kce – стоимость акционерного капитала обыкновенного.

- T – налог на прибыль (процентная ставка).

При этом совокупность долей всех учтенных элементов равна единице (Wps + Wd + Wce = 1). Эмиссия акций и нераспределенная прибыль – составные части акционерного капитала обыкновенного. Нередко вычисления такого рода производят в табличной форме, что более удобно и наглядно.

Каким образом рассчитываются составные части формулы

Чтобы корректно рассчитать показатель, используя метод WACC, необходимо уметь находить значение элементов, используемых в формуле.

Весь капитал компании состоит из двух частей: своего и долгового. Найти долю каждого из них можно, применяя правила обычной арифметики. Если общий совокупный капитал обозначить как Wo, то:

- доля долгового рассчитывается как Wd / Wo;

- доля собственного, как Ws / Wo.

Получившийся результат пишут, как долю единицы.

Однако для того, чтобы провести эти нехитрые вычисления, необходимо владеть информацией о стоимости каждого вида капитала в денежном выражении. Для этого можно использовать его стоимость рыночную или балансовую.

Западные специалисты рекомендуют пользоваться показателями рыночной стоимости как более объективными. Однако этот метод актуален только для фирм, акции которых торгуются на фондовом рынке:

- Стоимость рыночная своего капитала публичной компании определяется как произведение цены рыночная обычной акции и их количества, находящегося в обращении. При этом в цене акции уже учтена нераспределенная прибыль, поэтому отдельно ее вычислять нет необходимости.

- Стоимость капитала заемного высчитывается по той же схеме, что и собственного, если речь идет об облигациях (цена множится на количество). Не обращающиеся на рынке обязательства требуют расчета амортизированной стоимости.

Когда речь идет о фирме, не выходящей на финансовые рынки, то эти показатели следует определять по балансовой стоимости, взятой из бухгалтерского отчета.

Что касается процентной ставки заемных денег, то при наличии одного источника ее величина определяется на основании процента, указанного в договоре. Если источников несколько, и условия привлечения средств разные, то тогда целесообразно провести расчет средневзвешенной ставки по всем имеющимся долговым обязательствам.

Стоимость своего капитала оценить значительно труднее. Известен ряд способов это сделать, наиболее распространен метод CAPM, который описывается такой формулой:

Re = Rf + β * (Rm – Rf),

где:

- Re (Ks применительно к нашему случаю) – ставка (требуемая) дохода на свой капитал;

- Rm – ставка дохода среднерыночная;

- Rf – ставка дохода безрисковая;

- (Rm – Rf) – рисковая премия среднерыночная;

- β – коэффициент, указывающий на систематический риск.

Подробно останавливаться на этом не будем, поскольку метод CAPM сам по себе есть отдельной темой для изучения. Скажем только, что за величину безрисковой ставки в основном берут процент по государственным облигациям, среднерыночный риск вычисляют, суммируя все основные опасности, грозящие проекту, а коэффициент β – это соотношение доходности избранного актива с доходностью общей фондового рынка.