Для предупреждения возможных финансовых потерь, инвесторами всегда проводится предварительный анализ и оценка всех предлагаемых инициатив. Оценка экономической эффективности инвестиционного проекта еще на стадии проектирования помогает понять его перспективность в части доходности и прибыльности, выбрать лучший из нескольких предложенных вариантов или определить очередность их внедрения.

Содержание статьи

Что такое эффективность проекта и ее виды

По мнению многих специалистов и аналитиков, на сегодняшний день в мире имеется в наличии огромное количество свободных денег, которые можно вкладывать в различные начинания. Однако ни один серьезный бизнесмен не будет инвестировать свои средства без тщательного и полноценного изучения эффективности инвестиционных проектов, это азы бизнеса.

По мнению многих специалистов и аналитиков, на сегодняшний день в мире имеется в наличии огромное количество свободных денег, которые можно вкладывать в различные начинания. Однако ни один серьезный бизнесмен не будет инвестировать свои средства без тщательного и полноценного изучения эффективности инвестиционных проектов, это азы бизнеса.

Эффективность проекта понимается как соответствие его конечных результатов тем параметрам, которые заданы участниками процесса инвестирования. Вообще сам план инвестиционного начинания, которое претендует на внедрение, должен содержать расчеты всех возможных видов эффективности. Основные критерии оценки инвестиционных проектов:

- Общая эффективность проекта (коммерческая и социально-экономическая). Эта стадия определяет, насколько идея может привлечь дополнительных участников и источники финансирования;

- Эффективность всех участников начинания (учет интересов всех партнеров). К таковым можно отнести государственные органы, частные лица, общественные организации, банки, акционеры. Кроме того, возможно участие крупных финансово-промышленных групп, объединений, холдингов, отраслевых (министерства) и региональных структур.

- Эффективность бюджетная. Это показатель рассматривается, когда привлекаются средства бюджетов (федерального или местных).

Чаще всего бизнесмен вкладывает деньги в коммерческую инициативу, чтобы получить прибыль путем продажи произведенных услуг или товаров. Независимо от того, куда направлены в этом случае инвестиции, в сельскохозяйственное предприятие, торговый центр или сталелитейный завод, производится коммерческая оценка эффективности инвестиционных проектов. Здесь решение принимается предпринимателем на основании собственных представлений о перспективности идеи, исходя из соотношения "выгода – риск", которое у всех разное.

Вместе с тем в стране строится множество объектов социального назначения, которые не приносят финансовой прибыли. Как пример, в эксплуатацию введена больница, построенная за счет средств федерального бюджета. Особенности оценки инвестиционного проекта такого рода заключаются в том, что при отсутствии прямой прибыли рассматривается социальная значимость возведенного объекта. Оценка социально-экономической значимости начинания, как правило, производится еще на стадии планирования.

Сюда можно отнести такие критерии оценки эффективности, как улучшение для определенной группы людей условий проживания, транспортной доступности, обеспечение их рядом услуг (образовательных, медицинских, бытовых). Нередко социальная составляющая содержится непосредственно в бизнес-плане.

Пример: для работников предприятия предусмотрено предоставление бесплатного жилья (или же на льготных условиях), а также строительство объектов бытового назначения. В таком случае затраты на его возведение учитываются в общих расходах, а часть выручки от работы бытовых предприятий и частичная оплата стоимости жилья включается в статью доходов.

Важным аспектом является экологическая сторона начинания, возведение какого-либо объекта, особенно промышленного, не должно ухудшать состояние окружающей природной среды. Оценка этого критерия становится все более важной, учитывая ужесточение природоохранных требований в мире. Кроме того, не следует забывать и о вопросах безопасности государства при изучении новых идей.

Главным инвестором в инициативах такого рода обычно выступает государство в лице органов исполнительной власти или местного самоуправления. Однако также широко распространено ГЧП (государственно-частное партнерство), при котором используются как государственные, так и частные средства. Такие инициативы должны быть привлекательны для всех сторон.

Бюджетную эффективность проекта следует оценивать, как увеличение доходной части бюджета и степень ее превышения по сравнению с расходной частью. При этом необходимо учитывать не только прямые поступления или уменьшение расходов, но и косвенные доходы (акцизы, сборы, налоги).

На каких принципах базируется оценка и зачем она проводится

Чтобы избежать искривления информации, особенно при сравнении нескольких предложений, их анализ и оценка проводится по единым принципам, которые содержатся в соответствующих Методических рекомендациях, изданных Российской Академией наук в 2004 году. Если же идея претендует на получение государственной поддержки, то применяется Методика, которая утверждена приказом Минрегиона России № 493 от 30.10.2009 года.

Основные принципы оценки инвестиционных проектов, по которым анализируется идея и определяется уровень ее перспективности, включают в себя такие моменты:

- оценка эффективности проекта осуществляется с учетом его полного жизненного цикла, т.е. всего периода реализации, и многовариантности результатов;

- учитываются взаимоотношения партнеров и их окружения;

- моделирование ожидаемых денежных потоков на протяжении всего срока внедрения;

- уровень влияния на изменения будущего;

- приоритетность максимального эффекта по сравнению с другими вариантами, при этом для объективности все рассматриваемые предложения ставятся в сопоставимые условия;

- учет дисконтирования денег во временном разрезе;

- вычисление ожидаемых плановых затрат;

- оценка инвестиционных проектов проводится, исходя из наиболее пессимистического сценария;

- учет инфляционных процессов на стоимость ресурсов на протяжении внедрения инициативы;

- прогнозирование возможных разнофакторных рисков на эффективность реализации проекта;

- учет необходимости наличия оборотного капитала для создания производственных фондов.

После проведения детального анализа эффективности инвестиционных проектов, можно ответить на важнейшие вопросы:

- насколько инвестиция рентабельна;

- окупится ли вложение и насколько быстро;

- не превысят ли риски потенциальную прибыль от начинания.

Оценивание, проведенное с соблюдением всех указанных выше требований, дает возможность:

- понять, насколько рационально вложение средств и есть ли для этого необходимые условия;

- принять инвестиционные решения, наиболее оптимальные в сложившихся условиях;

- обнаружить факторы, которые могут негативно повлиять на показатели эффективности проекта, и оперативно скорректировать планы;

- проанализировать соотношение параметров доходности и риска;

- составить план мероприятий для мониторинга рациональности использования вложенных средств.

Изучение эффективности инвестиционных проектов очень важно в таких случаях:

- при поиске основного или дополнительных инвесторов;

- при определении условий рискового страхования;

- при определении условий для получения кредита.

Если рассматриваются различные варианты вложения денег, то основные критерии дают возможность, либо отсечь менее перспективный, либо, если инициативы не носят взаимоисключающего характера, установить очередность или приоритетность их внедрения.

Этапы проведения оценки инвестиционных инициатив

Оценка инвестиционной привлекательности проекта производится в четко определенной последовательности. Выделяют такие этапы оценки:

Оценка инвестиционной привлекательности проекта производится в четко определенной последовательности. Выделяют такие этапы оценки:

- общая польза от его внедрения;

- ценность его для бюджета;

- выгодность для частного инвестора.

Остановимся на каждой из стадий определения эффективности инвестиционных проектов более детально:

- Первый этап. Процедура определения назначения и целей инициативы. Здесь рассматривается финансовая состоятельность фирмы, первоначальное изучение различных рисков. Выясняется целесообразность привлечения дополнительных партнеров и степень привлекательности идеи для инвесторов.

- Второй этап. Анализ ожидаемых расходов. Проводятся мероприятия, направленные на изучение инвестиционных и производственных затрат, составляется сметная документация, вычисляется рентабельность, распределяется по стадиям финансирование.

- Третий этап. Экономическая оценка инвестиционных проектов. Сначала рассчитывают показатели социальной эффективности реализации проекта и его влияние на бюджет. После этого анализируют эффективность участия каждого партнера, определяют состав задействованных лиц и общую схему финансирования.

- Четвертый этап. Разработка стратегии финансирования. Окончательно определяется перечень инвесторов и условия сотрудничества с ними, схема инвестирования, расчет средств, которых требует каждая фаза выполнения работ.

Такая экспертиза применима ко всем инициативам. Все полученные оценочные результаты обязательно отображаются в бизнес-плане.

Распространенные методы оценки

Все методы оценки можно разделить на статичные (традиционные) и динамичные. Они отличаются между собой количеством учитываемых факторов и сложностью расчетов.

К статическим можно отнести такие показатели.

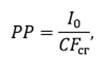

Срок окупаемости (PP). Он демонстрирует, за какой период времени инвестор сможет вернуть вложенные деньги и начать получать прибыль. Учитываются такие показатели, как сумма стартового вложения (Io) и среднюю прибыль за период времени (CFcr). Общая формула такова:

Пример расчета. Для завода закуплены новые станки на сумму 20 млн. рублей, которые повысят объем выпускаемой продукции на 10%. В среднем вся дополнительная продукция оценивается в 6 млн. рублей в месяц, а прибыль от нее – в 1,5 млн. рублей. Таким образом, нам необходимо найти частное от начального вложения и средней прибыли: 20 / 1,5 = 13,3 месяца. Для более точного прогноза, показатель можно дисконтировать.

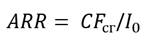

Коэффициент эффективности вложений (ARR). Это обратный показатель относительно периода окупаемости, т.е. здесь среднегодовая чистая прибыль делится на начальные инвестиции.

Это простая формула, показывающая рентабельность инвестиции. Она характеризует отношение объема прибыли за все время внедрения идеи к начальному вложению капитала. Следовательно, если прибыль составила 25 млн. рублей при вложениях в сумме 15 млн. рублей, то получаем величину P 66 процентов. Это означает, что каждый инвестированный рубль принес 66 копеек прибыли.

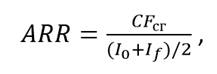

Более сложный пример – это непосредственно коэффициент эффективности. Его формула учитывает остаточную стоимость активов после завершения жизненного цикла (If).

Посчитаем ранее рассмотренный пример. ARR = 1,5 * 12 / 20 = 0,9 или 90%.

Статические более просты в расчете и наглядны, однако в них обычно не принимается во внимание временной фактор, а для вычисления нередко берутся несопоставимые величины. По этой причине их обычно рассматривают как вспомогательные.

Перечень динамических методов включает в себя ряд показателей, в которых используется большее количество исходных данных, а также применяется ставка дисконтирования. Основных показателя четыре:

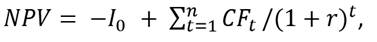

Чистая стоимость приведенная (NPV). Показывает доход (CFt), дисконтированный по ставке (r) к началу внедрения, за вычетом суммы стартового вложения (Io).

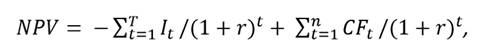

Если необходимо дополнительно вливать финансы по ходу реализации начинания, то формула несколько видоизменяется с учетом года (Lt) и периода инвестирования (t):

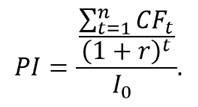

Индекс инвестиционной рентабельности (PI). Это показатель того, сколько дохода принесла единица вложения в процентах:

Данный критерий помогает выбрать более перспективный вариант в случаях, когда NPV инициатив примерно равен. В таком случае более высокий показатель PI предпочтительнее, если он выше нуля или равен ему.

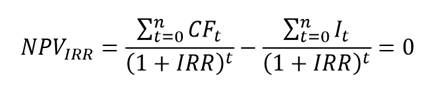

Норма доходности внутренняя (IRR). Сигнализирует о норме доходности, ниже которой начинание станет убыточным. У показателя отсутствует собственная формула расчета, поэтому чаще всего она вычисляется методом математического подбора значения барьерной ставки, исходя из значения NPV = 0. Это можно записать следующим образом:

Здесь NPVIRR указывает на чистую стоимость вложений, дисконтированную по ставке IRR.

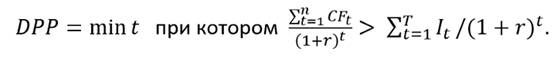

Период окупаемости дисконтированный (DPP). Здесь учитывается изменение стоимости денег с течением времени. Если деньги вкладывались единоразово в самом начале, то применяется такой механизм расчета:

Если же есть необходимость дополнительного финансирования по ходу реализации начинания, то формула выглядит так:

В данном случае принимаются во внимание не только доходы от реализации продукции, но и затраты на ее производство.

Особенности анализа инвестиционных проектов

Применяя описанные выше методы, можно получить полную картину того, насколько выгодной является предложенная инициатива. Их можно использовать в полном объеме или выборочно, исходя из того, насколько сложна экономика рассматриваемого начинания:

Применяя описанные выше методы, можно получить полную картину того, насколько выгодной является предложенная инициатива. Их можно использовать в полном объеме или выборочно, исходя из того, насколько сложна экономика рассматриваемого начинания:

- Для малых проектов зачастую бывает достаточно только статических методов. Срок их реализации обычно невелик (менее одного года), поэтому ставка дисконтирования не играет большой роли, а риски легко предсказуемы.

- Крупные инициативы, рассчитанные на 2-3 летнюю реализацию и длительный жизненный цикл, требуют применения динамических методов, также математически просчитываются и риски.

- Мега-начинания с многолетним периодом внедрения и большими финансовыми вливаниями анализируются по всем критериям поэтапно: от предварительных исследований и моделирования до эксплуатации и закрытия. Эти вычисления требуют специальных знаний и опыта, поэтому они проводятся специализированными организациями (в т.ч. научными).

Особенно важно уметь исследовать и просчитывать риски, которые могут повлиять на ход внедрения идеи.

При некачественно изученных рисках крупномасштабные инвестиции могут обернуться колоссальными убытками. Выделяют такие основные виды рисков:

- Общеэкономический. Он базируется на анализе таких показателей, как инфляционные процессы, курсовые колебания валют, динамике ключевой ставки Центробанка. Большая амплитуда колебаний этих показателей может отпугнуть как зарубежных, так и отечественных инвесторов.

- Отраслевой. Зависит от уровня стабильности отрасли и направлением ее развития, внутренних и мировых цен на продукцию и стратегическое сырье. Часто отраслевые колебания носят цикличный характер, поэтому для оценки будущих рисков изучают предыдущие периоды.

- Корпоративные. Для их понимания изучается место корпорации на рынке (экономические показатели, доля в выпуске той или иной продукции, текущее положение дел). Обычно такие риски вычисляются способом моделирования ситуаций при изменении основных показателей деятельности.

Своевременно проведенная оценка предложенной инициативы и анализ полученных показателей значительно снижают риск понести убытки. Поэтому серьезные предприниматели обязательно проводят такую работу, даже если рассматриваемая идея выглядит очень привлекательно.