Фондовый рынок объединяет финансовые площадки, на которых совершаются операции по покупке и продаже ценных бумаг: акций, облигаций, паев инвестиционных фондов и других. Эти документы предоставляют владельцу право на получение определенной доли дохода публичной компании, которая котируются на бирже.

Содержание

- Понятие фондового рынка

- Как производится оценка ценных бумаг

- Функции фондового рынка

- Признаки рынка ценных бумаг

- Виды

- Какие бывают ценные бумаги

- Структура фондового рынка: как он работает

- Участники

- Отличие развитых рынков от развивающихся

- Прогноз развития российского рынка ценных бумаг

- Отзывы и комментарии

Понятие фондового рынка

На фондовом рынке сделки оформляются централизованно, а деятельность участников рынка находится под контролем компетентных инстанций. Активную роль в торговле ценными бумагами играют профессиональные участники — дилеры, брокеры, фонды и банки. Технически обеспечение процесса лежит на депозитариях и клиринговых центрах.

Отслеживать котировки инвесторы и трейдеры могут на сайте соответствующей биржи или на платформах брокеров. В России более 500 публичных компаний торгуются на Московской бирже, тогда как Санкт-Петербургская биржа предоставляет возможность производить операции с акциями более 1600 иностранных эмитентов.

Как производится оценка ценных бумаг

Для оценки активов используются следующие базовые критерии: капитализация, оборот рынка и изменение котировок в течение дня. Рыночная капитализация компании — это общая стоимость акций, рассчитанная путем умножения числа акций на текущую цену за штуку. Этот показатель постоянно меняется в зависимости от движения ценной бумаги. Оборот рынка представляет собой общую стоимость акций, умноженную на число ценных бумаг, с которыми производятся сделки.

Участники рынка также следят за индексами, которые отражают изменение котировок акций разных эмитентов, объединенных по группам. Основные российские фондовые индексы — это Индекс Мосбиржи (IMOEX) и РТС (IRTS). Оба этих индекса показывают состояние российского рынка, однако между ними есть разница. Индекс РТС отражается в долларах США, а Индекс Мосбиржи — в рублях.

Функции фондового рынка

Фондовый рынок играет большую роль в развитии рыночной экономики благодаря функциям, которые он выполняет.

- Функция перераспределения. На рынке ценных бумаг финансовые ресурсы направляются в более перспективные отрасли и компании, содействуя их дальнейшему развитию. Инвесторы выводят денежные средства из тех активов, где доходность падает, и переводят в более прибыльные.

- Объединительная функция. Ценные бумаги позволяют собрать воедино капиталы частных инвесторов. Наиболее важные решения в компании принимаются путем голосования акционеров, при этом право решающего голоса остается за владельцем контрольного пакета акций.

- Покрытие дефицита. Центробанк выпускает ценные бумаги для финансирования дефицита и регулирования экономики страны.

- Учет ценных бумаг позволяет собрать воедино информацию о том, сколько бумаг было выпущено, а также кто и по каким ценам приобретал их.

- Стимулирования граждан к вложению их сбережений в развитие экономики. Основные мотивы — получение прибыли и защита от инфляции. По данным Московской биржи, в конце 2022 года в России резко выросло число частных инвесторов, превысив 22 миллиона. При этом аналитики воспринимают эту статистику с осторожным оптимизмом. Они отмечают, что рост числа брокерских счетов не приводит к увеличению торговых оборотов, потому что многие счета остаются пустыми.

Признаки рынка ценных бумаг

Первый признак — это наличие постоянной торговой площадки, где происходит купля-продажа активов. Эту функцию выполняет биржа, которая организовывает торги и получает комиссии с операций. Кроме того, биржа хранит информацию о торгах и поставляет необходимые сведения Центральному банку. Самая крупная биржа в мире — это Нью-Йоркская фондовая биржа, а в России функционирует торговая площадка-монополист Мосбиржа.

Второй существенный признак — установленный механизм отбора ценных бумаг, которые вносятся в биржевой список после прохождения ряда процедур. Сюда входит заключение договора на экспертную оценку и раскрытие информации о деятельности компании. Выпущенные ценные бумаги удостоверяют имущественное право владельца по отношению к эмитенту.

Виды

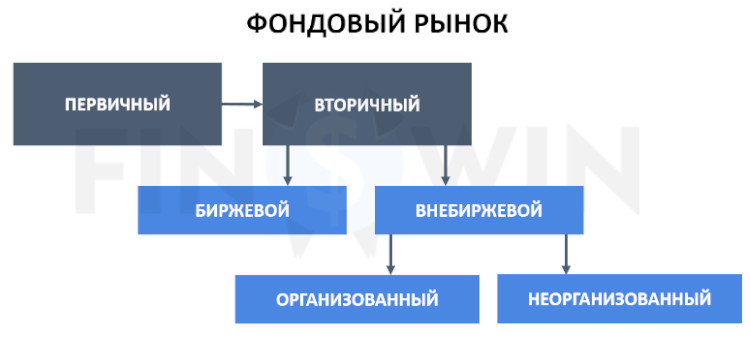

Фондовые рынки делятся на первичные и вторичные. На первичном рынке размещается новый капитал в виде выпуска акций и облигаций. На вторичном рынке происходят операции по купле и продаже уже выпущенных ценных бумаг. Именно это тип рынка хорошо знаком большинству участников торгов. Вторичный рынок, в свою очередь, делится на биржевой и внебиржевой:

Фондовые рынки делятся на первичные и вторичные. На первичном рынке размещается новый капитал в виде выпуска акций и облигаций. На вторичном рынке происходят операции по купле и продаже уже выпущенных ценных бумаг. Именно это тип рынка хорошо знаком большинству участников торгов. Вторичный рынок, в свою очередь, делится на биржевой и внебиржевой:

- На биржевом рынке главным участников является биржа и на нем обращаются только те ценные бумаги, которые прошли процедуру листинга. Его отличают более понятные механизмы ценообразования и большая прозрачность по объему операций.

- Внебиржевой рынок позволяет инвесторам торговать ценными бумагами за пределами биржи и представляет собой площадку, где контрагенты совершают сделки по купле и продаже активов. Его характеризует отсутствие строгих правил и круглосуточное проведение торгов.

Помимо фондового рынка, существуют срочный, валютный и товарный рынки. На срочном рынке обращаются фьючерсы и опционы. На этой площадке участники покупают и продают активы в определенный срок на условиях, которые были оговорены заранее. В момент покупки фьючерса оплачивается не вся стоимость контракта, а лишь его гарантийное обеспечение. Валютный рынок предоставляет возможность торговли иностранными валютами, а товарный — нефтью, пшеницей, золотом и другими товарами.

Какие бывают ценные бумаги

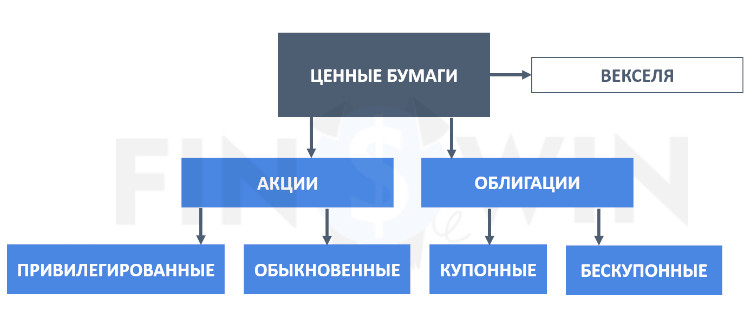

Акции, облигации и векселя — наиболее распространенные типы ценных бумаг.

Акции, облигации и векселя — наиболее распространенные типы ценных бумаг.

- Акция дает право ее держателю на владение долей в капитале эмитента. Кроме того, акционер может получать прибыль от деятельности компании в форме дивидендов. Стоит отметить, что не все публичные компании и не всегда выплачивают дивиденды. О своем решении распределить часть прибыли между акционерами компания сообщает заранее, оговорив точную сумму выплаты на акцию. Как правило, подобные официальные заявления приводят к росту цены на акцию в связи с повышением ее привлекательности среди потенциальных инвесторов.

- Облигация — это долговое обязательство эмитента по отношению к ее владельцу. Держатель этой ценной бумаги получает право на получение фиксированного дохода, который был заранее установлен. Облигации выпускаются правительством и коммерческими компаниями с целью привлечения денежных средств. Облигации торгуются на бирже и считаются надежным способом инвестирования.

- Вексель отличается от облигации тем, что доход по векселю выплачивается один раз — в момент выкупа ценной бумаги. Вексель не торгуется на бирже.

Структура фондового рынка: как он работает

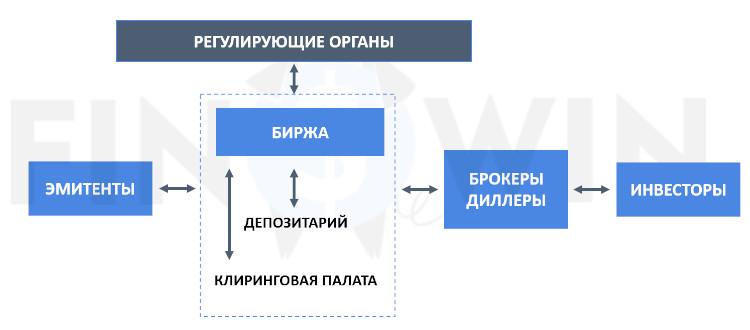

Фондовый рынок представляет собой сложную систему с определенными процедурами проведения операций. Для того, чтобы купить или продать ценную бумагу, инвестор отправляет заявку, которая проходит через несколько организаций. Все эти структуры являются профессиональными участниками фондового рынка и обеспечивают мгновенное заключение сделок между множеством инвесторов.

Заявка инвестора сначала попадает к брокеру, который передает ее на биржу. Функция биржи в этой системе заключается в сведении вместе всех заявок от разных брокеров. Далее заявка попадает в клиринговый центр, который производит расчеты по сделкам. Именно со счетов клирингового центра инвестор получает деньги, когда продает свои ценные бумаги.

Следующий этап — это подтверждение вышестоящим депозитарием прав инвестора на ценную бумагу. Относительно Мосбиржи эту функцию выполняет Национальный расчетный депозитарий (НРД). И, наконец, нижестоящий депозитарий вносит запись о владении ценной бумагой на счет депозита инвестора.

Главный регулятор на российском фондовом рынке — Центробанк РФ, который устанавливает предписания, обязательные для всех участников. Например, в конце февраля 2022 года Центробанк приостановил на месяц торги на Мосбирже в связи с обвалом рынка. В этот период ни один брокер не мог проводить сделки на российском фондовом рынке.

Участники

Торговля на фондовом рынке происходит с участием трех сторон: эмитентов, инвесторов и посредников.

- Эмитенты — коммерческие компании и госорганы, выпускающие ценные бумаги. Целью эмиссии может быть увеличение капитала, реализация инвестиционных проектов, погашение кредиторской задолженности и другое.

- Инвесторы — физические или юридические лица, которые покупают и продают ценные бумаги. Инвесторы могут быть профессиональными и непрофессиональными. Последние, в свою очередь, делятся на самостоятельных и несамостоятельных. Самостоятельные инвесторы сами распоряжаются своими средствами, тогда как несамостоятельные — поручают это управляющему, который является профессиональным инвестором.

В число профессиональных игроков также входят спекулянты или трейдеры. Традиционные инвесторы, как правило, ориентируются на среднесрочные или долгосрочные капиталовложения. Спекулянты, напротив, совершают сделки на короткий срок, зарабатывая на разнице в цене. Некоторые профессиональные трейдеры могут совершать по несколько сотен сделок купли-продажи в день. При внутридневной торговле, известной также как интрадей, спекулянт закрывает все позиции в тот же день, когда они были открыты.

Кроме того, инвесторы делятся на квалифицированных и неквалифицированных. Последние могут совершать сделки только с некоторыми инструментами. В частности, с 1 января 2023 года Центробанк РФ запретил неквалифицированным инвесторам увеличивать позиции по ценным бумагам эмитентов из недружественных государств. Для получения статуса квалифицированного инвестора необходимо иметь либо более 6 млн рублей на брокерскому счете, либо оборот на эту сумму за последние четыре квартала. Профессиональные участники рынка, которые имеют соответствующее образование или опыт работы, также имеют право на получение этого статуса. - Посредники, оказывающие услуги по торговле на бирже. Традиционно в роли посредников выступают брокеры и банки, которые выполняют функцию перераспределения свободных денежных средств в интересах инвестора. За свои услуги посредники берут процент от сделок инвестора.

Отличие развитых рынков от развивающихся

Понятие развивающихся рынков охватывает страны с высокими темпами экономического роста и активным взаимодействием с глобальным рынком. В то же время они еще не соответствуют ряду критериев, которые позволили бы отнести их к развитым государствам. Фондовые рынки развивающихся стран также имеют специфические отличия по сравнению с развитыми государствами.

- Капитализация фондовых рынков развитых стран намного выше, что связано с их более длительным существованием по сравнению с развивающимися странами. С другой стороны, в последние годы темпы роста рыночной капитализации компаний развивающихся государств демонстрируют активный рост. По этому показателю капитализация фондового рынка Китая опережает все ведущие рынки мира.

- Глобализация. В развитых странах этот процесс идет через создание единых центров и монополизацию этой сферы финансовых отношений. Так, в 2006 году произошло слияние крупнейшей в мире биржи NYSE и Euronext, контролирующей биржи в нескольких европейских странах. В развивающихся странах процесс глобализации происходит путем увеличения притока иностранного капитала.

Прогноз развития российского рынка ценных бумаг

Российский фондовый рынок развит слабо и в последние десятилетия заметно отставал от других сегментов финансового рынка. Основные причины — недоверие широких слоев населения к финансовым институтам, незначительные ресурсы институциональных инвесторов и низкая конкуренция среди котирующихся на бирже компаний.

В последнее время ощутимую роль играла негативная геополитическая обстановка, которая со временем способна привести к финансовой изоляции страны. Кроме того, постоянное санкционное давление оказывает отрицательное влияние на котировки многих компаний-экспортеров и на российский рынок в целом.

Тем не менее, аналитики полагают, что у российского фондового рынка есть большой потенциал для роста. Несмотря на суровость введенных санкций, многие компании доказали свою способность работать в новых условиях. Российский бизнес оказался гибким и жизнеспособным. Наглядный пример тому — успешная и быстрая переориентация экспорта, в частности нефти, на восток. Кроме того, поддержку оказывают высокие цены на сырье и удобрения. Наблюдается рост на алюминий и никель.

И, наконец, многие компании на российском рынке выразили готовность возобновить публикацию финансовой отчетности. Напомним, что после событий февраля 2022 года целый ряд эмитентов отказались публиковать свои финансовые и операционные отчеты. Эта информация крайне важна для привлечения инвесторов, так как она позволяет эффективно оценить привлекательность той или иной акции.

Отзывы и обсуждения