От выбора финансового инструмента напрямую зависит результативность и эффективность программы инвестирования. Облигации занимают одно из лидирующих мест в рейтинге самых доходных субъектов финансирования. Расскажем, как построить заработок на данном виде ценных бумаг и минимизировать риски таких вложений.

Содержание

Как выбрать облигации для инвестирования

Облигации являются альтернативой банковских вкладов и депозитов. Основным отличием является то, что бумаги эмитируют не только банки, но и коммерческие, некоммерческие предприятия.

Информация об облигациях не распространяется в массы, поскольку сегодня спрос на эти ценные бумаги превышает предложение. Эмитенты не испытывают необходимости рекламировать свои продукты, всегда находится заинтересованный клиент, готовый заключить контракт.

Клиент приобретает облигации по фиксированной стоимости, получает периодически определенные дивиденды. По окончанию срока действия актива производится его полное погашение, а залоговая сумма возвращается покупателю. Преимуществом облигаций в предпринимательской деятельности является возможность привлечения стороннего капитала за короткие сроки, с минимальными затратами и рисками.

Как собственникам капитала заработать на облигациях? Фактически инвестор выкупает эмиссионную ценную бумагу, передает свои денежные средства во временное распоряжение компании, выпустившей актив. Благодаря обороту заемных средств, предприятие имеет шанс на восстановление, развитие, совершенствование. А собственник капитала по гарантии получает фиксированную прибыль.

Сегодня основная масса облигационных бумаг обращается на фондовом рынке. Они выпускаются в бездокументарном виде, для покупки актива достаточно стать участником биржи. При подборе облигаций приоритетным является критерий потенциальной доходности. Инвесторы предпочитают вкладывать деньги в активы с прибыльностью выше банковских депозитов. Без сомнения, необходимо обратить внимание на компанию, которая осуществила выпуск ценной бумаги. Если предприятие крупное, с достойной деловой репутацией, риск дефолта минимален.

Инвесторы выбирают вложения в облигации в сравнении с депозитами, поскольку такой вариант позволяет получить налоговые льготы при открытии индивидуальных инвестиционных счетов. Дополнительное преимущество ценных бумаг – высокая ликвидность. Активы легко купить и продать в любой день. Рыночная стоимость финансового инструмента напрямую зависит от внешних факторов, поэтому особенно важно отслеживать ленту новостей и знакомится с главными событиями политики и экономики страны.

Благодаря доступной стоимости облигаций, пользователи получают возможность диверсифицировать инвестиционный портфель и снизить риски вложений. Стоит отметить, что даже муниципальные и корпоративные облигации не подлежат страхованию, поэтому они уступают по надежности банковским вкладам. Исключение составляют только ценные бумаги, выпущенные непосредственно государством. Здесь клиент получает комплекс гарантий исполнительности эмитента.

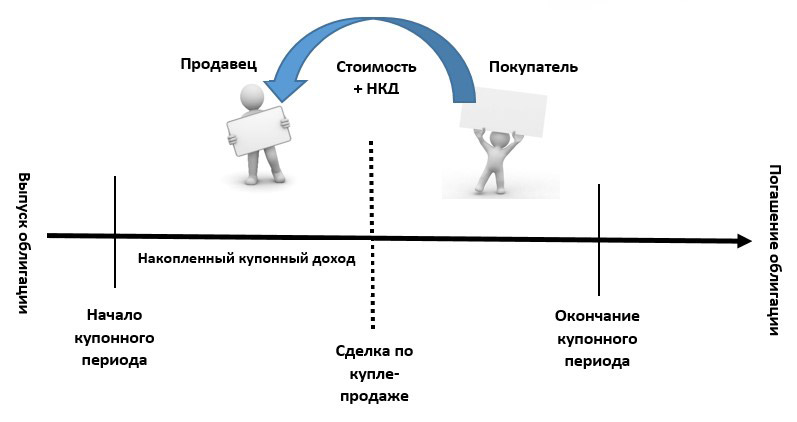

Различают два варианта капитализации актива: ежемесячные дивиденды и выплата профита при погашении ценной бумаги. Доходность инструмента складывается из двух составляющих: купонной прибыли и дельты стоимости. Чаще всего эмитенты работают на бирже с использованием купонов. Инвестор зарабатывает с установленной периодичностью конкретную выгоду и вправе реинвестировать ее в другие объекты.

Разница между рыночной ценой и номиналом облигации – достойный источник получения прибыли. Нередко встречаются ситуации, когда выкупная стоимость оказывается значительно ниже котировки на рынке. Именно поэтому преимущественное число инвесторов предпочитают купонные активы. Чтобы оценить платежеспособность и исполнительность эмитента облигаций, необходимо регулярно анализировать финансовую отчетность и рассчитывать показатели экономической эффективности бизнеса.

Немаловажно при выборе облигаций обратить внимание на дату погашения. В некоторых ситуациях срок выплаты возмещения оказывается текущим: доля инвестора выплачивается частями. Такое явление в финансовой среде называется амортизацией. Инвестировать в ценные бумаги рекомендуется на торговых площадках официальных дилеров. Они готовят профессиональные кредитные рейтинги, публикуют статистику оборотов, доходности.

Виды облигаций

За основу классификации облигационных бумаг принимают сроки оборота, процент доходности, эмитента и многие другие факторы. По периоду погашения финансовые инструменты подразделяют на бессрочные, отзывные, с правом закрытия, отсроченные, продлеваемые. Существуют именные облигации и бумаги на предъявителя. По факту обеспечения выделяют закладные, гарантированные ценные бумаги, а также активы без залога. Охарактеризуем коротко некоторые виды финансовых инструментов по основным параметрам группировки.

Корпоративные

К этой группе относятся финансовые инструменты, эмитированные частными юридическими лицами с целью финансирования предпринимательской деятельности. Финансы, полученные от продажи облигаций, направляются на увеличение оборотных фондов, расширение бизнеса, развитие нового направления, проекта.

Размещение облигаций – экономически более выгодный процесс по сравнению с системой банковского кредитования. Нередко процентные ставки по ценным бумагам в разы меньше платы за пользование деньгами по кредиту, ссуде. Дополнительным преимуществом ценных бумаг становится большая продолжительность оборота.

Корпоративные облигации продаются крупными предприятиями, холдингами, корпорациями. Для обеспечения гаранта платежеспособности эмитент предоставляет под залог объекты недвижимости, имущество. Когда компания оказывается не способной погасить обязательство в установленные сроки, объект залога передается на реализацию, а вырученные от продажи средства выплачиваются инвесторам.

Ценные бумаги, выпущенные организациями, признаются высокодоходными и высокорисковыми. Средний процент прибыли варьирует между 10 и 50%. Купонная прибыль, дисконтная разница подлежат налогообложению. На фондовом рынке представлено богатое разнообразие корпоративных облигаций, поэтому любой инвестор подберет актив под свои цели и финансовые возможности.

Государственные (федерального займа)

Из названия очевидно, что ценные бумаги эмитирует казначейство конкретной страны. В России выпуском этих финансовых инструментов занимается Министерство Финансов, активы получили название облигаций федерального займа (ОФЗ). Бумаги выпускаются для покрытия дефицита бюджета государства. Поскольку отрицательный баланс в казне формируется регулярно, активы запускаются в оборот на среднесрочной или долгосрочной перспективе.

Нередко финансовая ситуация государства далека от кризиса, просто сформировался так называемый кассовый разрыв. Правительство уже израсходовало капитал, а планируемые поступления налогов еще не произведены. Для нейтрализации ситуации производится выпуск краткосрочных облигаций. Они способны урегулировать проблемы и покрыть временный дефицит бюджета.

Чиновники достаточно часто инициируют выпуск облигационных бумаг для формирования финансовой базы под крупные проекты. Например, дополнительное финансирование потребуется при строительстве жилых комплексов, федеральных трасс. В исключительных случаях государство выпускает облигации для рефинансирования – покрытия других долговых бумаг и обязательств.

Рискованность государственных облигаций сведена к минимуму. Редкие случаи дефолта возникают у ослабленных государств, не способных удовлетворить иски кредиторов. Доходность ОФЗ уступает остальным проектам (8-12%), она напрямую зависит от ключевой ставки Центробанка. В пропорции со сроком действия актива определяется процент прибыли: чем короче период оборота, тем ниже профит.

Купонная прибыль не является объектом обложения налогами, но с дисконтной разницы бюджетный сбор придется перечислить. Облигации от государства бывают краткосрочными, среднесрочными, долгосрочными. Максимальный интервал жизни актива сегодня составляет четверть века.

Иностранные и выпускаемые в США

Ценные бумаги выпускаются зарубежными эмитентами, обращаются на международном фондовом рынке. Основную долю оборота занимают биржи Лондона, Сингапура, Гонконга, небольшая часть инструментов обращается на площадках США, Японии и других стран. К иностранным относят ценные бумаги, выпущенные для оборота на международных биржах или в валюте, отличной от национальных символов инвестора.

Эмитентами облигаций становятся корпорации, казначейство иностранного государства. В финансовой среде используются жаргонные определения для активов конкретных стран: янки (США), самураи (Япония), матадор (Испания), кенгуру (Австралия) и пр. Валютные облигации открывают доступ к национальному рынку ссудного капитала.

Участниками биржевых операций становятся надежные клиенты, с проверенной кредитной историей. Приобретают такие активы чаще всего институционные инвесторы, управляющие портфелями и капиталами группы лиц. Такие покупки позволяют произвести диверсификацию валютных рисков.

Крупнейший рынок иностранных облигаций – Швейцарский. Он существует более пятидесяти лет, характеризуется большим числом эмиссий. Торговая площадка предлагает пользователям стойкую национальную валюту, развитую банковскую систему. Японский рынок пополняют облигации государства и федеральной сети банков. Биржа существует около сорока лет. Молодой, но стремительно развивающийся сектор – рынок США. Он привлекает инвесторов высокой ликвидностью и разнообразием торгуемых активов.

По видам выплаты дохода

В мировой практике различают шесть основных типов осуществления платежей по облигациям:

- фиксированная ставка (твердопроцентные) – самая распространенная форма погашения обязательств;

- плавающий процент (переменный купон) – размер дохода периодически изменяется в соответствии с ключевыми экономическими факторами;

- ступенчатые дивиденды – инвестор получает прибыль по установленным датам, каждая последующая сумма больше предыдущей;

- по индексу прироста потребительских цен – редко используемая методика, принцип которой определяется тесной взаимосвязью рынка и активов в обороте;

- дисконт по покупке – пользователь получает доход исключительно при продаже ценной бумаги за счет разницы номинала и рыночной цены;

- выигрыш – особая система, основанная на проведении тиражных розыгрышей, когда победитель получает вознаграждение.

Где можно приобрести облигации

Торговлей ценными бумагами занимаются официальные дилеры с действующей лицензией: брокеры, кредитные учреждения. По условиям приобретения активов торговые площадки очень похожи, различается развитость сервиса обслуживания клиентов и размер вознаграждений посредников. Крупные брокерские агентства составляют актуальные рейтинги, публикуют новости, аналитику. Мелкие продавцы не готовы нести дополнительные расходы, ведут бизнес в узких рамках.

Чтобы выбрать надежную торговую площадку, рекомендуется регулярно изучать рейтинги. Популярные аналитические агентства готовят подборки лучших продавцов и организаторов торговли ценными бумагами. Крупнейший банк Сбербанк торгует корпоративными и государственными облигациями. На официальном сайте представлены подробные инструкции по инвестированию.

Не менее популярный банк ВТБ-24 предлагает инвесторам богатый выбор продуктов. Дилер позволяет новичкам попробовать свои силы в демо-аккаунте. Регистрация реального счета не отнимет много времени, достойная информационная база облегчит процесс инвестирования. Среди брокеров популярны Финам, Открытие, БКС, Церих и др..

Как выбрать самые прибыльные облигации для инвестирования? Максимальную выгоду инвесторы получат от покупки активов на платформе брокера, поскольку посредник имеет большую заинтересованность в увеличении потока клиентов, взимает приемлемые комиссии. Дополнительно продавцы предлагают услуги советников, помощников, персональных менеджеров. Полезная опция брокерских счетов – готовые стратегии инвестирования.

Доходность от инвестирования

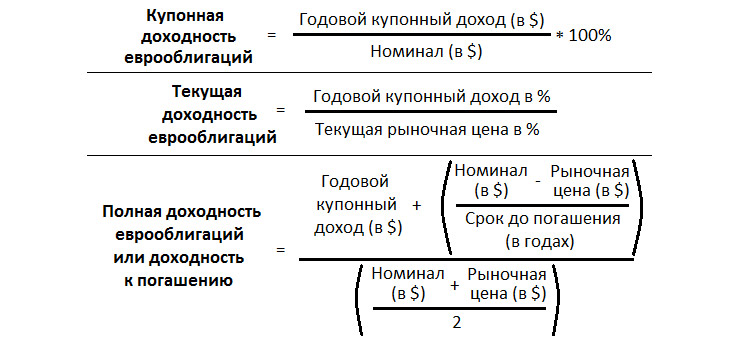

Фактически величина доходности финансирования в облигации – процентное соотношение чистой прибыли инвестора к затратам. Показатель представлен из трех составляющих:

- купонный процент – фиксированная ставка по ценной бумаге;

- текущий профит – соотношение процента прибыли к стоимости покупки лота;

- полная доходность – совокупная прибыль от сделки.

Базовую прибыль инвесторы получают на купонах. Основная масса эмитентов выплачивает дивиденды покупателям с завидной регулярностью: каждый месяц, квартал или полугодие. Финансы зачисляются на счет инвестора и становятся свободными для оборота.

Банки и дилеры придерживаются тактики расчета доходности, когда процент прибыли по облигациям в 1,5-2 раза превышает стандартную ставку по депозитным счетам. По подсчетам аналитиков, государственные ценные бумаги обеспечивают около 10% прибыли, муниципальные, корпоративные – до 15%, активы с умеренным риском – 18-19%, фирмы второго эшелона – около 30%, самые проблемные компании – более 50%.

Прибыльность вложений в облигационные бумаги напрямую зависит от политико-экономической ситуации в стране, на международном рынке. Размер дохода меняется при инфляции, природных катаклизмах, введении межгосударственных санкций и пр.

Налоги с прибыли

Инвестор при реализации торговых сделок с облигациями должен руководствоваться нормами законодательства страны-эмитента ценных бумаг. В России вся сумма дохода, полученного пользователем от операций на фондовом рынке, признается объектом налогообложения. Сюда включаются также курсовые разницы по еврооблигациям. Поэтому частные клиенты получают купонную, дисконтную прибыль за вычетом 13%. ОФЗ относятся к льготной категории: по ним прибыль по купонам не подлежит налогообложению.

Корпоративные ценные бумаги, эмитированные с 2017 по 2020 г. по новым критериям российского законодательства освобождаются от уплаты налога с купона, если его величина не превышает ключевую ставку ЦБ РФ на пять пунктов. Обязанность по удержанию и перечислению налогов возлагается на брокеров, они выступают налоговыми агентами.

Существует единственный вариант освобождения от подоходного налога – ведение торговых операций через ИИС. Когда проект существует более трех лет, владелец получает возможность применения налоговой льготы или полного освобождения от обязательств. Убытки прошлых отчетных периодов также позволят в исключительных случаях освободиться от налогового бремени.

Риски инвестирования

Инвестиционная деятельность всегда сопряжена с определенными рисками, независимо от выбранной стратегии и торгуемого финансового инструмента. Облигации не являются исключением. Ключевую опасность представляет дефолт – неспособность эмитента своевременно погасить долговое обязательство. Чем большую доходность заявляет владелец актива, тем выше вероятность убытка.

Инвесторы не застрахованы от инфляции, тогда доходность ценных бумаг существенно упадет в сравнении с общерыночными ценами. Поскольку процентная ставка на облигации постоянно меняется, владелец актива рискует оказаться в убытке. Рекомендуется выбирать долгосрочные инвестиции в облигации, проекты с переменным процентом.

Для управления рисками инвесторы передают финансы в доверительное управление профессионалам, создают персональные портфели, диверсифицируют вложения. Выбирая государственные облигации, клиенты фондового рынка получают дополнительные гарантии исполнения сделки.

Покупатели должны всегда задумываться над тем, как продать облигации. Такая необходимость возникает при ухудшении финансового состояния инвестора, падении спроса на активы эмитента. В последнем случае вкладчик теряет в доходности и вынужден закрыть сделку досрочно, чтобы сохранить значительную часть капитала.

Ослабленные компании-эмитенты оказываются в зоне кредитных рисков. Финансовые учреждения оценивают низкую платежеспособность клиента, повышают процентные ставки по кредитам. В результате продавец ценных бумаг оказывается неспособным в обозначенные сроки и в полном объеме удовлетворить требования инвестора.

Рынок государственных облигаций отличается относительной стабильностью. Корпоративные активы подвержены воздействию комплекса внешних и внутренних факторов, поэтому ликвидность таких инструментов непостоянна. Падение спроса на активы корпораций приводит к волатильности цен, а инвестор рискует потерять существенную долю прибыли.

Приобретение облигаций – популярный вид инвестирования на фондовом рынке. Эмитентами становятся частные учреждения, корпорации, государство. Корпоративные бумаги приносят доходность до 50%, сопряжены с высокими рисками. Федеральные активы надежные, дают возможность получения налоговых льгот, но отличаются низким процентом прибыли. При выборе объекта инвестиций рекомендуется учитывать рейтинги, динамику изменения курса, спроса на облигации за несколько периодов.

Отзывы и обсуждения