Пассивный заработок на национальном финансовом рынке пользуется огромной популярностью. Однако стоит помнить, что не каждый трейдер может стать богатым и успешным. Новичкам и бывалым инвесторам предлагается ознакомиться с главными особенностями ПАММ-счетов, а также разобраться в том, являются ли они успешным инструментом для заработка и какие действуют условия для повышения эффективности дохода.

Содержание

- Что такое ПАММ-счет и выгодно ли в него инвестировать

- Выбор брокерской площадки для работы с ПАММ-счетом

- Принцип работы

- Пошаговая инструкция открытия счета

- Как рассчитать доходность инвестирования

- Правила выбора ПАММ-счета

- Какие существуют риски

- Стратегии минимизации убытков

- ТОП-5 лучших брокерских компаний для ПАММ вложений

- Видео по теме

- Комментарии

Что такое ПАММ-счет и выгодно ли в него инвестировать

Прежде чем заключить договор и начать вкладывать личные средства инвестор должен изнутри изучить рассматриваемый инвестиционный инструмент. ПАММ-счет представляет собой одну из форм доверительного управления на Форекс, при которой активы хранятся в личном кабинете вкладчика, а управляет ими опытный менеджер. Его задача состоит в заключение прибыльных сделок с соблюдением точной последовательности этапов инвестиционного процесса. Соответственно, такой вид услуг предоставляется не на благотворительной основе. Размер вознаграждения может варьироваться от 20 до 50% от суммы прибыли.

Если изучать ПАММ-счет по терминам, содержащимся в общеэкономической литературе, то можно сказать, что он является финансовым инструментом, предоставляющим возможность применять торговый счет для отчисления материальных средств в доверительное управление опытному инвестору с целью получения дополнительного дохода. В отличие от дилинговых центров и брокеров на Форекс для ПАММ-счетов предоставляется более обширная система торговли. Это может быть как обычное перечисление денег управляющему менеджеру для торгов, так и масштабирование сделок.

В первом случае, способ предусматривает аккумулирование капитала у опытного трейдера для избавления вкладчика от проведения инвестиционных операций. Главным недостатком такого варианта является отсутствие механизмов воздействия на торговый процесс, кроме вывода собственных средств из инвестиционного потока.

Второй способ является более перспективным и достойным внимания опытных пользователей. Так, масштабирование сделок можно охарактеризовать наглядным примером: торговля на счете трейдера производится небольшими капиталами, размер которых не превышает 10 тысяч долларов, а желание инвесторов состоит в стремлении вложить средства в него. Следовательно, цель вкладчика – заключить договор с целой системой, осуществляющей подобные операции с аналогичными процентами.

Всего в инвестиционном процессе с задействованием ПАММ-счетов участвует три стороны:

- Трейдеры – представители, которые накапливают на своих счетах деньги вкладчиков.

- Инвесторы – субъекты, вкладываемые личные активы в трейдеров.

- Брокеры – лица, обеспечивающие доступ к сделкам.

Тесное сотрудничество первых двух сторон является гарантией получения дохода для всей системы: брокер приобретает новых клиентов, а, следовательно, дополнительное вознаграждение от производимых операций. Инвестор получает чистую прибыль, которая является разницей между величиной инвестиций и суммой после завершения сделки с учетом вычета комиссионной платы посреднику.

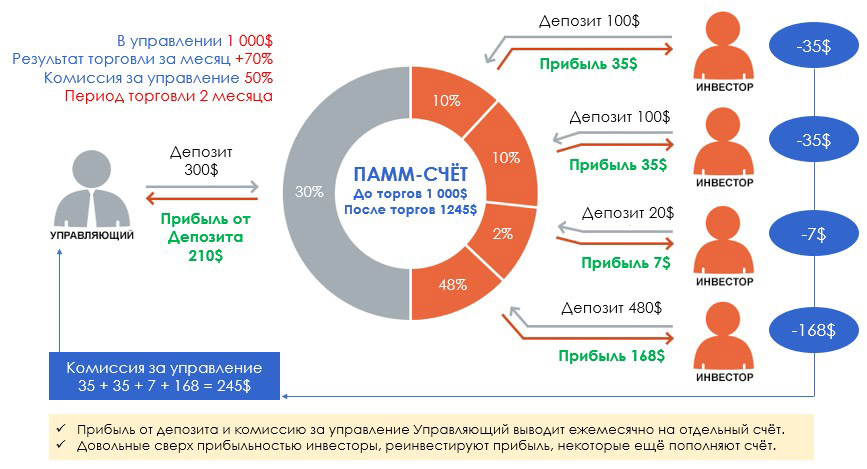

Прибыль от капиталовложения распределяется между трейдером и вкладчиком в зависимости от условий соглашения. Чаще всего договоренность останавливается на делении прибыли пополам. Такое решение является прекрасным стимулом для трейдеров использовать весь свой потенциал для заключения успешных и высокодоходных сделок.

Несмотря на огромное количество преимуществ такого инвестирования, остаются вкладчики, которые до сих пор сомневаются нужно ли открыть ПАММ-счет на Форекс. Железным доводом является доходность данного инструмента, которая в среднем превышает рентабельность обычного банковского депозита от 6 до 50 раз. Это при том, что он, как и вклад в финансовую организацию является стандартным пассивным методом заработка. При выборе ПАММ-инвестирования от будущего вкладчика не требуется принятия решений и осуществления конкретных операций. Его задача состоит в наблюдении за торговым счетом с момента заключения сделок трейдером.

Однако не стоит недооценивать изменчивости ПАММ-счетов, так как на первый взгляд безопасный и стабильный финансовый инструмент, может привести к потере капитала. И это не мудрено, ведь чем выше доход, тем сильнее воздействие внешних раздражителей, а в данном случае – рисков. При агрессивном подходе к торгам существует большая вероятность проигрыша всех денежных средств, а пассивная позиция – верный шаг к упущению потенциальной прибыли. Трейдеру необходимо найти баланс между двумя принципами, который станет ключом к внушительной прибыли на Форекс.

Выбор брокерской площадки для работы с ПАММ-счетом

Сложно сказать, что выбор наиболее перспективного брокера имеет однозначный характер, ведь вариант, который может стать оптимальным для одного вкладчика, будет абсолютно не приемлем другому инвестору. Однако для всех пользователей существует стандартный комплект параметров, которым должна соответствовать площадка для торгов:

- иметь лицензию на предоставление брокерских услуг;

- обладать большим опытом и прозрачной историей ведения деятельности;

- радовать клиентов командой высококвалифицированных управляющих, готовых показать максимальные показатели доходности;

- участвовать в рейтинге выгодных брокерских площадок;

- владеть точно продуманными структурными подходами для управления капиталовложениями;

- располагать наименьшим порогом входа в счет;

- иметь оптимальную продолжительность периода сделки.

Также не менее важным показателем является начисление штрафов и прочих видов санкций за преждевременное выведение прибыли. Инвестор должен приглядеться к той площадки, у которой такие платы отсутствуют или характеризуются минимальными размерами. Также трейдеры, которые стремятся привлекать крупный капитал в компанию, должны вести учет торговых условий.

Принцип работы

Формируется инвестиционный портфель посредствам ПАММ-счетов, которые выбирает управляющий брокерской платформы. Классическая схема создания комплекса состоит из следующих этапов:

- Брокер выбирает несколько ПАММ-счетов, которые подходят по интересующим его параметрам, при этом инвестирует в них не только капитал вкладчика, но и свои материальные средства. Такой шаг является для инвестора гарантией ответственности и надежности выбранного менеджера.

- После этого посредник привлекает людей, которые готовы вложить личные деньги, и распределяет инвестиции между счетами. Кроме того, управляющий имеет право менять состав ПАММ-портфеля, в этом случае задача инвестора регулярно и с особым вниманием проверять доходность вложений и всю информацию по счету.

- Затем управляющий распределяет инвестируемые средства в портфеле между вкладчиками в процентном соотношении.

- При возникновении убытков их объем также делится между участниками.

- Когда закрылась сделка, из дохода удерживается вознаграждение и комиссия управляющего.

Инвесторы должны обратить внимание на то, что специалист брокерской компании получает выплату за правильный подбор нескольких вариантов капиталовложения. Также он считается посредником, который взимает отдельную комиссию за предоставление своих услуг, при этом являясь таким же инвестором, как и клиенты площадки. При выборе ПАММ-портфеля клиент обязан акцентировать на размере комиссионной платы, а также проверить статистику потенциального счета.

Пошаговая инструкция открытия счета

После того как были рассмотрены основные требования, которые необходимо учитывать при работе с ПАММ-счетом можно приступить к освоению инструкции его открытия.

- Регистрация аккаунта. После создания учетной записи пользователь получает возможность открыть ПАММ-счет и привлечь инвестиции. Обязательным условием является авторизация, которая позволяет зайти в личный кабинет.

- Открытие счета. В окне профиля будет предложено три вкладки: «Открыть счет», «Пополнить счет», «Инвестировать». Среди имеющихся вариантов понадобится первый.

- Выбор способа инвестирования. Пользователь может остановиться на самостоятельной торговле или обратиться за помощью к брокеру, тогда необходимо выбрать кнопку «Управление средствами клиента».

- Тип счета и номинал валюты. Это одни из главных параметров, которые необходимо учесть, прежде чем открыть ПАММ-счет.

- В завершении необходимо перейти во вкладку, где указана информация о логине и пароле. Чтобы обезопасить личные данные их необходимо хранить в надежном месте.

Продолжить работу со счетом можно после внесения на баланс денежных средств, которые способствуют открытию таких дополнительных функций, как «Инвестиционные счета», «Партнеры», «Декларация», «Оферта», «Заявка и планировщики» и другие.

Как рассчитать доходность инвестирования

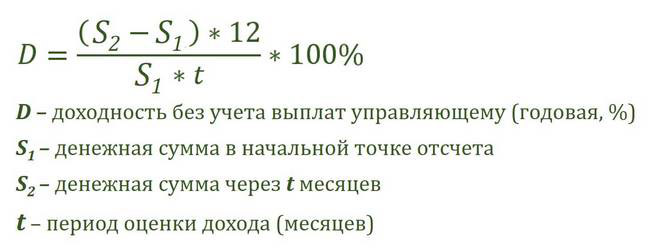

При долгосрочном инвестировании вкладчику интересно знать приблизительный показатель прибыльности ПАММ-счета. Существует несколько методов для проведения расчета, при этом формулы могут быть:

- С учетом вознаграждения управляющему;

- Без учета выплаты управляющему.

Первый способ расчета доходности довольно прост, а также обладает высокой ценностью на начальном этапе инвестиционного планирования. Так как полученный показатель имеет большое значение при предварительной оценке привлекательности ПАММ-счетов. Кроме того, на его основании будет создаваться портфель инвестиций. Чтобы рассчитать прибыльность ПАММ вложений без учета вознаграждения управляющему понадобится следующая формула:

(((700-300)*12)/(300*10))*100% = 160%

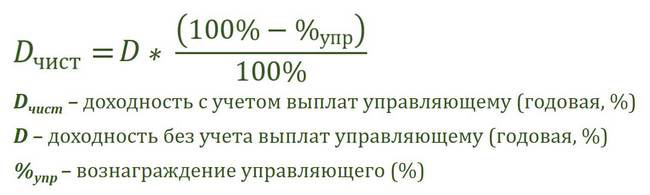

Таким образом, в предложенном примере годовая прибыльность от ПАММ инвестирования составит 160%. Следующая методика подразумевает учет выплат специалисту, управляющему торговым счетом при расчете показателя доходности. Для этого используется такая формула:

Теперь можно узнать вероятный размер чистой прибыли в год, если, например, в договоре установленная процентная ставка равна 30%:

((100%-30%)/100%)*160% = 112%

На окончательный показатель доходности может оказывать воздействие еще один фактор – погрешность, однако это редкое явление, которое встречается в исключительных случаях.

Правила выбора ПАММ-счета

Чтобы удачно инвестировать свободный капитал необходимо научиться определенным тонкостям работы в сфере капиталовложений. Те, кто думает, что при выборе ПАММ-счета необходимо знать только размер потенциальной прибыли – глубоко заблуждается. Чтобы ознакомиться с перечнем предложений в рейтинге площадок, необходимо выбрать соответствующий пункт, где в окне появится график изменения депозита.

Для получения подробной информации следует нажать на интересующее название счета, после чего пользователь сможет изучить общие данные в правом блоке, среди которых:

- показатель прибыльности за текущий период;

- доходность с момента открытия счета;

- сумма инвестируемых средств в долларах;

- собственность трейдера;

- уровень агрессивности;

- возраст ПАММ-счета.

Немаловажными критериями, на которые следует обратить внимание при выборе счета, являются:

- Форма линии прироста вклада. При восходящем тренде кривая не должна иметь резких крушений, которые чаще всего свидетельствуют о том, что управляющий пережидает убыточные моменты.

- Объем прибыли. Чтобы добиться внушительной прибыли необходимо иметь просадку более 50% от общей суммы инвестиций.

- Возраст счета. Надежным и стабильным ПАММом является тот, который действует на протяжении нескольких лет и приносит хороший доход инвесторам.

- Восстановление. Этот фактор олицетворяет соотношение текущей прибыльности к показателю, который нужен для выхода из максимальной фиксированной просадки. Чем выше значение восстановления, тем стабильнее и устойчивее ПАММ-счет.

Какие существуют риски

При этой форме инвестирования трейдера могут ожидать торговые и неторговые риски. Каждый из разновидностей имеет особые характеристики и нюансы. Например, неторговые риски обосновываются возможностью потери денежных средств вследствие скама или закрытия брокерской платформы. При этом именно неторговая категория имеет низкий уровень опасности, так как:

- отсутствует возможность у трейдера украсть деньги;

- брокерам с большим опытом работы невыгодно осуществлять мошеннические манипуляции с материальными средствами.

Торговые риски характеризуются вероятностью получения убытков вместо прибыли. Если подойти к этому вопросу с профессиональной точки зрения, то можно найти эффективные рычаги для минимизации опасности и грамотного создания ПАММ-портфеля. Для получения высокой прибыли и снижения уровня рисков существуют надежные стратегические подходы. Если сделать правильный выбор можно исключить торговые и неторговые риски и создать стабильный метод пассивного заработка.

Стратегии минимизации убытков

Существуют следующие тактики, которые помогут устранить риски потери капиталовложений:- Способ ограничения убытков. Он позволяет выводить деньги со счетов в автоматическом режиме, в случае если они теряют прибыльность. Закрытие счета с выводом средств возможен 1 раз в сутки.

- Реструктуризация инвестиционного портфеля. Данное решение обуславливается возможностью перераспределять денежные средства между ПАММ-счетами через установленный период времени, например, раз в месяц, квартал или полгода.

- Инвестиционный горизонт. Стратегия подразумевает перераспределение активов между ПАММ-счетами. Такое решение преобразовывает агрессивные риски в консервативные. При этом следует учитывать, что рассортировке подвергается не доход, а полностью вся сумма счета и зависит тактика от периода продолжительности инвестирования.

- Пересмотр ПАММ-портфеля. Своего рода генеральная уборка даст возможность исключить из комплекса убыточные счета.

ТОП-5 лучших брокерских компаний для ПАММ вложений

Для выбора хорошего посредника, у которого можно открыть ПАММ-счет предлагается несколько фирм, часто интересующих инвесторов:

Alpari

Крупнейшая Форекс-площадка, которая много лет находится в сфере российского трейдинга. Она была основана в 1998 году и практически сразу завоевала популярность среди вкладчиков. Уникальность компании заключается в предоставлении максимально комфортных условий для работы, что является в приоритете для инвесторов. Существуют и недостатки функционирования платформы – это дефицит высококвалифицированных кадров.

Следовательно, число профессиональных управляющих предельно низкое, а минимальный размер для открытия счета стартует от 1000 долларов. Несмотря на это «Альпари» считается лучшей Форекс-площадкой для начинающих трейдеров, цель которых улучшить навыки, при этом не потерять все сбережения.

Insta Forex

Довольно привлекательная брокерская площадка, для которой свойственно наличие множества обучающих рычагов. Благодаря ей топовые представители посреднических компаний смогли набраться бесценного опыта, в частности среди них Азиатские трейдеры. По мнению экспертов, Insta Forex подходит как для брокеров, так и инвесторов, начинающих свою работу на финансовом рынке СНГ.

Рассматриваемая платформа придется по душе торговцам, которые при ведении инвестиционной деятельности предпочитают использовать статистику и умеют выбирать нужные данные из огромного количества информации. В терминале представлены различные показатели, начиная от количества операций и заканчивая выбором валюты сделок. Кроме того, прибегнув к демонстрирующим параметрам можно провести анализ и установить потенциальную величину максимальной потери средств.

Forex Trend

Брокер создал отличные условия для ПАММ-инвестирования, именно поэтому такая площадка является одной из наиболее востребованных в РФ. Благодаря креативному подходу и широкому кругозору управляющих менеджеров удалось добиться признания компании. В частности именно Forex Trend предложит инновационную тактику переноса торговых сделок на счет инвестора. Следовательно, они являются первыми в создании и тестировании новых технологических решений. Еженедельно производится обновление списка аналитических и торговых инструментов на брокерской площадке.

Альфа-Форекс

Предлагаемая компания рассчитана на предоставление услуг инвесторам. Ключевая особенность площадки заключается в безупречной работе управляющих, так как вознаграждение они получают только при положительном результате сделок. Кроме того, инвестирование в ПАММ-счета этого посредника гарантирует клиенту абсолютную прозрачность действия со стороны трейдера. Благодаря современной программе инвестор может следить за операциями и передвижениями денежных средств в режиме реального времени.

Forex4You

Чтобы направить свои силы и материальные блага на усовершенствования пассивного заработка рекомендуется воспользоваться услугами этой брокерской площадки. С помощью управляющих у вкладчика есть возможность инвестировать свободный капитал на выгодных условиях. Кроме того, посредник предлагает особую опцию – фиксация и выведение дохода в автоматическом режиме. Не менее значимыми преимуществами Forex4You являются надежность и стабильность работы.

Помимо вышеизложенных площадок существует множество других брокеров, которые учитывая отзывы и комментарии инвесторов, являются привлекательными для ПАММ-инвестирования. Обладая большим опытом работы в трейдинговой сфере, можно воспользоваться услугами менее известных компаний. Благодаря им есть шанс приумножить объем прибыли и опираясь на профессиональное чутье вовремя покинуть площадку, чтобы не потерять деньги от скама.

В заключении следует отметить, что ПАММ-вложения являются эффективным инструментом в руках капиталовкладчика. По ряду причин многие новички стараются обойти стороной такую форму инвестирования. Объяснить данное решение можно только единственным способом – отсутствием желания познавать научную литературу и загружать свое сознание большим количеством новой информации. Однако те, кто вник в суть ПАММ-инвестирования, понимают, что нет ничего сложного в этом финансовом инструменте и продуктивное использование его возможно на минимальных условиях.

Отзывы и обсуждения