В настоящее время существует множество инвестиционных инструментов, для применения которых участник должен иметь багаж профессиональных знаний и практического опыта их использования. Инвесторы, рассчитывающие получить высокую прибыль, должны обладать рядом индивидуальных особенностей и специальных умений. Особой популярностью в сфере экономической деятельности пользуются паевые инвестиционные фонды, которые основываются на методе доверительного управления собственностью.

Содержание

- Классификация фондов инвестирования

- Основное понятие ПИФов: преимущества и недостатки

- Условия для становления пайщиком

- Разновидности паевых инвестиционных фондов

- Перспектива инвестиций в ПИФы

- Как развиваются паевые инвестиционные фонды в России

- Пошаговая инструкция инвестирования в ПИФы для новичка

- Популярные ПИФы с выгодными условиями инвестирования

- Выводы

- Видео по теме

- Комментарии

Классификация фондов инвестирования

Прежде чем ознакомиться с основными видами следует узнать, чем на самом деле являются инвестиционные фонды. Они представляют собой модель коллективных капиталовложений, отличающихся своеобразной структурой. Фонды – это имущественные комплексы с общим владением активами, которые объединяют в себе участников, имеющих долевую собственность. Цель создания инвестиционных обществ имеет долгосрочный характер и направлена на сбережение и приумножение капитала дольщиков.

Фактическое существование инвестиционных фондов и их активное развитие обуславливается тем, что значительная часть населения, имеющая свободные денежные средства, не умеет ими распоряжаться или не обладает навыками правильного инвестирования. При стабилизации экономической ситуации количество фондов увеличивается в разы, однако активность их моментально снижается при мировом или государственном кризисе.

На сегодняшний день существуют следующие разновидности инвестиционных организаций:

- паевые;

- государственные;

- взаимные;

- чековые;

- хеджевые;

- биржевые.

Особенно востребованы среди вкладчиков учреждения торгового значения, которые в Российской Федерации представлены такими формами:

- Акционерные фонды. Это компании, которым присвоен статус публичного общества. Участники этого направления рынка получают прибыль благодаря вложению свободных средств в такие виды активов, как акции, облигации, золото, валюта и другие. Формирование прибыли осуществляется за счет увеличение стоимости ценных бумаг и прочих финансовых инструментов, в которые были инвестированы деньги.

- Паевые фонды. Это учреждения, которые не имеют юридического статуса. Проценты от финансирования являются главным источником дохода инвестора. Уровень прибыли зависит от величины пая, приобретенной им с общего капитала. Официальность ведения деятельности данными фондами строго регламентирована Федеральным законом от 29.11.2011 N 156-ФЗ «Об инвестиционных фондах». Следовательно, контроль над активами данного фонда ведут специальные управляющие учреждения.

Также существуют и другие виды инвестиционных фондов, однако они являются либо не слишком эффективными, либо находятся на начальном этапе развития. Такая ситуация говорит о неустойчивости экономической системы государства или наличии повышенных рисков инвестирования.

Основное понятие ПИФов: преимущества и недостатки

Впервые об инвестиционных фондах в России стало известно в 1996 году. С того момента эти две формы коммерческих организаций заняли большой сегмент на рынке капиталовложений. Причина популярности такого инвестирования заключается в его доступности, то есть каждый потенциальный инвестор может рассчитывать на возможность стать участником финансового рынка. Соответственно, многие могут отказаться от банковских вкладов или услуг брокерских контор. Кроме того, уникальность рассматриваемых компаний заключается в наличии баланса между возможными рисками и ожидаемой прибыльностью.

Паевые инвестиционные фонды – это один из вариантов слияния свободных активов нескольких инвесторов и доверительного управления долями высококвалифицированными менеджерами специальной управляющей компании. Задача ПИФов заключается в обеспечении систематического роста стоимости долей капитала, которые также называются паи. Они представляют собой именные ценные бумаги, которые свидетельствуют о наличии прав у инвестора на конкретную часть собственности фонда.

Актив такого типа может быть передан другому лицу в виде наследства или дара. Кроме того, владелец данной ценной бумаги может перепродать ее за актуальную цену на момент сделки. Размер пая в инвестиционном фонде по большому счету зависит от объема вложений. Стоит отметить, что у каждой организации паевой взнос имеет существенные отличия. Минимальный вклад за долю может варьироваться от 2 тысяч рублей. Для выведения денежных средств из фонда участнику необходимо будет продать свой пай.

- Профессиональное управление. За эффективность функционирования организации отвечают опытные менеджеры, имеющие соответствующие аттестаты Федеральной комиссии по рынку ценных бумаг (ФКЦБ России).

- Низкий уровень риска. Благодаря грамотным решениям управляющих производится диверсификация капиталовложений, тем самым уменьшается зависимость портфельных инвестиций от падения стоимости активов и прочих опасностей.

- Удобные условия инвестирования. Для участников созданы лояльные и максимально комфортные условия ведения деятельности. Кроме того, пайщик может покинуть общество в любое время.

- Высокая степень безопасности вкладов. За абсолютную защиту инвестиций отвечает лицензированная управляющая компания, сертификаты специалистов и государственный контроль над финансовой деятельностью фонда.

- Наличие льгот в системе налогообложения. Сумма дохода не облагается прямым налогом на прибыль.

- Полное информирование. Для всех участников фонда действует только актуальные данные и показатели, предоставляемые с постоянной регулярностью.

- инвестирование носит среднесрочный или долгосрочный характер, поэтому получить первую прибыль от вложений возможно только через 1 год;

- управляющая компания предоставляет свои услуги за определенную плату вне зависимости от исхода сделки;

- у инвесторов существует шанс заработать деньги от капиталовложений или остаться без прибыли.

Условия для становления пайщиком

Главное правило участника ПИФа является наличие профессиональных знаний в инвестиционной сфере. С учетом навыков пайщиков можно выделить следующие фонды:- обычные общества;

- объединения компетентных вкладчиков.

Пайщики, которые основательно подошли к зарабатыванию денежных средств в области капиталовложений, путем изучения актуальной литературы о методах инвестирования, имеют внушительный опыт в финансировании различных проектов, а также знают все о валютных и фондовых рынка, могут вступать в общество профессиональных инвесторов. Основным фактором, который поможет участнику в ведении бизнеса, является количество ранее заключенных успешных сделок.

Обычный паевой фонд – это лучший вариант для собственников свободных активов, которые до этого хранили свои средства на стандартном депозите. Кроме того, войти в такое объединение могут все желающие, кто располагает материальными средствами, однако не имеют опыта в решении финансовых вопросов. К данной категории может относиться около 90% населения России, ведь они не проявляют особого интереса к изучению инвестиционного процесса, однако имеют стремление приумножить капитал путем пассивного заработка.

Разновидности паевых инвестиционных фондов

Сегодня существует широкое разнообразие ПИФов в России, которые классифицируются по определенным критериям. Особенное значение имеют инвестиционные фонды, разделяющиеся по степени доступности на следующие типы.

Открытые фонды

В качестве активов общества выступают ценные бумаги, обладающие биржевыми котировками и высокой ликвидностью. Сделку купли-продажи пая инвестор может осуществить в любой рабочий день недели. Увеличение или уменьшение превращенной доли в капитал может проводиться без необходимости коллективного собрания пайщиков. Участник должен учитывать, что стоимость его доли рассчитывается ежедневно.

Закрытые фонды

Совершить покупку пая инвестор может только на стадии формирования инвестиционного комплекса. Также существуют исключения, например, выпуск дополнительных паев, именно в этот момент предоставляется возможность вложения. Провести капитализацию пайщик может только по завершению действия соглашения доверительного управления. На закрытых фондах действует фиксированное количество долей, а издание новых паев согласуется на собрании общества.

Интервальные фонды

В такой организации активами выступают ценные бумаги низкой ликвидности. Заключить сделку купли-продажи пая возможно только в четко установленные временные интервалы, например, 4 раза в год на протяжении 14 дней. Фактическая стоимость доли пайщика рассчитывается по окончанию каждого месяца или периода. При планировании инвестиций на интервальных фондах рекомендуется выбирать долгосрочные вложения, а также брать во внимание такой фактор, как время погашения пая.

Стоит отметить, что любой паевой фонд доступен к преобразованию, то есть закрытый тип может легко стать интервальным или открытый закрытым обществом. Каждый из них имеет уникальные особенности, определенный уровень доходности и показатель риска.

Перспектива инвестиций в ПИФы

Многих потенциальных инвесторов интересует вопрос: сколько можно заработать на вложениях в паи? К сожалению, точную цифру сложно назвать, так как нормативные акты, регламентирующие деятельность фондов, запрещают проводить анализ показателя доходности и использовать данные в качестве рекламы. Такое решение обуславливается тем, что не всегда есть возможность получить прибыль в результате покупки пая.

Например, инвестор среди огромного перечня паевых фондов выбирает самую надежную организацию, которая на протяжении нескольких лет ведет успешную инвестиционную деятельность и радует вкладчиков хорошей прибылью. Однако случаются неприятные моменты, когда управляющая компания неграмотно распорядилась материальными средствами. Кроме того, нередко возникают непредвиденные экономические риски, когда дольщик не только теряет пай, но и несет существенные убытки. Такие ситуации возникают при оплате услуг управляющей компании фиксированной комиссии, на которую не оказывают воздействия результаты сделки.

Приведенный выше пример является крайне редким явлениям, однако о возможности данного исхода должен помнить каждый пайщик, доверяя свои денежные средства малоизвестным фирмам. С завидной регулярностью инвесторы все-таки получают свой доход и сразу делают выкуп рентабельных долей. Точно установить процентное соотношение прибыли при вложении в ПИФы сложно, однако можно сказать, что объем доходности превышает классические капиталовложения.

Также специалисты не рекомендуют брать во внимание результаты прошлой сделки. Не всегда показатели будущего периода соответствуют данным прошедшего инвестирования. Например, за предыдущий интервал паевые инвестиционные фонды Сбербанка порадовали дольщиков 75-процентной прибылью, а в этом году доход составил всего 10%. Именно поэтому вкладчик должен помнить, что уровень прибыли не регулируется законодательством страны, следовательно, зависит от сложившейся ситуации на рынке, срока и способа инвестирования.

Как развиваются паевые инвестиционные фонды в России

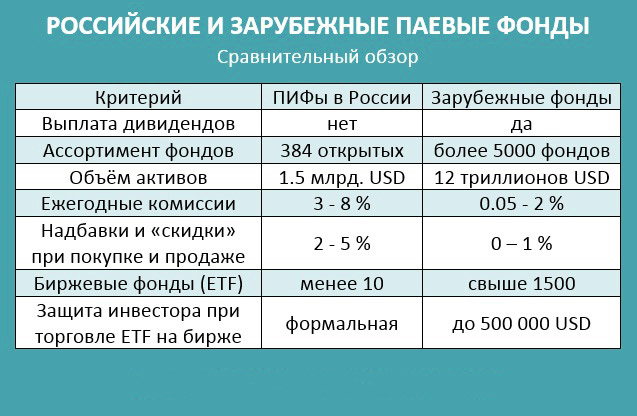

Эксперты смогли тщательно изучить ПИФы во всем мире и дать точный ответ на вопрос роста этих компаний в нашей стране. Следует отметить, что инвестиционные фонды, торгующие паями, не так востребованы, как в западных странах. Данная тенденция связана с низкой финансовой грамотностью жителей РФ, а также страхом попасться на удочку мошенников, как это было в 90-х годах с финансовой пирамидой «МММ». Именно эти события уменьшили пыл населения вкладывать средства в различные проекты.

Несмотря на это число паевых инвестиционных фондов с каждым годом растет, привлекая новых инвесторов. Можно сказать, что такая ситуация связана с несовершенством фондов, так как они появились в России совсем недавно и не могут похвастаться безупречным законодательством инвестиционной сферы. Доказательством этому являются довольно частые отрицательные моменты в нормативной базе.

Общий уровень прибыльности паевых фондов инвестиций в стране превышает 20%, что является не совсем плохим результатом. Благодаря маркетинговым подходам управляющие компании стараются привлечь как можно больше клиентов, предлагая выгодные условия сотрудничества. Однако длительное ожидание дохода и разочарование при низких процентах оказывают негативное воздействие, тем самым снижая интерес пайщика покупать новые паи.

Пошаговая инструкция инвестирования в ПИФы для новичка

Начинающий инвестор не должен теряться, если решил начать зарабатывать на паях. Покупка доли является простым и быстрым процессом, который практически не отличается от вложения денежных средств в обычное банковское учреждение. Для вступления в инвестиционный фонд пайщик обязан выполнить следующие манипуляции:

- проанализировать все финансовые инструменты и остановить выбор на наиболее эффективном варианте;

- используя современные источники информации (официальные сайты банков и управляющих компаний), найти ПИФ, где предоставляются такие услуги;

- оформить заявление о желании стать пайщиком, которое будет адресовано руководству управляющей компании;

- после рассмотрения заявки получить реквизиты в банке для внесения депозита равного стоимости пая;

- открыть банковский счет и перевести плату за услуги управляющей компании;

- ожидать окончания срока действия сделки;

- в случае положительного исхода получить прибыль на личный счет.

Вкладчик должен знать, что заявление на покупку пая может носить многоразовый характер, то есть дает возможность инвестору приобретать паи с разным временным интервалом. Кроме того, после капитализации доли участник ПИФа может рассчитывать на дальнейшую покупку паев. Чтобы начать сотрудничать, можно обратиться в головной офис управляющей компании или связаться с менеджером через официальный сайт.

После заключения договора в офисе пайщик должен быть проинформирован о регистрации пая в течение 1 недели. В других случаях уведомление в письменной форме может быть доставлено на протяжении 2 недель. С момента регистрации доли в инвестиционном фонде вкладчик становится полноправным пайщиком.

Популярные ПИФы с выгодными условиями инвестирования

В обзоре предлагает ТОП-3 наилучших паевых инвестиционных фондов, выбранных по высшему уровню доходности за год. Среди компаний, предлагающих приобрести доли в объединенном капитале, стоит отметить:

«Уралсиб»

Это управляющая организация, которая была основана в 1996 году. В ее компетенции находится ряд негосударственных пенсионных фондов и ПИФы различных видов. В настоящее время «Уралсиб» включает в себя паи более 52 тысяч инвесторов. Компания специализируется на капиталовложениях в такие отрасли, как природные ресурсы, энергетика, драгоценные металлы, еврооблигации, акции быстроразвивающихся предприятий, а также масштабные рынки сырья.

Минимальная стоимость пая в «Уралсиб» варьируется от 5000 до 25000 рублей. Для пайщиков действуют привлекательные условия ведения деятельности, то есть у него есть возможность самостоятельно выбирать направление капиталовложения и фон.

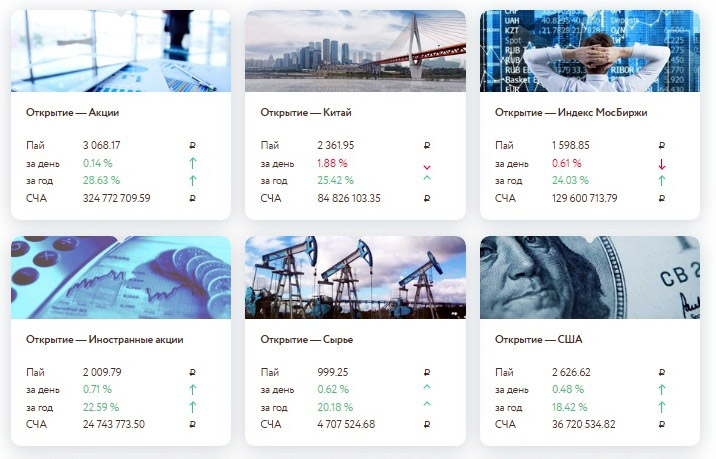

«Открытие»

Брокерская контора, которая специализируется на ценных бумагах, инвестировании и биржевых операциях. Для новичков предоставляются различные направления капиталовложений. Пайщикам предлагаются на выбор следующие финансовые инструменты: биржевые индексы, иностранные рынки, облигации и акции. Цена доли капитала в фонде колеблется в пределах 1000 – 2500 рублей. Среди открытых ПИФов у инвесторов есть широкий выбор, который представлен такими организациями, как «Еврооблигации», «Сырье», «Зарубежные акции», «Иностранная собственность». Паи в таких фондах имеют определенные сроки действия, варьирующиеся от 12 месяцев и более.

Газпромбанк «Управление активами»

Организация относится к ряду управляющих компаний, ориентированных на взаимодействие с физическими лицами, негосударственными пенсионными фондами, страховыми фирмами, а также учебными и культурными центрами. В компетенции «Газпромбанка» находится 18 паевых инвестиционных фондов, среди которых 11 открытого, 6 закрытого и 1 интервального типа. Управляющей компании Национальное Рейтинговое Агентство присвоило наивысший статус надежности.

Выводы

Из вышеизложенной информации можно сделать вывод, что внушительный доход пайщикам приносит капиталовложение в энергетическую отрасль. Кроме того, инвестирование в фондовые индексы при благоприятной рыночной ситуации может на 100% увеличить объем вложений. Однако каждый инвестор должен учитывать, что невозможно просто купить пай и в результате получить прибыль. Такого не будет даже на самых популярных ПИФах, ведь для того чтобы добиться успеха управляющей компании необходимо точно рассчитать стратегию и следить за всеми этапами инвестиционного процесса. Любое неправильное решение может привести к потере капитала вкладчика.

Отзывы и обсуждения