ПИФы Райффайзен банка – эффективные и надежные инвестиционные инструменты. Управление активами «Райффайзен Капитал» осуществляется командой менеджеров. Каждый фонд индивидуален. Для выбора ПИФа следует подробно рассмотреть характеристики каждого из них, а также особенности сотрудничества с управляющей компанией.

Содержание

Особенности инвестирования в ПИФы «Райффайзен Капитал»

Управляющая компания «Райффайзен Капитал» предлагает инвесторам несколько ПИФов. Каждый из них отличается структурой инвестиционного портфеля и торговой стратегией, что позволяет приобрести актив в соответствии с индивидуальными предпочтениями каждого потенциального клиента. В управлении компании есть ПИФы с относительно низкой доходностью, которая не на много превышает прибыль по банковским вкладам.

В арсенале компании также можно найти высокодоходные фонды с высокими рисками. Они включают в себя товарное сырье, а также акции компаний, специализирующихся на развитии высоких технологий.

Основные виды фондов и их характеристика

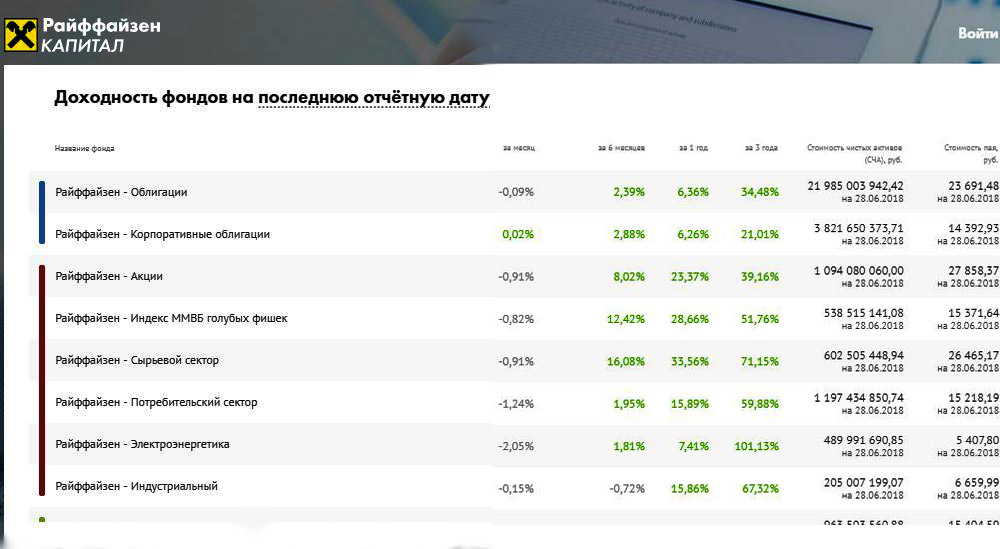

Под управлением компании «Райффайзен Капитал» сегодня находятся 18 ПИФов. Некоторые из них очень похожи по стратегии управления активами и структуре инвестиционных портфелей. Ниже представлен список лучших паевых фондов, на который стоит обратить внимание при составлении собственного инвестиционного портфеля. Доходность по ним относительно низкая, что компенсируется высокой надежностью. С учетом комиссий и налоговых сборов, вклады будут оправданы только при долгосрочных инвестициях.- Райффайзен – Облигации. Фонд рассчитан преимущественно на консервативных инвесторов. Объектом инвестиций являются государственные и муниципальные облигации РФ и субъектов. Доходность фонда в 2015 году составила 29%, а в 2017 всего 8%. Это можно компенсировать высокой надежностью инвестиций с минимальными рисками.

- ПИФ «Акции». Основным направлением инвестиций являются акции ведущих отечественных предприятий, которые обеспечивают развитие экономики государства в долгосрочной перспективе. К ним относятся преимущественно организации промышленного и добывающего сектора, продукция которых пользуется высоким спросом. Инвестиционный портфель составлен в соответствии с нормами диверсификации рисков. Показатель доходности в среднем на уровне 35% за 3 года. На высокие показатели прибыли фонда не повлияла даже непростая геополитическая ситуация.

- Индекс ММВБ голубых фишек. Самый прибыльный фонд, доходность может достигать 15% годовых. Инвестиционный портфель состоит из активов крупных российских компаний, услуги которых пользуются высоким спросом среди потребителей и на мировом рынке.

- ПИФ «Райффайзен – Сырьевой сектор». Узкоспециализированный инвестиционный фонд, деятельность которого направлена на финансирования промышленного сектора, а именно в:

- нефтедобывающую и нефтеперерабатывающую промышленность;

- добыча минералов;

- производство металлургических конструкций.

Среднегодовая доходность фонда составляет 12% годовых.

- ПИФ «Потребительский сектор». Несмотря на мировой экономический кризис, который оказывает пагубное влияние на платежеспособность населения, что в свою очередь негативно отражается на прибыли компаний потребительского сектора, данный фонд в течение последних 3 лет показывал стабильную доходность на уровне 8% годовых.

- ПИФ «Индустриальный». Инвестиции вкладчиков распределяются между акциями российских компаний металлургического сектора, а также промышленных предприятий в химической отрасли, а также машиностроения и строительства. Среднегодовая доходность составляет 9% годовых.

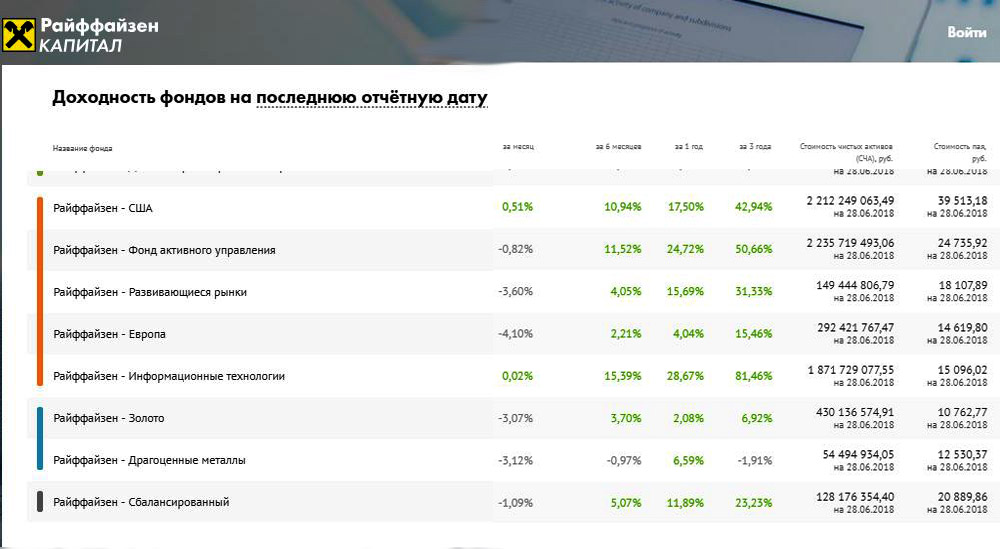

- ПИФ «США». Предполагает капиталовложения в экономику США. Доходность за 2017 год составила 12%.

- Фонд активного управления. Эффективный финансовый инструмент при грамотной диверсификации рисков. Структура инвестиционного портфеля включает акции передовых отечественных и зарубежных коммерческих организаций. Среднегодовая доходность фонда – 11%.

- ПИФ «Долговые рынки развитых стран». Портфель состоит из долговых корпоративных активов компаний преимущественно из Европы и США, которые обладают высоким кредитным рейтингом. Риск практически отсутствует. Среднегодовая доходность ПИФа - 6%-7% годовых.

- ПИФ «Информационные технологии». Вложения средств в этот фонд можно считать беспроигрышными, поскольку информационные технологии сегодня развиваются более, чем стремительно. Структура инвестиционного портфеля предполагает наиболее оптимальное соотношение рисков и потенциальной доходности даже в условиях экономического кризиса. Среднегодовая доходность составляет порядка 10% годовых.

Выбирать ПИФ для инвестиций следует в соответствии с личной торговой стратегией. При консервативном подходе к инвестиционной деятельности можно подобрать 2-3 фонда из предложенных и распределить между ними до 40% от общего капитала. Это нивелирует негативное влияние инфляции на состояние торгового счета, а также обеспечит высокую диверсификацию рисков.

С динамикой доходности можно ознакомиться посредством ценового графика, который представлен на официальном сайте УК по каждому ПИФу.

Возможности и преимущества инвестирования

Инвестиции в ПИФы «Райффайзен Капитал» обладают рядом преимуществ:

- Доходность по некоторым активам в 2 раза превышает прибыль по банковским вкладам, при этом риски практически идентичны. Иными словами ПИФы от этой управляющей компании нечто среднее между прямыми инвестициями в фондовый рынок и банковскими вкладами.

- Пассивный доход. Активами каждого фонда управляют профессиональные портфельные менеджеры. Инвестору остается только перечислить средства и наблюдать за развитием стоимости паев посредством личного кабинета.

- Минимальные вложения составляют всего 10 000 рублей, если паи приобретаются непосредственно в офисах управляющей компании.

На фоне очевидных преимуществ подобных инвестиций следует также обратить внимание на один значимый недостаток – комиссионные сборы и налогообложение. «Райффайзен Капитал» регулярно меняет условия сотрудничества. При этом заблаговременное информирование клиентов отсутствует. Компания по желанию инвестора может выступать в качестве налогового агента. За это взимается дополнительная комиссия.

Как стать клиентом фонда

Чтобы вложить средства в ПИФы «Райффайзен Капитал» следует лично обратиться в офис управляющей компании или ее агента. При себе обязательно нужно иметь гражданский паспорт. При покупке паев без посредников минимальная сумма инвестиций составляет от 10 000 до 50 000 рублей (зависит от выбранного ПИФа). Условия компании предусматривают дополнительные вложения средств в выбранный фонд. Их размер должен быть не менее 10 000 рублей. Если сделка на приобретение паев осуществляется между инвестором и посреднической организацией, то минимальная сумма вклада должна составлять от 150 000 рублей.

Для оформления потребуется заполнить соответствующие заявление в офисе компании или посредника, после чего перевести желаемую сумму по указанным в договоре реквизитам после его подписания.

Условиями компании не предусмотрен минимальный срок инвестиций, однако портфельные менеджеры и консультанты рекомендуют не рассматривать срок менее 3 лет. В противном случае комиссионные и налоговые сборы заберут большую часть прибыли.

Несмотря на многие негативные отзывы, которые можно увидеть на профильных информационных сайтах, инвестиции в ПИФы «Райффайзен Капитал» можно всё-таки считать одними из самых надежных. Отрицательные мнения о работе данной управляющей компании прежде всего обусловлены тем, что оставившие их граждане делали краткосрочные (до 6 месяцев). В результате после вычета налога и комиссий УК, прибыль оказалась несущественной.

Отзывы и обсуждения