Вложение капитала в инвестиционные портфели приносит инвесторам достойную прибыль. Важно выбирать управляющую компанию с хорошей репутацией. Дополнительным критерием выбора программы является субъект финансирования. Фонд акций "Добрыня Никитич", реализуемый Сбербанком, предлагает клиентам инвестирование в высоколиквидные инструменты на долгосрочной основе. Благодаря потенциалу роста акций вложения инвесторов окупаются, приносят достойные дивиденды. Расскажем, на каких условиях ведется финансирование по этому проекту, как стать его участником.

Содержание

Описание ПИФа «Добрыня Никитич»

Управляющая компания Сбербанк занимает лидирующее положение среди конкурентов. Она работает на рынке финансовых услуг, ценных бумаг более двадцати лет. Лицензия на ведение работы с финансовыми инструментами получена в 1996 г.. Ежегодно тысячи клиентов доверяют свои финансы в управление этой организации. В обороте находятся более 500 млрд.руб..

Профессиональный участник инвестирования предлагает различные портфельные проекты. Фонд Сбербанк ПИФ "Добрыня Никитич" – одно из направлений финансирования деятельности крупнейших отечественных предприятий. Основная задача проекта – стимулирование бизнеса, расширение экономического потенциала, получение прибыли.

Контроль над деятельностью управляющей организации возложен на ООО «Специализированный депозитарий Сбербанка». Эта фирма дополнительно ведет отчетность по работе фонда, составляет регистры учета пайщиков. По нормам инвестиционной деятельности, периодические проверки проводит аудиторская контора ООО «ЭНЭКО».

Объектами инвестирования выступают долговые инструменты, простые и привилегированные акции отечественных, зарубежных предприятий, депозитарные расписки, доли иностранных паевых фондов, денежные средства в рублях и инвалюте. Инвестиционный пай не обладает номинальной стоимостью, не является эмиссионной бумагой. Права, предоставляемые долей в фонде, фиксируются в бездокументарной форме.

Поскольку инвестиционная деятельность приносит доход, она является объектом налогообложения. Для физических лиц с российской и иностранной регистрацией управляющая фирма выступает налоговым агентом. Из доходов россиян будет удержано 13%, иностранцы потеряют 30%. Указанная сумма перечисляется в государственную казну.

В отношении отечественных и зарубежных предприятий действует единая ставка налога на прибыль – 20%. Обязательство по перечислению сохраняется за инвестором. То есть юридическое лицо получает полную сумму дивидендов за вычетом издержек и обязуется самостоятельно рассчитать, перечислить в бюджет налог на прибыль.

Цель и стратегия

Инвестиционная политика управляющей организации построена на приобретении высоколиквидных акций российских предприятий. Дополнительно в программе участвуют имущественные права на фьючерсные и опционные контракты, депозитарные расписки. Управляющий вправе вовлекать в финансовую деятельность активы иностранных, международных компаний. Главная задача руководителя состоит в подборе инструментов с высоким потенциалом роста и быстрой окупаемостью.

Чтобы обеспечить должную ликвидность и стабилизировать инвестиционную деятельность, доверенное лицо проводит диверсификацию, то есть приобретает акции различных предприятий. Для минимизации рисков выбирается доля активов государственных организаций. Поэтому пакет считается сбалансированным, то есть вероятность убытков компенсируется потенциальным приростом надежных акций.

Управляющая фирма предпочитает приобретать ценные бумаги российских предприятий с устойчивой деловой репутацией и положительными перспективами на будущее. Отбор потенциальных субъектов финансирования осуществляется на базе подробного фундаментального анализа. Учитываются все возможные нюансы, проблемы, риски. Важно оценить надежность эмитента, чтобы предупредить убыточность сделки и просчитать ожидаемую доходность.

Обязательно оценивается текущая стоимость активов, в которые планируется делать вложения. Изучаются десятки экономических показателей. Инвестиции оформляются на долгосрочной основе, чтобы окупить все сопутствующие расходы и обеспечить учредителей достойными дивидендами.

Рекомендуемый срок инвестирования составляет более двенадцати месяцев. Максимальная доходность достигается после трехлетнего срока оборота активов. Стратегия проекта умеренно агрессивная, риски потерь достаточно высокие. Несмотря на нестабильную ситуацию на отечественном и международном рынке, последняя существенная просадка курса наблюдалась в середине 2017г. После этого котировка плавно, но уверенно движется вверх.

Обозначим основные преимущества инвестирования в проект "Добрыня Никитич":

- инвестору не придется длительное время изучать финансовый рынок, получать профессиональные знания по обороту ценных бумаг, всю работу возьмет на себя управляющий;

- специальные калькуляторы позволяют в оперативном режиме оценить вероятную доходность, убыточность сделки;

- приобретение пая проходит быстро, без бюрократических проволочек;

- государство строго контролирует и регламентирует деятельность управляющих контор, поэтому риски вкладчиков минимизированы;

- стартовая сумма вложений доступна для многих граждан;

- налогообложение инвестиционного пая напрямую зависит от факта получения прибыли;

- открытые ПИФ позволяют участникам пополнять долю и выводить активы в любое время;

- ценные бумаги, участвующие в проекте, обладают высокой ликвидностью и потенциалом подорожания;

- за счет применения диверсификации процент убытка сводится к минимуму.

Среди негативных моментов финансирования инструментов данного фонда стоит отметить высокие комиссионные сборы. Инвестиции окупаются исключительно на долгосрочной перспективе, краткосрочные сделки не приносят достойной прибыли. Расчетная стоимость пая зависит от ряда внешних факторов, не является фиксированной. Дополнительно цена доли меняется за счет установленных процентов в момент покупки и продажи.

Состав фонда

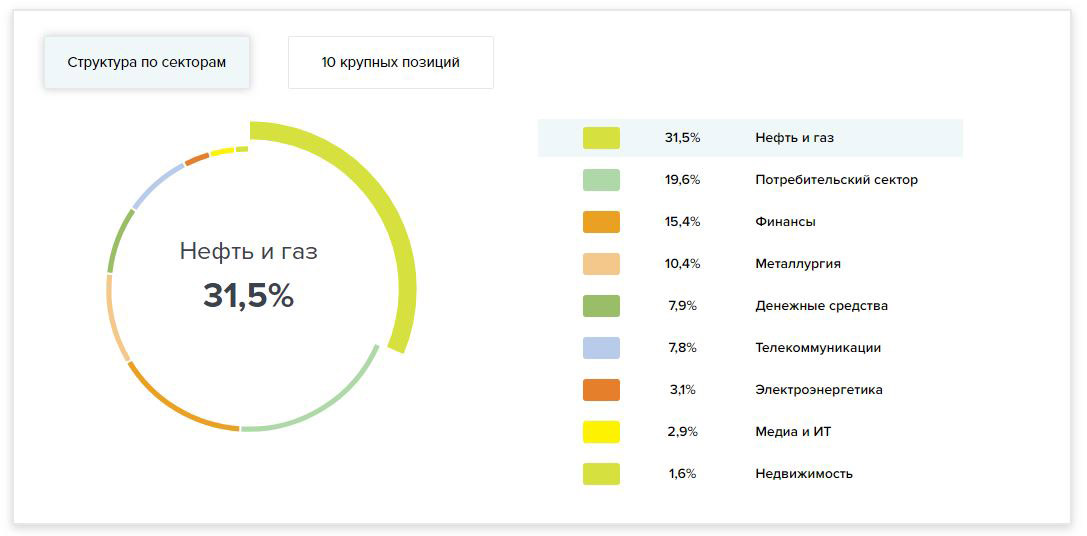

Сегодня ПИФ "Добрыня Никитич" от Сбербанка представляет собой проект, насыщенный различными активами. В структуре выделяют девять приоритетных направлений инвестирования:

- природный газ, нефть – 31,5%;

- потребительская зона – 19,6%;

- финансовые ресурсы – 15,4%;

- металлургия, перерабатывающая промышленность – 10,4%;

- денежные средства (российская национальная, зарубежная валюта) – 7,9%;

- дистанционные средства передачи информации (телекоммуникации) – 7,8%;

- электроэнергетическая отрасль – 3,1%;

- информационные технологии, медиа – 2,9%;

- объекты недвижимости – 1,6%.

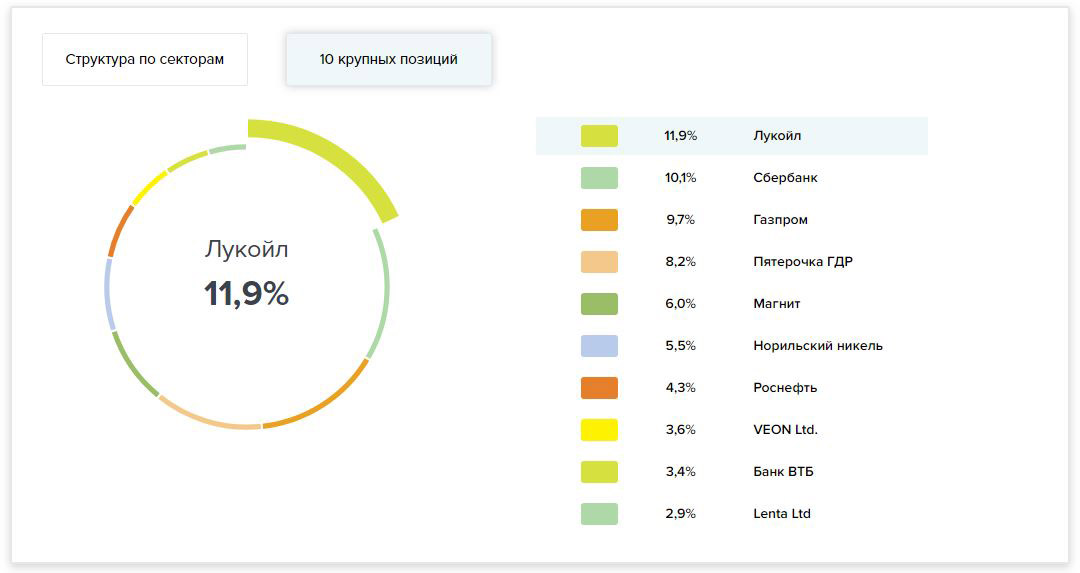

По состоянию на 31.05.2018г. в обороте инвестиций заняты десять крупнейших компаний:

- Лукойл – 11,9%,

- Сбербанк – 10,1%,

- Газпром – 9,7%,

- Пятерочка – 8,2%,

- Магнит – 6%,

- Норильский никель – 5,5%,

- Роснефть – 4,3%,

- VEON Ltd. – 3,6%,

- Банковская система ВТБ – 3,4%,

- Lenta Ltd – 2,9%.

Стоимость 1 пая

Фактическая котировка пая определяется по общим правилам расчета цены финансовых инструментов. Она представляет сумму с двумя знаками после запятой. Расценки меняются ежедневно, напрямую зависят от состояния дел на международном экономическом рынке, в политике. Стоимость определяется соотношением общей величины активов к числу выделенных долей.

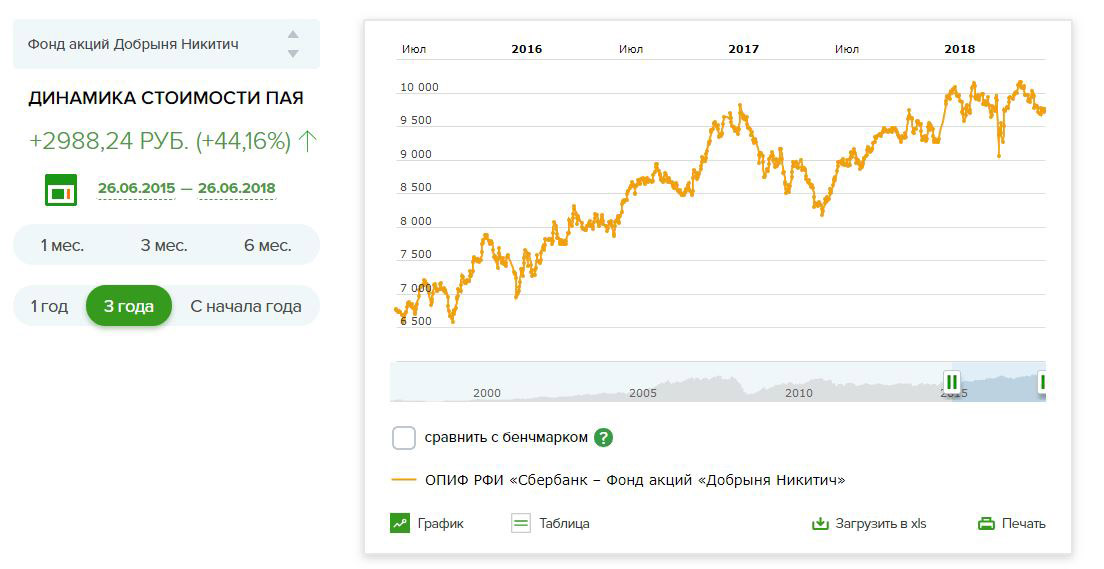

Сегодня стоимость одного пая ПИФ "Добрыня Никитич" составляет 9817,19 руб. Ежедневный прирост добавляет 0,46%. С начала отчетного года величина повышения курса составила 5,48%, за двенадцать месяцев – 17,25%, два года – 21,52%, три – 42,84%. Стоимость чистых активов подходит к двум с половиной миллиардам рублей. Каждый день эта величина возрастает на 0,53%. За последние три года суммарный фонд увеличился на 1,95%.

Подробный график изменения котировки доли в проекте представлен на официальном сайте управляющей организации. Здесь представлены сравнительные таблицы. Показатели доступны для сохранения на персональное устройство пользователя. Если клиент компании затрудняется самостоятельно просчитать потенциальный прирост акций, доходность вложения, на помощь придет консультант.

Дополнительно на аналитических, финансовых порталах работают специальные калькуляторы расчета индексов эффективности инвестирования, процента риска. Эти данные помогут подобрать оптимальную стратегию, позволят контролировать деятельность управляющего.

Условия инвестирования

Проект является открытым, это означает, что каждый желающий вправе внести вклад и стать участником инвестиционной деятельности. Единственное ограничение для потенциальных инвесторов – совершеннолетие, наличие паспорта и стартового капитала.

Количество долей не ограниченно. Активы передаются во временное распоряжение и управление профессиональному участнику – Сбербанку. Финансы запускаются в оборот с целью получения прибыли в обозначенный срок, управитель за это получает комиссионное вознаграждение.

Чтобы стать участником финансовой программы, пользователям необходимо выкупить определенную долю. Эта часть называется паем, а покупатель – пайщиком. Общее имущество фонда остается в собственности учредителей пропорционально доле вложений. Каждый из покупателей пая отвечает солидарно по расходам, сформированным в результате оборота активов.

Среди потенциальных рисков инвестирования выделяют следующие виды:

- политические, экономические – по причине нестабильной ситуации на отечественном и международном рынке вероятны существенные изменения во взаимоотношениях государств, поведении конкурентов;

- системные – лица, принимающие на себя обязательства, оказываются неспособными исполнить их в обозначенные сроки;

- рыночные, ценовые – они непосредственно связаны с динамикой колебаний котировок на торгуемый актив и инструменты, связанные с ними;

- кредитные – проблемы, связанные с кредиторами, поставщиками, эмитентами;

- рыночная ликвидность – невозможно точно предсказать поведение актива, в некоторых случаях продать его по запланированной стоимости не получится;

- операционные – оборудование, программное обеспечение дает сбой в работе, из-за этого инвесторы и управляющий несут убытки;

- правовые, регуляторные, налоговые – трудности возникают в инвестиционной деятельности по причине мобильности законодательства, неконтролируемой ситуации на рынке.

В полномочия должностного лица управляющей компании входят следующее:

- без дополнительной доверенности, разрешения собственников распоряжаться имуществом, ценными бумагами;

- представление интересов пайщиков в суде;

- заключение контрактов на приобретение и продажу финансовых инструментов, производных от базовых активов;

- производить передоверие полномочий, если иное не предусмотрено сделкой управления;

- осуществлять дробление паев;

- принятие решений о расширении, приостановке и прекращении работы фонда;

- получать возмещение личных расходов, связанных с операционной деятельностью;

- обменивать доли одного проекта на другие после окончания его действия.

Любое решение управителя должно тесно перекликаться с базовой стратегией ведения инвестиционного бизнеса. Ответственное лицо преследует цели получения прибыли для инвесторов, а соответственно, вознаграждения за работу. Каждый пайщик вправе истребовать выписку по движениям на лицевом счете, а также запросить периодическую отчетность для ознакомления с результатами работы управляющего.

Чтобы получить инвестиционный пай, пользователи направляют организатору заявку установленной формы. Доля будет передана заявителю только после полной оплаты, в счет которой принимаются только деньги. Письменное обращение направляется в управляющую организацию по почте, через личный кабинет на главном сайте, мобильное приложение или доставляются нарочно в офис представительства.

Первоначальная залоговая сумма для новичков на стадии формирования фонда составляет тридцать тысяч рублей, последующие платежи производятся в размере не менее двух тысяч пятисот рублей. После зачисления финансов на транзитный счет, выдача пая производится в трехдневный срок. Количество долей определяется делением суммы взноса на 500.

Когда проект сформирован, но появляются новые участники, формируются дополнительные доли со стартовым платежом от пятнадцати тысяч рублей. Далее минимальный сбор составит одну тысячу рублей. Если заявки подаются через агента (АКБ «Ситибанк») первый платеж составляет 50 тыс.руб., последующие – 5 тыс.руб.

Когда фонд полностью заполнен, выявляются суммы учредителей, которые нельзя зачислить. В течение пяти рабочих дней производится возврат денег. Если отсутствуют реквизиты для перечисления или банк получателя отклоняет платеж, спустя квартал финансы передаются на депозит нотариуса.

Расчетная стоимость доли в программе инвестирования увеличивается на 1% после завершения формирования ресурса, если размер вложения не превышает трех миллионов рублей. Если капитал учредителя превышает порог, комиссионная выплата составит 0,5%.

Заявления на погашение пая направляются в управляющую фирму по наземной почте или электронным каналам связи с заверением ЭЦП. Выплата активов производится по окончании проекта или в любое время после согласования с иными учредителями.

Величина выплачиваемого капитала напрямую зависит от продолжительности инвестирования. Если финансы были в распоряжении управляющего менее полугода, собственник потеряет 2%. Если период оборота активов составляет от полугода до двух лет, расчетная стоимость уменьшится всего на 1%. Далее комиссионное вознаграждение не взимается. При обработке заявки на погашение пая через агента «Ситибанк» инвестор потеряет три процента.

Величина платы за организацию оборота активов капиталовкладчиков в пользу управляющего составляет 3,2% от среднегодовой стоимости чистых активов. Для контролирующих организаций предусмотрена выплата в размере 0,3%. Платежи осуществляются не позднее середины месяца, следующего за истекшим.

Перечислим дополнительные расходы, которые придется покрывать инвесторам за счет личных средств:

- все организационные мероприятия по проведению сделок с финансовыми инструментами;

- сбор финансово-кредитного учреждения за открытие и ведение расчетных счетов;

- затраты по организации регистрационных действий;

- привлечение сторонних компаний, клиринговых фирм для ведения инвестиционного бизнеса;

- стоимость процедуры голосования, почтовые издержки, услуги нотариальных контор;

- платежи, утвержденные федеральными нормативно-правовыми актами;

- потери от участия в судебных разбирательствах и др.

Предельная величина суммарных затрат не должна превышать 0,5% стоимости чистых активов. Прочие расходы, не включенные в правила работы фонда, превышающие 3,5%, компенсируются за счет имущества управителя.

Инвестиционный проект "Добрыня Никитич" от Сбербанка позволяет инвесторам получить прибыль от долгосрочных вложений в акции крупнейших отечественных и зарубежных компаний. Среднегодовая доходность превышает 40%. Минимальный взнос составляет одну тысячу рублей. Фондом руководит портфельный менеджер с многолетним стажем, поэтому эффективность его работы очень высокая. Соответственно, потенциал вложений находится на достойном уровне.

Отзывы и обсуждения