Для каждого человека важно не только сформировать собственный капитал, но и увеличивать его. Открытие индивидуального инвестиционного счета – оптимальный вариант получения пассивного дохода. Программа позволяет передавать финансы в доверительное управление и получать вычет по НДФЛ или участвовать в валютно-обменных операциях с пониженной налоговой нагрузкой. Расскажем, как открыть счет в БКС и получить максимальную выгоду от инвестиций.

Содержание

Что такое ИИС

Индивидуальный инвестиционный счет (ИИС) – специальный депозит для размещения денежных средств с потенциальным доходом в виде налоговых льгот, процентов от оборота финансовых активов. Программа начала активно использоваться в России более трех лет. Главная особенность – государственный контроль и поддержка. Цель пропаганды – долгосрочное инвестирование в ценные бумаги крупнейших предприятий, валютные фонды.

По законодательным нормам запрещается трансформировать ранее использованный брокерский счет в ИИС. Частичный вывод активов не разрешается, при досрочном расторжении договора клиент теряет все налоговые льготы. Если брокер не устраивает пользователя по системе обслуживания, условиям доходности, допускается переход к другому лицу. Для этого открывается новый счет. В течение одного месяца инвестор обязан перевести все средства с прежнего депозита и закрыть его.

Начало действия ИИС – дата его открытия, а не день зачисления первого платежа. Клиент вправе заключить договор с брокером в начале года, и внести средства к концу периода. На следующий год пользователь все равно сможет претендовать на налоговый вычет. Доход от инвестиций не суммируется с прибылью от работы на валютном рынке по брокерскому счету. Задолженность по НДФЛ от торговой деятельности покрывается выручкой от вложений ИИС.

Условия открытия счета

Для пополнения ИИС используется только российский рубль, иностранная валюта запрещена. Предельная сумма зачисления на счет в течение двенадцати месяцев составляет один миллион рублей. При этом максимальная прибыльность рассчитывается от суммы четыреста тысяч рублей. Банк используется по личному усмотрению клиента на вложения в инструменты фондового рынка или для передачи во временное распоряжение иным лицам.

Использование ИИС доступно только для совершеннолетних физических лиц, резидентов РФ. Для одного гражданина допускается открывать только один депозит. Если клиент принимает решение закрыть его, за ним сохраняется право создать новый фонд. Средства на счете не попадают под программу государственного страхования. Для получения льгот по подоходному налогу депозит должен действовать не менее тридцати шести месяцев.

Как открыть и начать использовать индивидуальный инвестиционный счет БКС? Если клиент уже является участником брокерской компании, то создать специальный депозит не составит труда. Достаточно оставить онлайн-заявку по утвержденной форме через официальный сайт.

Если пользователь впервые посетил брокера, оставляется запрос на обратный звонок с указанием контактных данных (ФИО, телефон). Финансовый менеджер перезвонит в ближайшее время и детально опишет все условия сотрудничества.

На следующем этапе проводится подписание контракта и открытие депозита. Обязательным условием для клиента является предъявление оригинала паспорта. Заявитель заполняет анкету с персональными данными и согласием на их обработку. Компания гарантирует сохранность конфиденциальной информации и запрет использования сведений третьими лицами.

ИИС открывается в БКС на бесплатной основе. Для доступа к бирже работает специальная веб-программа. Ежемесячно брокер взимает с пользователя комиссию в сумме 200 руб. за содержание и обслуживание счета. Плата берется независимо от объема проводимых операций. Дополнительные сборы утверждаются в соответствии с активностью клиента, выбранным тарифным планом.

Некоторые компании активно реализуют программу дистанционного подключения клиентов посредством использования портала Госуслуги. Для этого потенциальному инвестору потребуется зарегистрироваться в личном кабинете и оформить ЭЦП. Ее генерирует МФЦ по заявлениям граждан. Кредитные учреждения не работают по такой схеме.

Пакет услуг

Ежегодно, пополняя индивидуальный инвестиционный счет БКС суммой более 400 тыс. руб., клиент получает пассивный доход в сумме 52 тыс. руб. Независимо от размера накоплений величина прибыли не увеличивается. Эта маржа идет на возмещение налогов на доходы физических лиц.

Инвестор вкладывает денежные средства в любые финансовые активы с целью увеличения капитала. Исключение составляют инструменты рынка Форекс. Уровень доходности напрямую зависит от выбранного актива или комбинации нескольких объектов вложений. Перечислим самые популярные источники получения дохода посредством инвестирования:

- валюта – приобретая денежные знаки иностранных государств, пользователь выигрывает за счет разницы курсов;

- еврооблигации – банковский депозит с высоким показателем доходности и минимальными рисками;

- паевые инвестиционные фонды (ПИФы) – простой инструмент для заработка начинающих инвесторов;

- облигации – стабильный доход средней величины, риски оптимальные;

- акции – вложения в деятельность крупнейших организаций, корпораций способны многократно увеличить стартовый капитал инвестора;

- фьючерсы – игры для опытных клиентов, требуют осмотрительности, глубоких знаний международной экономики.

БКС предлагает потребителям три готовых стратегии действий:

- консервативная,

- рациональная,

- агрессивная.

Выбор производится в зависимости от финансовых возможностей инвестора, планов на развитие инвестиционного бизнеса, ожидаемого дохода. Первый тип операций включает вложения в безопасные государственные облигации по тарифу дохода до 14 единиц. Вторая группа способна принести клиенту до 17% прибыли от приобретения акций лидирующих российских компаний. Активные инвесторы зарабатывают до 37% на непрерывной работе с биржей, различными финансовыми инструментами.

Итак, пользователи приобретают валютные активы (ВЭБ, Газпром, Сбербанк) по консервативной стратегии и получают 4,75% прибыли в долларах США. Умеренная тактика (акции Apple, Disney, Sberbank ADR, Yandex) обеспечит доход до 14%.

Рублевые активы по первой схеме (федеральный заем) принесут 8,4% в год в рублях, по второй (Сбербанка, Газпромбанка, Альфа-Банка и АФК «Системы») ставка составит до 12,5% годовых. Отдельно к сумме прибыли добавляется 13% от инвестиционного капитала каждый год. Подробные условия финансирования и тарифы индивидуального инвестиционного счета брокера БКС опубликованы на официальном сайте компании.

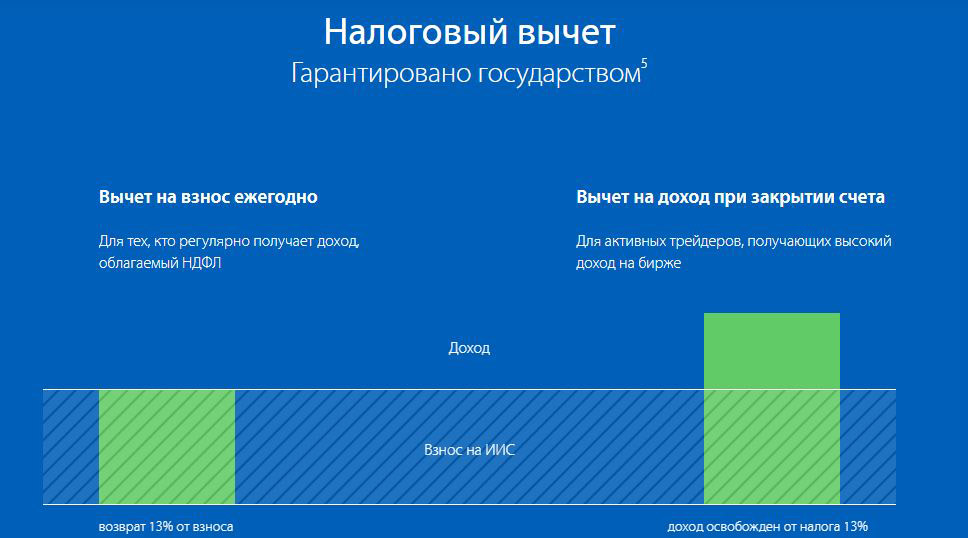

Типы инвестиционных вычетов

Минимальный порог инвестиционных вложений определяется по усмотрению брокера, компании, открывающей вклад. Максимальная величина инвестиций ограничена государством. Именно от суммы капитала зависит размер вычета, предоставляемого по НДФЛ. Размер льготы определяется умножением 13% на сумму ежегодных зачислений. Самая большая налоговая скидка – 52 тыс. руб. Существует две схемы применения вычета, опишем их подробнее.

Вычет на взнос

Программа позволяет возместить из бюджета каждый год сумму, не превышающую 52 тыс. руб. Обязательным условием возврата является трехлетний срок действия депозита. При досрочном закрытии ИИС сумма налога подлежит уплате в бюджет.

Схема идеально подходит для граждан, имеющих постоянный официальный доход. Налогоплательщик регулярно отчисляет НДФЛ с суммы заработка. Чтобы получить льготу, гражданину потребуется предъявить в территориальный орган ФНС декларацию не позднее 30 апреля года, следующего за истекшим.

Для подтверждения правомерности вычета заявитель прикладывает следующие документы:

- Сведения о полученном инвестиционном доходе;

- Банковские выписки о пополнении депозита или справка брокера;

- Заявление по форме инспекции с указанием реквизитов для перечисления суммы налога.

Обязательным условием для возврата средств из бюджета является отсутствие налоговой задолженности. То есть, получить деньги от государства не получится, пока гражданин не закроет обязательства по НДФЛ от трудовой деятельности.

Льгота на доход

Вычет подразумевает освобождение инвестора от налогового обязательства при закрытии ИИС. Нельзя воспользоваться льготой, если счет закрыт раньше тридцати шести месяцев. Налоговым агентом выступает брокерская компания. Для освобождения от удержаний необходимо предоставить соответствующую справку ФНС.

Программа будет полезной для инвесторов, планирующих управлять счетом самостоятельно, а также для тех, кто не уплачивает НДФЛ в бюджет на постоянной основе. Если срок открытия депозита прерван, брокер удержит налог и перечислит его в государственную казну без разрешения инвестора.

Формат вычета определяется в момент обращения в налоговую инспекцию. При подписании контракта на открытие индивидуального инвестиционного счета клиент выбирает его тип. Этот выбор не обязывает к соблюдению строгих условий. Но после подачи заявления в ФНС отменить решение не получится. Важно составить детальный прогноз доходности, чтобы учесть вероятные потери и получить максимальную выгоду.

Например, для активных инвесторов с отличным знанием финансовых инструментов, валютного рынка предпочтительнее вторая схема. Поскольку повышенный уровень доходности приведет к увеличению налоговой нагрузки. Для новичков оптимально использовать первую схему, чтобы получать реальный вычет независимо от применяемой стратегии.

Варианты открытия счета

Перед проведением инвестирования владелец капитала должен детально изучить доступную информацию о компании, с которой предстоит сотрудничать. Самые важные критерии – срок существования, рейтинг среди других пользователей, отзывы, доходность. Дополнительно учитываются размеры комиссионных выплат, разнообразие финансовых активов, программы лояльности. Коротко охарактеризуем основных участников инвестиционно рынка по индивидуальным счетам.

У брокера

Брокерские компании готовы предложить клиентам быстрое открытие ИИС. Многие фирмы работают по дистанционной схеме. Особенно просто оформить счет, если клиент уже участвовал в биржевых операциях. Брокеры предлагают инвесторам самостоятельно управлять активами, используя рекомендации специалистов. В торговле участвуют акции, облигации, фьючерсы, валюта и др.

Для новичков компании создают оптимальный портфель услуг, ориентированный на самые важные предпочтения. Например, учитывается срок вложений, ожидаемая доходность, сумма капитала, опыт инвестора. Для начинающих пользователей формируются пакеты по надежным государственным активам с низкими рисками и минимальной доходностью. Более опытные клиенты способны оперативно управлять различными финансовыми активами, поэтому перечень доступных услуг значительно богаче.

Один из известных брокеров «Финам» начисляет ежедневно ½ ключевой ставки ЦБ РФ на остаток по ИИС. Дополнительно компания регулярно проводит акции, дарит клиентам бонусы. «Открытие Брокер» предлагает инвесторам богатый выбор финансовых активов, готовых стратегий, портфелей. БКС предоставляет пользователям промо-период, в рамках которого профессионалы проводят базовое обучение новичков, помогают выбрать инвестиционный портфель.

Каждый брокер взимает с инвесторов комиссионное вознаграждение за доступ на биржевой ресурс. Взнос производится ежедневно или один раз в месяц. Дополнительно берется плата за ведение и обслуживание ИИС. Депозитарная комиссия исчисляется в зависимости от оборотов по счету.

У банка с лицензией на брокерскую деятельность

Большинство банков предпочитают открывать индивидуальный инвестиционный счет только в офисе, дистанционные программы для регистрации используются очень редко. Помимо паспорта финансовые менеджеры часто запрашивают у клиентов СНИЛС, ИНН. Лидерами банков, оказывающими брокерские услуги, сегодня являются Сбербанк, ВТБ-24, Альфа-Банк, Открытие и др.

Открытие предлагает клиентам подписать контракт в любом офисе на выбор. На сайте работает удобный калькулятор подсчета потенциального дохода. Альфа-Банк реализует предложения с высоким процентом доходности. Тинькофф работает исключительно по дистанционной схеме.

Крупнейший из банков – Сбербанк, гарантирует пользователям сохранность капитала. Он достаточно крупный, поэтому риск разорения минимален. Учреждение предлагает инвесторам возможность вывода прибыли сразу на банковский счет. Дополнительно проводятся бесплатные курсы, семинары, вебинары.

У управляющей компании

Брокеры и управляющие компании работают по аналогичным схемам, используют одинаковые финансовые инструменты. Различие состоит только в стратегическом планировании. Управляющие компании ведут бизнес на доверительном управлении активами клиента, поэтому помимо стандартного договора открытия ИИС будет подписан контракт на доверие.

В связи с высокой конкуренцией на инвестиционном рынке, брокерские объединения стремятся привлечь больший поток клиентов. Поэтому они регулярно проводят мониторинг рынка, вводят дополнительные услуги, опции. Самые популярные холдинги - “Альфа-Капитал”, “Сбербанк Управление Активами”, “Открытие”, «Финам Менеджмент».

Отличительной чертой управляющих компаний по сравнению с брокерами является увеличенное число комиссий. Все расходы по открытию депозита, проведению операций, привлечению специалистов взимаются за счет капитала инвестора. Чаще всего входной порог в управляющих компаниях значительно завышен, поэтому услуги компаний доступны в основном для обеспеченных клиентов. Доходность вложений будет напрямую зависеть от опыта, активности управителя.

Преимущества индивидуального инвестиционного счета

Любые инвестиции будут работать на пользу собственника, если делать их с умом и правильными подсчетами.

Перечислим основные положительные моменты, которые ожидают владельцев ИИС:

- Налоговые льготы по НДФЛ;

- Богатый ассортимент финансовых инструментов;

- Не запрещается иметь одновременно брокерский счет и инвестиционный депозит;

- Новички передают капитал в доверительное управление, а опытные инвесторы ведут бизнес самостоятельно;

- Доступный минимальный порог вложений;

- Высокая доходность инвестиций;

- Число пополнений депозита не ограничено, установлен предел по сумме;

- Доступен переход от одной компании к другой;

- Простая процедура открытия, система управления;

- Эффективная работа службы поддержки клиентов;

- Доступность обучающих материалов;

- Наличие готовых инвестиционных портфелей, стратегий и др.

Индивидуальный инвестиционный счет – оптимальный вариант получения дополнительного заработка. Для открытия депозита потребуется минимальная сумма денег, базовые навыки и терпение. Помимо заработка от работы финансовых активов владелец ИИС получает постоянные налоговые льготы. Счет открывается легко, быстро, по минимальному набору документов. Наибольшую выгоду инвестору принесут долгосрочные вложения.

Отзывы и обсуждения