Вероятность потери вкладчиком инвестиций определяется инвестиционным риском. По факту все вклады рискованны. Однако сохранить свои сбережения без инвестирования в проекты невозможно. Они могут быть утеряны или украдены. Актив также может потерять свою ценность в связи с инфляцией. Чтобы приумножить свои сбережения, грамотные инвесторы на этапе выбора проекта для вклада анализируют несколько предложений, оценивают актуальные для них риски и, на основании проведенного анализа, принимают верные решения.

Содержание

Инвестиционные риски: понятие и виды

Инвестиционный риск определяет уровень вероятности непредвиденных потерь или недополученного дохода по вкладу актива в проект. К его категории не относятся расходы на обеспечение процесса, такие как оплата сервера, комиссии и вознаграждение управляющего. Причинами убытка могут быть различные обстоятельства, определяющиеся событиями внутри компании, в которую была оформлена инвестиция, и происшествиями государственного и мирового масштаба. Чаще всего не успешное инвестирование является следствием:

- некомпетентности инвестора;

- не квалифицированности или непорядочности владельца проекта;

- политико-экономической обстановки в стране.

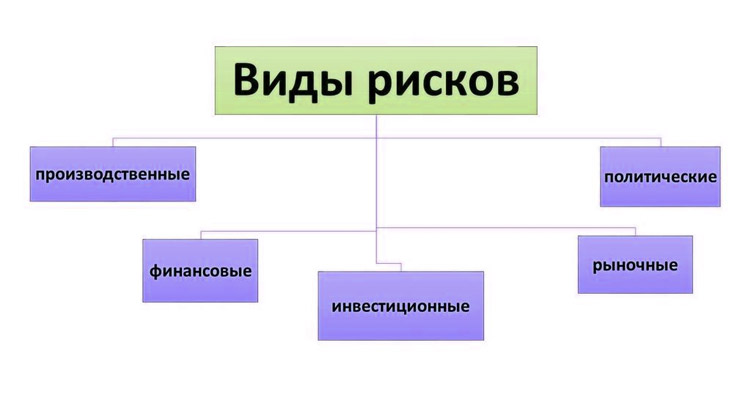

Классификация инвестиционных рисков проводится по сферам и форме проявления. Они также различаются по источникам возникновения.

По сферам проявления

Виды инвестиционных рисков могут быть определены сферой, в которой они были зафиксированы. Технологические риски связаны с проблемами в организации и обеспечении производственной деятельности субъекта, принимающего инвестиции.

Экономические риски определяются факторами, действующими на экономику в масштабах государства и отдельного субъекта. Они могут быть связаны с неправильным подбором сочетания форм и сфер производственной деятельности.

Политическое влияние на инвестиции обусловлено изменениями в политической ситуации на государственном и мировом масштабе. Социальные опасности обусловлены сложностями в достижении уровня доходности по причине социальной напряженности.Экологические риски обусловлены негативным влиянием на предпринимательскую деятельность и воздействия загрязнения окружающей среды. Проблемы в реализации проекта могут быть обусловлены законодательными гарантиями, изменениями правовых актов, новая редакция которых требует корректировки деятельности за счет дополнительного финансирования.По форме проявления

Оценка инвестиционных рисков по форме их проявления позволяет отметить опасности вкладов реального и финансового характера. Риски реального инвестирования обуславливаются сложностями в обеспечении деятельности проекта, в который были вложены средства. На величину ущерба также оказывает влияние увеличение стоимости инвестиционных объектов. Проблематично получение дохода в случае, если владелец проекта недобросовестен или некомпетентен в деле, которым занимается.

Разновидность рисков, отнесенная к категории финансового инвестирования, обусловлена ошибками инвесторов, которые перед принятием решения о вкладе средств реально не оценили обстоятельства, что стало причиной необдуманного выбора финансовых инструментов. К таким типам опасностей также относятся изменения условий сотрудничества собственников проекта после завершения оформления инвестиции в бизнес.

По источникам возникновения

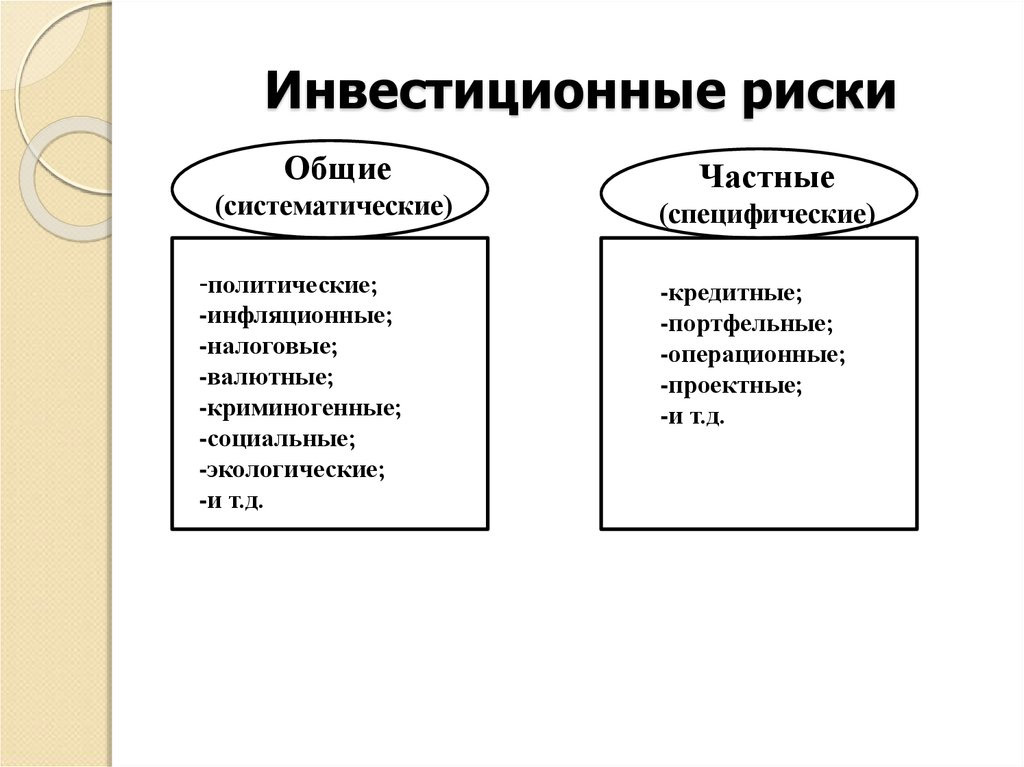

Классификация рисков на систематические и несистематические осуществляется в соответствии с источником, ставшим причиной возникновения опасности. Систематические или рыночные риски оказывают влияние на всех участников финансовой системы. Они не могут быть диверсифицированы, поскольку определяются обстоятельствами, для которых не характерен такой метод минимизации убытков. Опасности определяются:

- сменой стадии цикла экономического развития;

- изменением спроса на инвест-инструмент;

- корректировками действующего законодательства;

- обстоятельствами, которые инвестор не может предусмотреть при заключении сделки.

Несистематические риски имеют специфический характер, формирующийся за счет уникальных качеств каждого инвестиционного инструмента. Их разные характеристики определяют различие источников потерь. Они могут быть обусловлены компетенцией персонала, усилением конкуренции в конкретном рыночном сегменте, а также нерациональной структурой капитала. Предотвращение несистематических рисков возможно за счет диверсификации активов. На результат финансовой деятельности оказывает влияние эффективное управление проектом.

Методы оценки

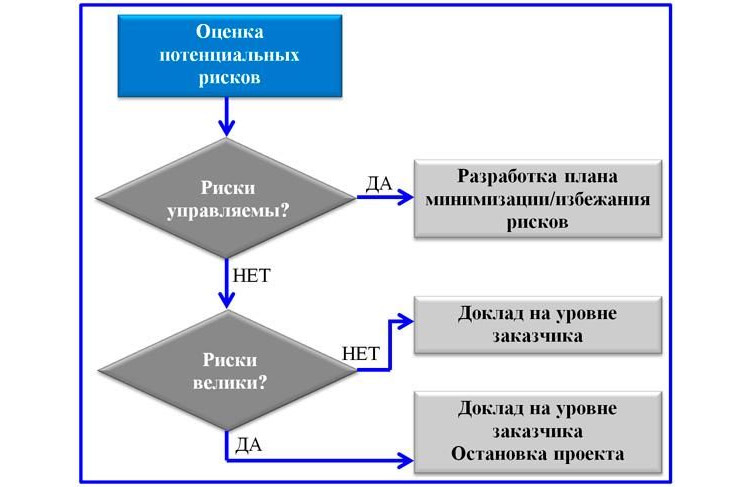

Качественная и количественная оценки позволяют оценить вероятность неблагоприятного исхода деятельности вкладчика. Для каждого ее типа актуален определенный алгоритм, позволяющий выявить свойства и параметры анализируемого объекта, а также вероятные угрозы, эффективность управления ими и возможность применения методов минимизации потерь в критической ситуации.

Качественная оценка учитывает идентификацию характера риска, а также превышение финансовых возможностей потенциального ущерба. При проведении количественной оценки проводится анализ рисков, заключающийся в определении и исследовании его параметров:

- соотношение потенциальных величин ущерба и дохода;

- вероятность воздействия каждого рискового события из общего их перечня на величину прибыли от инвестиций;

- степень угрозы проекту;

- актуальность инвестиции, определенная по приемлемости уровня риска критериям вкладчика.

В ходе мероприятия актуально сравнение характеристик нескольких аналогичных проектов и предложений его владельцев. На основании полученных сведений инвестор делает вывод о целесообразности вклада. Он формируется за счет анализа выявленных вероятных элементов риска и их влияния на финансовую устойчивость проекта.

Управление рисками

Грамотное управление инвестиционными рисками позволяет добиться стабильных результатов. Мероприятие должно быть реализовано в комплексе с компетентным подбором проекта для работы и применения методов минимизации понесенного ущерба. При принятии решения о сделке актуально использование принципов и методик, позволяющих определить ее целесообразность. Базовыми элементами анализа являются:

- соблюдение баланса потенциальных величин прибыли и убытка;

- разделение рисков методом диверсификации;

- запрет на использование заемных или кредитных средств;

- прогнозирование последствий сделки.

Не стоит вкладывать все средства в один проект, даже если он перспективен и его характеристики обещают получение хорошего дохода. Осуществляя сделки необходимо избегать опасностей, которые в финансовом выражении превышают собственный капитал. Использование заемных средств может стать причиной их потери и усугубления финансовой ситуации инвестора. Он должен правильно составлять баланс между вложенными средствами, полученного в результате их работы на благо проекта дохода и величиной потенциального убытка, к которому также относится недополученная прибыль. Риск не должен носить чрезмерный характер, а инвестору необходимо четко представлять последствия сделки.

Способы минимизации

Для снижения финансовых рисков инвестор может избегать потери или уменьшить влияние негативных факторов на результат его действий, направленных на получение дохода. Гарантированно избежать ущерба можно за счет отказа от оформления вклада в рискованные проекты.

Принцип формирования надежного портфеля заключается в качестве выбранных активов. Выбрав такой способ минимизации убытка, необходимо инвестировать средства в проекты, доходность от которых будет невелика за счет применения консервативных методик работы ее владельца. Схема действий, направленная на предупреждение убытков должна учитывать тщательное проведение предварительного анализа предложения сотрудничества перед принятием решения о внесении средств в проект.

Уменьшение влияние факторов на доходность возможно за счет диверсификации вероятных опасностей. Метод подразумевает разбитие общей суммы вклада на отдельные элементы, инвестируемые в разные проекты. Такое решение позволяет перекрыть убытки одних активов за счет прибыли других.

Грамотные инвесторы в своей работе руководствуются обоими способами диверсификации рисков. Он оценивают качество активов и формируют инвестиционный портфель за счет вкладов в несколько проектов.Страхование рисков

Инвестиционные риски определяются имущественными интересами инвесторов, обусловленными их стремлением сохранить вложение от потери в результате его обесценивания или уничтожения по воле случая или ввиду мошеннических действий. При оформлении страховки своих вкладов, объектом договора страхования становятся риски, при материализации которых страховщик берет на себя обязательство компенсировать их страхователю.

Страхование рисков считается одним из надежных инструментов финансовой защиты, который должен применяться всеми инвесторами, профессионально зарабатывающими в этой нише. Страхованию подлежат только те вклады, которые отличаются рискованностью и высокодоходностью. Не актуально ее оформлять на все виды вкладов, поскольку расходы на процедуру значительно снижают величину прибыли, что нецелесообразно для консервативных низкоприбыльных проектов.

Для каждого проекта актуальны определенные опасности, поэтому инвесторы должны объективно оценивать вид и уровень риска по сделке. Принятие решения о выборе объекта для страхования должно быть на основании анализа целесообразности оформления его под страховую защиту

Риски присутствуют в любом виде инвестиции. Для их минимизации, инвестору необходимо при выборе активов идентифицировать их характеристики. Планируя заработать в сфере инвестирования, следует применять методы оценки инвестиционных рисков, их минимизации и управления. Для высокодоходных активов, отличающихся рискованностью, актуально применение страхования от воздействия на него экономических факторов. К консервативным инвестициям выгоднее применять методы диверсификации.

Выполняя все правила инвестирования, инвестор сможет получить прибыль от своих вкладов. Минимизация потерь будет гарантирована за счет диверсификации или технического уменьшения инвестиционных рисков посредством сокращения вкладов в опасные проекты.

Отзывы и обсуждения