Инвестирование – идеальная возможность пополнить величину капитала, стимулировать развитие бизнеса за счет вложения в конкретные объекты, активы. Результативность мероприятия будет напрямую зависеть от источника капиталовложения, размера финансов и навыков собственника. В некоторых случаях доход составляет небольшую долю от суммы инвестиции, иногда в десятки раз превышает их.

Содержание

Что такое инвестиционная программа

Благосостояние отдельного гражданина и общества в целом напрямую зависит от целесообразного расходования денежных средств. Сегодня многие инвесторы предпочитают инвестировать часть своих накоплений в развитие предприятий, создание индивидуального бизнеса. В некоторых случаях инвестирование состоит в передаче финансов во временное распоряжение другим лицам за вознаграждение.

Главной целью инициатора инвестиционного мероприятия является получение дохода от долгосрочного или краткосрочного оборота активов. Если финансирование производится в деятельность конкретной организации, то участник активно контролирует процесс, стимулирует работу управляющих или берет на себя их функции.

Говоря простыми словами, инвестиционная программа или проект – это совокупность действий, оформленных документально, направленных на получение конкретного результата за обозначенный срок. Например, гражданин вкладывает миллион рублей в развитие рекламного бизнеса. Благодаря дополнительным финансам компания активно расширяет деятельность, выходит на новый уровень торговли и оказания услуг. При этом значительная доля прибыли идет инвестору.

Инвестиционная программа в международной экономической практике представляет собой четкий план последовательных действий, регламент которых описан детально на бумаге. Чаще всего встречаются инвестиции в конкретный объект, направление предпринимательской деятельности или в бизнес в целом. Например, один инвестор стимулирует производство антивозрастного крема на косметической фабрике, а другой инициирует полное техническое перевооружение компании.

Оптимальный инвестиционный проект позволяет достичь поставленной цели с минимальными временными и финансовыми затратами. Чтобы идеально спланировать мероприятие, рекомендуется глубоко и детально изучить объект инвестирования. Не желательно вкладывать деньги по советам знакомых, окончательное решение должно быть всегда за собственником капитала.

Когда юридическому лицу необходимы инвестиции? Такая потребность формируется при недостаточности оборотных фондов, резком падении конкурентоспособности. Например, фирма получила долгосрочный кредит, израсходовала его на переоборудование цеха. А для запуска производства, закупки сырья денег не хватило. Компания находится в шаге от успешной деятельности, поэтому сторонняя финансовая помощь будет очень полезной.

Кто выступает инвестором? Инициатором мероприятия становятся обычные граждане, собственники предприятий. Вкладчик предоставляет активы во временное распоряжение фирме или выкупает часть акций. В обоих случаях владелец финансов получает определенную долю прибыли. В организации источниками инвестиционных ресурсов выступают резервные, амортизационные фонды, чистая прибыль, дивиденды акционеров.

Структура инвестиционной программы включает следующие моменты:

- комплекс четких, сформулированных целей;

- объект инвестирования с подробной характеристикой;

- размер и срок вложений;

- перечень технологических процессов для достижения положительного результата;

- объем финансовых, сырьевых, трудовых ресурсов;

- совокупность управленческих решений и порядок их реализации.

Виды инвестиционных программ

Классификация проектов по финансированию напрямую зависит от размера капитала, сроков реализации мероприятия, поставленных целей. В глобальном понимании инвестиционные программы подразделяют на государственные и в пределах предприятий (адресные). Первый тип включает все финансовые операции, инициатором которых становится государство. Ко вторым относятся различные манипуляции по стимулированию бизнеса.

По государственным проектам разработкой и утверждением плана занимается правительство РФ. Программа имеет четкие границы, финансируется только из федеральных средств. Она направлена на общий подъем экономики страны. Инвестиционная деятельность в пределах одной организации осуществляется за счет средств конкретных граждан. Чаще всего срок инвестирования определяется от одного до пяти лет. Этот вид программы имеет более узкую специализацию.

В зависимости от цели и величины доходности различают два типа инвестиционных программ:

- высокодоходные – размер прибыли по таким операциям значительно превышает стандартные сделки по размещению средств на банковском депозите под проценты;

- высокопроцентные – чистый доход от контракта превышает 60-70% от величины стартового капитала после вычета всех сопутствующих расходов.

По направлению развития юридического лица инвестиционные проекты классифицируются на два вида:

- стратегические – включают кардинальные перемены в предпринимательской деятельности: создание филиальной сети, реорганизация, смена направления производства;

- тактические – действия, преследующие конкретную цель в виде активации производственных оборотов, повышения деловой репутации и др.

В зависимости от масштаба действия выделяют мелкие, крупные, традиционные, мегапроекты. По степени взаимосвязи инвестиционные программы делятся на независимые, альтернативные, взаимозависимые. Первый тип функционирует обособленно, не имеет тесной связи с другими проектами. Второй вариант представляет собой конкурирующие мероприятия. По третьему типу невозможна реализация по отдельности: в работу запускается только комплекс проектов, по одному они неэффективны.

Проекты бывают с высоким процентом риска и безрисковые. Например, максимальные убытки способны принести освоения новых технологий, направлений бизнеса. Если сделка обеспечена гарантиями от государства, размер риска и потенциальных потерь минимизируется. Краткосрочные инвестиции предполагают заключение сделки продолжительностью не более года, долгосрочные занимают несколько лет.

Большинство проектов воплощается в жизнь с целью получения прибыли. Государственные программы направлены на повышение экономических, социальных, политических показателей, улучшение экологической обстановки по стране.

Методы оценки

Без сомнения, ни один инвестор не будет финансировать объект без оценки потенциальных рисков. Владелец активов вправе оценить потенциал вложения на интуитивном уровне, но этот метод не даст никаких точных результатов.

Один из популярных способов определения целесообразности инвестиций – подсчет совокупных затрат. В расчетах участвуют все расходы, которые точно возникнут при реализации проекта. Дополнительно аналитики закладывают проценты корректировки в форс-мажорных ситуациях.

Более сложная, но результативная методика оценки инвестиционных программ – определение доходности, эффективности. В процессе принимают участие разнообразные индексы и коэффициенты. Например, один из главных показателей в анализе – чистый дисконтированный доход. Он рассчитывается по сложной формуле, учитывает все затраты по объекту инвестирования, показывает потенциал прибыльности в пересчете на ценовые изменения в будущем.

Дополнительно аналитики рассчитывают индекс рентабельности инвестиций, определяемый как отношение чистой величины капитала к размеру совокупных затрат. Внутренняя норма рентабельности будет показывать величину потенциального дохода по итогам реализации проекта.

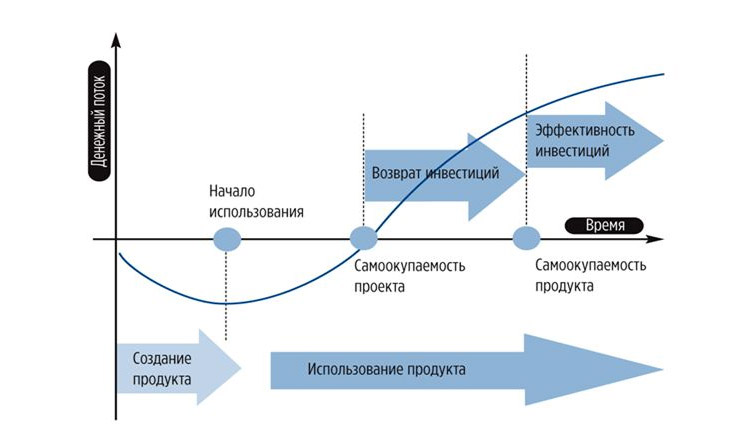

Один из методов статистического анализа – срок окупаемости вложений. Эффективность инвестирования по этому показателю определяется как предел покрытия суммы стартового капитала полученными доходами. С того момента, как суммарная прибыль от деятельности превысит размер эксплуатационных и капитальных расходов, программа будет признана эффективной и прибыльной. Говоря простым языком, это срок, когда инвестор сможет вернуть свои финансы.

Еще один важный индикатор – коэффициент эффективности инвестиций или рентабельности проекта. Он определяется делением средней величины прибыли к усредненному размеру капиталовложений. Этот индекс используется инвесторами для оценки краткосрочных проектов, по длительным периодам он неэффективен и выдает ложные сведения. Если владелец активов планирует инвестировать по долгосрочной программе, важно учитывать параметры изменения цен по каждому из отчетных лет.

Для крупных программ целесообразно использовать многокритериальные методики, когда в анализе учитываются сразу несколько показателей. Например, по проекту бюджетного инвестирования учитываются сроки окупаемости, стабильность прироста капитала, процент риска, социальная и экономическая эффективность. На стартовом этапе в расчетах участвуют только прогнозируемые величины, по стадиям реализации проекта точность анализа повышается.

Чтобы выбрать самый эффективный и прибыльный инвестиционный проект используют метод оценки по перечню критериев. По каждой конкретной ситуации этот список определяется в индивидуальном порядке. То есть инвестор подготавливает детальное перечисление всех моментов, достижение которых ожидается после запуска программы.

Сравнение ведется по пунктам, владелец капитала сравнивает все аспекты финансирования. Благодаря такому методу ни один из нюансов не будет упущен. Критерии различаются по видам инвестиционных программ, стратегических решений, сроку реализации проекта. Перечислим базовые моменты, которые оцениваются на этапе составления схемы инвестирования.

Для предприятий важно, чтобы общая стратегия деятельности не противоречила плану осуществления инвестиций. В крайних случаях вероятно внесение корректировок, если они будут оправданы. Ведется анализ соответствия проекта рискам, заложенным компанией, инновациям, потенциалу развития, временного планирования.

С финансовой стороны вопроса сравнивается объем инвестиций, планируемая величина чистой прибыли, первоначальные затраты. Дополнительно оцениваются срок окупаемости, доступность финансов по конкретным временным отрезкам. Важно понять, будет ли влиять реализация данного проекта на другие сферы жизни организации. С экономической точки зрения существенную роль сыграет возможность получения налоговых льгот.

Если инвестирование направлено на стимулирование научно-исследовательской деятельности, то прогнозируется результативность ожидаемых открытий, их влияние на другие проекты. Важно учесть индивидуальность патента. Если существуют аналогичные субъекты деятельности, возрастет вероятность оспаривания открытий. Продукция должна быть уникальной. Чтобы запустить проект обязательно необходимо просчитать запасы сырья.

По производственной деятельности оцениваются существующие мощности и потребность во введении инноваций. Инвесторы проверяют обеспеченность ресурсами, оборудованием, персоналом. Анализируется географическое положение объекта. Рекомендуется в анализе инвестиционной программы учитывать мнение общественности, прочие внешние факторы.

Обозначим риски, с которыми инвестору придется столкнуться при прогнозировании и реализации программы финансирования:- субъективность данных по экономической, политической ситуации на отечественном и международном рынке;

- внешнеэкономические ограничения в отношении государства, где располагается владелец капитала и объект инвестирования;

- волнообразные колебания рыночной конъюнктуры, валюты, иных финансовых активов;

- непредсказуемость природных явлений;

- форс-мажорные ситуации на производстве;

- поверхностная информация об объекте вложений, участниках программы и др.

Фазы развития инвестиционного проекта

Процесс прогнозирования и планирования инвестиционной деятельности строится по потенциальному плану:- Формулировка (идентификация) проекта – выявляются приоритетные направления развития бизнеса, определяются финансовые возможности, слабые стороны, процент риска. На этом этапе инвестор получает базовое понимание ситуации, имеет стартовые данные по прибыльности сделки.

- Подготовка, разработка плана – схема инвестирования прорабатывается до мелочей, значимых деталей, чтобы дать возможность руководству предприятия и собственнику капитала принять положительное или отрицательное решение.

- Анализ, экспертиза – это этап, когда возникает потребность в проведении глубокой оценки. Для этой работы инвестор вправе привлечь специализированное консалтинговое агентство или справится своими силами.

- Реализация плана – программа переходит к этапу эксплуатации. Проект внедряется в бизнес по четко описанному плану, никакие отступления не допускаются без предварительного согласования сторон и экономического обоснования.

- Мониторинг результатов – оценка достижений проводится поэтапно на обозначенных временных отрезках или по завершению проекта. Любая информация, полученная аналитиками, будет полезна для планирования следующих проектов. Она позволит устранить явные ошибки, проработать недочеты, повысить эффективность и прибыльность программы.

Вопросы перспективы развития предпринимательской деятельности требуют максимальной концентрации, ответственности руководителей. На ряде совещаний управляющего персонала ведутся обсуждения долгосрочных целей, новых перспективных направлений бизнеса. Осуществляется разработка прогнозов по всем направлениям: инженерно-техническим, социальным, экологическим, временным, ресурсным.

Подготовка и внедрение инвестиционного проекта осуществляется по четырем фазам:

- прединвестиционная;

- инвестиционная;

- эксплуатационная;

- ликвидационно – аналитическая.

Первый этап включает систематизацию всей имеющейся информации, анализ концепции и вероятных путей ее реализации. Специалисты подбирают самые лучшие, выгодные пути действий, обсуждают вероятные риски, осложнения. Далее осуществляется разработка плана.

Второй этап является основополагающим в инвестировании. Производится непосредственное перечисление финансовой помощи, ведутся переговоры с поставщиками, заказчиками. После оценки перспектив сотрудничества заключаются долгосрочные контракты. После этого участники проекта вносят корректировки в первоначальные графики. Ключевой момент этой фазы – доведение производственных мощностей до заявленных в проекте, формирование материальных, трудовых ресурсов.

Третья фаза самая длительная в жизни инвестиционной программы. В это время оцениваются первые результаты финансирования, выявляются ошибки, просчеты. На данном этапе участники взаимоотношений вправе принять решение о прекращении действия проекта, если зафиксирована угроза высоких рисков или финансирование оказалось неэффективным.

Последний этап особенно важен для инвестора и субъекта инвестирования. Проект, независимо от результативности, не должен нанести вред социальной, экономической, экологической среде. Особенно эффективным будет признана программа, которая завершилась с максимальными результатами, позволила поднять экономику предприятия и уровень благосостояния граждан. Немаловажный фактор – сохранение и улучшение экологической обстановки на территории объекта.

В финальной стадии происходит высвобождение оборотных средств, отображается реальная картина производственной мощности, ведутся подсчеты чистой прибыли и рентабельности. По решению участников возможно продление программы инвестирования, дополнение новыми проектами. Особенно такая ситуация вероятна, если план действительно работает и дает достойные результаты.

В четвертой фазе обязательно проводится глубокий анализ всей программы в целом или той части, которая смогла реализоваться. Выводятся экономические коэффициенты ликвидности, прибыльности, оправданности сделки. Сопоставляются негативные и позитивные моменты. Совокупность полученной информации позволяет определить потенциальную схему успешного управления инвестиционной деятельностью в будущем.

Инвестиционная программа – уникальная возможность сохранить бизнес, реализовать задуманные схемы, создать новейшие технологии, совершить открытия. Положительная сторона проекта состоит в том, что инвестор от эффективного инвестирования получит достойную выгоду, а объект вложений получит новый стимул для развития и совершенствования. В масштабных объемах инвестиционная деятельность способствует улучшению социальной, экономической, экологической обстановки в регионе действия и по стране в целом.

Отзывы и обсуждения