На рынке финансовых ресурсов действуют разные группы инвесторов. Их можно классифицировать по основаниям, наиболее важное из которых – величина активов. В связи с этим выделяют такую категорию, как институциональные инвесторы. Они собирают средства менее крупных участников и вкладывают их в проекты для получения прибыли в обозначенный период времени. В определенных условиях таким инвестором может стать и физическое лицо.

Содержание

Понятие и виды институциональных инвесторов

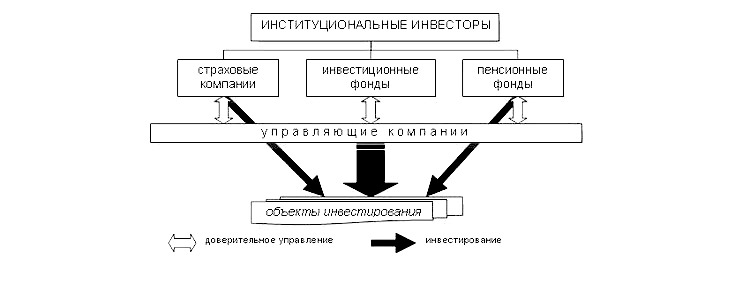

Если говорить более конкретно, то институциональные инвесторы – это компании (юридические лица) или объединения, состоящие из нескольких организаций, которые выступают в роли посредника между разными игроками. Институциональный инвестор владеет определенными активами (личными и средствами, привлеченными от более мелких фирм и предпринимателей), вкладывает их в приобретение финансовых ресурсов (например, акций или предоставление кредитов) и получает стабильную прибыль.

Этой прибылью компания обязана делиться со всеми своими партнерами, в соответствии с условиями договора. Таким образом, крупный инвестор аккумулирует значительные денежные суммы, что позволяет ему совершать торговые операции в особо крупных размерах. Подобные сделки не может осуществить ни частное лицо, ни отдельные фирмы или предприниматели ввиду отсутствия достаточных сумм. Поэтому им остается вложить имеющиеся сбережения в покупку ценных бумаг и других активов. Но делается это через посредника – институционального инвестора.

Такое название подчеркивает особый статус этого игрока на рынке финансовых ресурсов. Имеется в виду, что он является ключевым участником рынка, его составляющим элементом, от которого во многом и зависят торговые обороты. Например, в США на международной фондовой бирже (г. Нью-Йорк) такие участники торгуют очень большими пакетами ценных бумаг – акциями транснациональных компаний («Google», «Apple» и многие другие). В настоящий момент именно они обеспечивают до половины ежедневного торгового оборота на бирже.

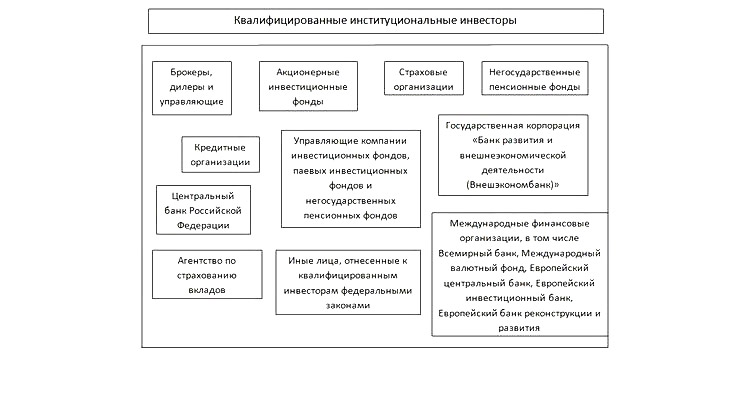

В зависимости от различных оснований институциональных инвесторов подразделяют на несколько категорий:- По объему вложения могут быть мелкие, средние и крупные компании. Критерий достаточно подвижен, поскольку определение величины вложений зависит от страны, экономического периода, политической ситуации и других факторов.

- Открытые и закрытые. В первом случае партнером может стать практически любое лицо, вне зависимости от объема вложений. Во втором речь идет о закрытых обществах, которые не принимают новых партнеров за редким исключением (в зависимости от объема их инвестиций).

- По степени объединения такие игроки могут быть представлены отдельными компаниями (например, инвестиционными, пенсионными фондами) или объединениями (ассоциация банков-инвесторов, ассоциация паевых инвестиционных фондов и др.).

Цели и виды деятельности институциональных инвесторов

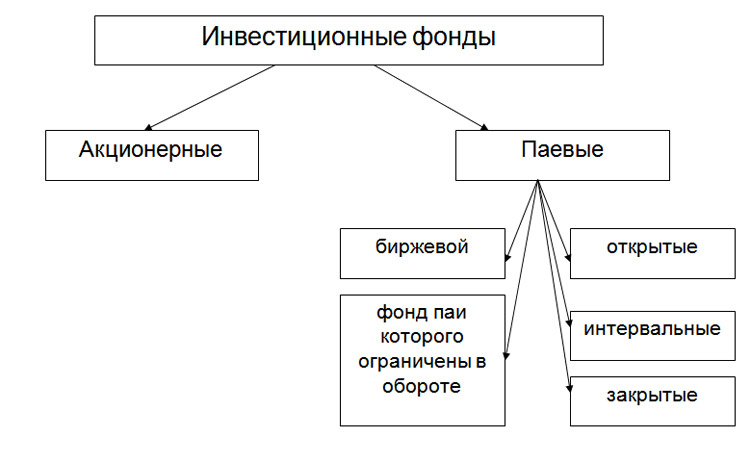

Главная цель любых капиталовложений – это получение стабильной прибыли в краткосрочном периоде или в обозримой перспективе (3-5 лет и более). Решать эту задачу можно разными путями, поэтому есть довольно большой список видов деятельности, которыми занимаются институциональные инвесторы.Инвестиционные фонды

Это классический вид деятельности крупного игрока рынка. Само название компании говорит о цели ее создания. Основная задача – инвестиция в непроизводственные активы, т.е. покупка ценных бумаг. Поскольку речь идет о крупных вложениях, то такие суммы практически недоступны остальным участникам. Поэтому инвестор длительно время аккумулирует сбережения домохозяйств, предпринимателей и небольших компаний, после чего приступает к инвестиционной деятельности.

Доходы формируются за счет разницы в цене покупки и продажи акций и других ценных бумаг. При этом часть прибыли остается в компании в качестве вознаграждения за ее работу. Интересно, что согласно официальной статистике сегодня в США более половины семей вкладывают средства в фонды. То есть этот способ приумножения сбережений является более популярным, чем банковский депозит.

Банки и кредитные союзы

Не все банковские учреждения относятся к этой категории, поскольку в основном главная их цель – выдача кредитов физическим и юридическим лицам. Однако есть и отдельная категория банков, которые занимаются инвестиционной деятельностью наряду с коммерческой:

- проведение финансовых исследований, консалтинг;

- услуги посредничества при слиянии или поглощении компаний;

- брокерские услуги для частных и крупных инвесторов;

- осуществление торговли ценными бумагами.

Такие услуги кредитные учреждения оказывают как по отдельности, так и в союзе с аналогичными компаниями.

Страховые компании

Вкладывают средства в страхование различных категорий клиентов на разные случаи. Нередко предлагают клиентам принять участие в специальных программах, которые страхуют на случай потери:

- банковского депозита в связи с ликвидацией банка;

- инвестиций в связи с имущественными спорами с третьими лицами;

- накоплений в связи со смертью и другими обстоятельствами.

Пенсионные фонды

Аккумулируют средства будущих пенсионеров, полученные на основе перечисления накопительной части пенсии, после чего вкладывают их в приобретение ценных бумаг и других активов. Предлагают клиентам более высокую доходность, чем государственный пенсионный фонд. Поэтому участники потенциально могут рассчитывать на более высокую пенсию по сравнению с фиксированными выплатами от государства.

Венчурные инновационные фонды

Крупные фирмы, которые аккумулируют средства для вложения их в новые проекты, инновационное предприятие, работающее по созданию принципиально новой продукции (например, нанотехнологии). Подобные вложения связаны с большими рисками, но также они могут привести к получению ощутимых доходов.

Паевые инвестиционные фонды

В отличие от остальных видов инвесторов эта компания не образует юридического лица. Она занимается сбором паев от нескольких участников. Аккумулированные средства передаются в доверительное управление соответствующей компанией, с которой подписывается договор. В дальнейшем средства прибыли (при ее наличии) распределяются пропорционально размеру пая.

Как работают институциональные инвесторы: плюсы и минусы

Основная задача крупного игрока – совершение инвестиций в особо крупных размерах путем приобретения различных активов:

- акций;

- облигаций;

- выдачи кредитов;

- иностранных валют;

- покупки долговых обязательств;

- покупки и продажи компаний и т.п.

Теоретически такой участник рынка может рассматривать любые инвестиции, однако в большинстве случаев он работает именно на финансовом рынке – например, на фондовой бирже. Поэтому основной доход получает от спекулятивной деятельности, а не от вложений в физический капитал (здания, оборудование, земля и т.п.).

- Такие компании хорошо разбираются в финансовых активах, поскольку имеют многолетний опыт капиталовложений. Чем больше фирма существует на рынке, тем более надежной она является для своих партнеров.

- Крупные игроки всегда имеют возможность аккумулировать и перераспределять средства более мелких участников. Благодаря этому обеспечивается дополнительная финансовая устойчивость.

- Также стабильности способствует и возможность диверсификации инвестиций. Например, деньги можно вложить в разные акции, облигации, паи, кредиторские обязательства и т.п.. Соответственно и риски невозврата существенно снижаются.

Однако у сотрудничества с такими игроками есть и определенные недостатки. В первую очередь они связаны с тем, что в отличие от банковских депозитов инвестор может не дать конкретных гарантий сохранности средств. Поэтому каждая компания теоретически рискует потерять всю сумму.

И еще один существенный недостаток связан с тем, что доверяя свои средства посреднику, физическое или юридическое лицо фактически соглашается на доверительное управление. На практике это означает, что мелкий участник рынка не принимает никаких решений, а просто получает пассивный доход. Это мешает повышению финансовой грамотности и выработке навыков профессионального инвестирования.

Вот почему частному лицу, индивидуальному предпринимателю или небольшой компании целесообразно задуматься и о собственной деятельности на рынке инвестиционных ресурсов. Только самостоятельные решения способствуют накоплению личного опыта.

Как стать институциональным инвесторов: условия для физических лиц

Сразу нужно понимать, что стать крупным участником рынка частному лицу практически невозможно. Однако при наличии довольно больших объемов сбережений даже обычный человек имеет возможность приобрести свою долю финансового рынка.

Если же таких сбережений нет, это не повод отказываться от совершения инвестиций. Большие вложения сделать не удастся, однако можно пустить в оборот малые суммы, которые при соблюдении определенных правил принесут ощутимую прибыль:

- Диверсификация рисков. Недопустимо совершать инвестиции только в одно предприятие (одни виды акций, один банк и т.п.).

- Недопустимость вложения критически большой суммы – т.е. средств, потеря которых будет очень болезненной. Например, нельзя вкладывать кредитные средства, которые в перспективе будет крайне трудно вернуть за счет собственных источников финансирования.

- Тщательный анализ финансового рынка, обоснованное принятие решения на основе экспертной оценки. Провести ее можно самостоятельно или с помощью соответствующих специалистов.

Таким образом, институциональный инвестор имеет существенное отличие от частного – объем вложений первого несоизмеримо больше, чем доля второго. Однако это не отменяет возможности физического лица совершить те или иные капиталовложения. Сделать это можно непосредственно или через посредника. Единого подхода не существует, потому что в каждой ситуации есть своя выгода и определенные риски.

Отзывы и обсуждения