Даже самый лучший бизнес-план нуждается в тщательном подборе источников финансирования инвестиционного проекта. Средства изыскивают в самых разных местах – их берут у государства, банков, компаний и даже у частных лиц. Однако далеко не все эти источники финансов выгодны для предпринимателя. Поэтому каждый инвестор должен хорошо разбираться, за счет чего он будет финансировать свой проект, и где лучше всего взять для этого деньги.

Содержание

Что такое источники финансирования

Существует довольно много определений этого понятия, и одно из наиболее удачных следующее. Источники финансирования инвестиций – это все возможные каналы поиска денежных средств, которые инвестор может получить для развития своего проекта на определенных условиях или (реже) без таковых (например, собственные сбережения). Вне зависимости от способов поиска финансов каждая фирма получает их для совершения инвестиций (Business and finance).

Эти вложения направлены на решение нескольких задач, которые можно объединить в 2 группы:- Основная цель – развитие проекта на этапе его стартапа или на любом этапе существования предприятия.

- Дополнительные задачи связаны с поддержанием бизнеса в нормальном состоянии. Такая цель возникает во время неблагоприятных периодов, когда проект в течение некоторого времени не окупает себя, поэтому требуется получение дополнительного финансирования.

- точный размер требующейся суммы;

- цель ее получения;

- можно ли обойтись без этих денег на данном этапе;

- возможные источники;

- приемлемые и неприемлемые условия одалживания (если предполагается брать кредит);

- риски, связанные с невозвратом (полным или частичным, а также нарушением сроков возврата);

- оправданность вложения (какую прибыль может дать инвестиция в дальнейшем);

- альтернативные варианты решения в случае отказа в финансировании (что делать, если банк или другие компании отказали в предоставлении займа).

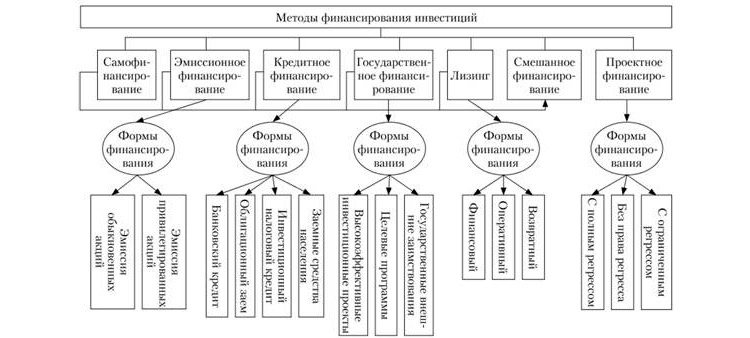

Классификация источников

Существует много оснований для классификации источников финансирования инвестиций на предприятии. Из разделяют в зависимости от формы собственности, продолжительности использования и другим критериям.

Удачно сделанные инвестиции также могут быть использованы как источник финансирования. Сегодня многие инвестиционные фонды и компании держат часть своих средств в криптовалюте. Даже просто храня свои сбережения в тех же биткоинах, возможно получать прибыль. За период 2011-2020 год цифровое золото подорожало на 6 271 333%. Возможно, этот рост продолжится, ведь интерес к биткоину растет, а его количество лимитировано 21 миллионом монет, которые будут добыты ориентировочно к 2140 году.

За одни сутки стоимость некоторых криптовалют изменялась даже на 50%. Но следует иметь в виду, что большая волатильность (изменчивость) курса сулит не только быстрые и высокие прибыли, но и большие риски. Очень много криптопроектов сейчас лопнуло и о них никто не вспоминает. А на слуху у нас только успешные, выжившие цифровые активы, такие как Биткоин, Ethereum, Litecoin, Monero, Bitcoin Cash и другие. Все эти монеты, как и многие другие, можно приобрести в обменниках. Например, “Матби”.

После быстрой регистрации по номеру телефона или email, “Матби” предоставляет еще и кошельки для хранения криптовалют. Такой кошелек и представляет собой платформу для долгосрочного инвестирования в цифровые активы с возможностью их продажи в любое время. В случае, если у пользователя возникнут вопросы, то команда Matbea подготовила подробную видеоинструкцию.

При правильном вложении криптовалюты могут стать весьма эффективным источником финансирования.

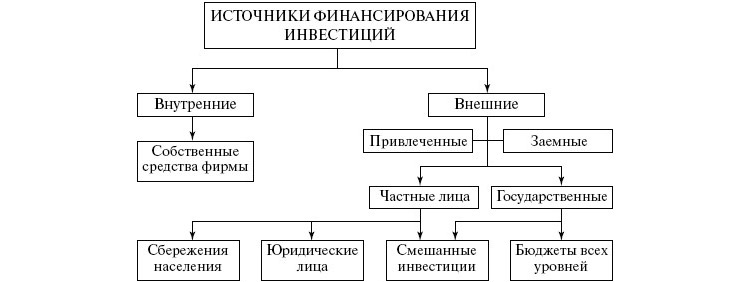

Внешние и внутренние

Это наиболее очевидный параметр сравнения, потому что вне зависимости от методов поиска денежных средств, найти их можно либо в компании, либо за ее пределами. Внутренние источники финансирования инвестиций включают в себя такие каналы:

- Чистая прибыль. У каждой компании, как и у физического лица, всегда сохраняется выбор между сбережением «лишних» средств или их вложением в собственное развитие. Стратегия зависит от ожиданий инфляции, налоговых ставок, рыночной конъюнктуры и других факторов.

- Финансирование инвестиционного проекта осуществляется и за счет оптимизации расходов. Компания может перераспределить свои ресурсы, приобрести более производительное оборудование, чтобы сэкономить на его обслуживании, электроэнергии и других платежах. Освободившиеся средства могут быть использованы и для вложений в развитие бизнеса.

- Амортизационный фонд складывается из отчислений на амортизацию. Это средства, которые идут на обслуживание и ремонт оборудования. Они обязательно закладываются в себестоимость продукции, поэтому гарантированно возвращаются инвестору через определенное время.

- Еще один внутренний канал – это резервные фонды, которые обычно формируются на этапе создания проекта. Первоначальные вложения всегда должны учитывать эту статью расходов, поскольку часто возникают непредвиденные траты. Однако резервный фонд можно рассматривать в качестве одной из последних мер, потому что оставлять проект без запаса средств всегда рискованно.

- Также деньги можно взять из уставного капитала, доли того или иного участника (эти средства закладываются при формировании компании).

- Наконец, средства могут быть получены в результате дополнительных доходов от ранее сделанных инвестиций. Тогда компания реинвестирует их, продолжая увеличивать свою прибыль.

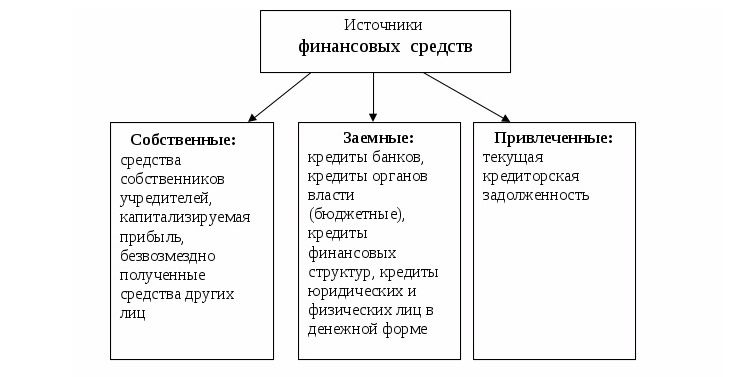

- Заемные средства – это один из самых распространенных способов поиска средств. Займы предоставляются банками, частными лицами, государством (кредиты с государственной поддержкой). Определенные суммы можно занять и у компаний-партнеров (например, отсрочить какой-либо платеж и пустить деньги в другом направлении). Также предприятие может выпустить (эмитировать) свои облигации – ценные бумаги, которые приобретаются кредиторами, имеющими право на возврат долга и процентов по нему в течение заранее определенного срока. Подобные бумаги выпускаются и различными государствами.

- Привлеченные средства, в отличие от займов, не подлежат обязательному возврату, однако они также предоставляются на определенных условиях. Фирма может эмитировать свои акции и выручить средства от их продажи. В качестве привлеченных используют и государственные средства в виде субсидий, дотаций, других форм поддержки. Еще один канал – безвозмездное предоставление средств партнеров для целевого инвестирования. Возврат таких денег возможен только в случае получения достаточного дохода от сделанных вложений.

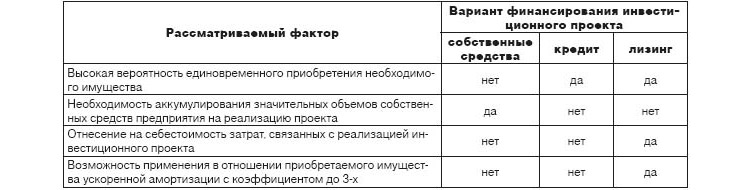

Прямые и косвенные

Все описанные пути получения средств (как внешние, так и внутренние) можно причислить к прямым источникам, поскольку конкретные суммы получают напрямую. Наряду с ними есть и косвенные каналы финансирования. Выделяют 3 таких способа:- Лизинг – так называют получение оборудования, сырья или транспортных средств в кредит за определенную ежемесячную плату. После окончания выплат лизингополучатель имеет право переоформить имущество в свою собственность. Этот способ можно отнести к заемным источникам, однако он имеет свою специфику, поскольку оборудование или механизмы в результате достаются компании. Впоследствии они сами становятся источником инвестирования, потому что с их помощью фирма получает дополнительную прибыль.

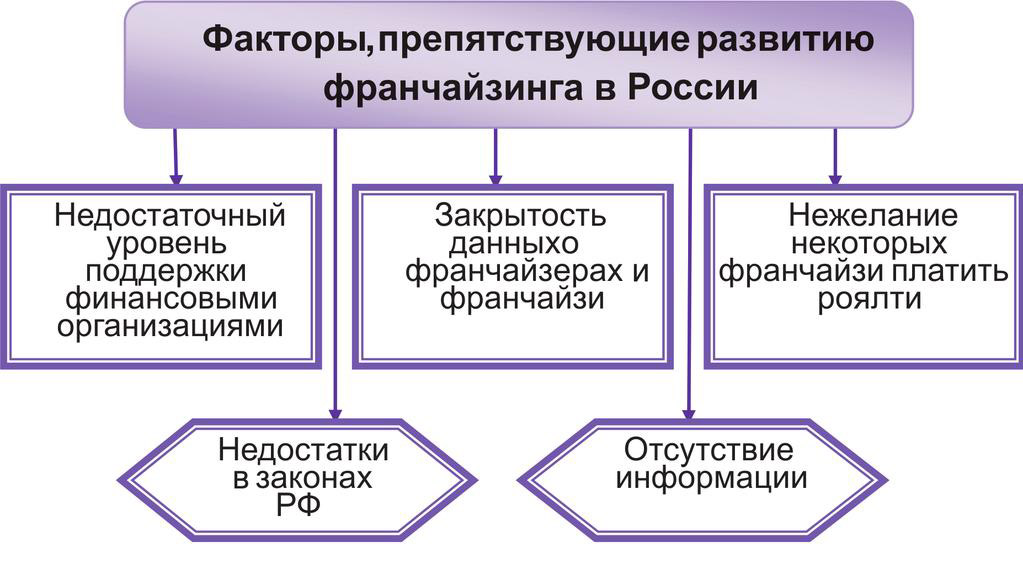

- Франчайзинг – в этом случае покупатель приобретает право на интеллектуальную собственность продавца. Это могут быть художественные произведения (литературные, музыкальные, архитектурные и др.), патенты, результаты научных исследований. В результате новый владелец вправе использовать интеллектуальную собственность бесконечно. Частный вид франчайзинга – покупка бизнеса по франшизе. Обычно приобретается известный бренд и технология работы.

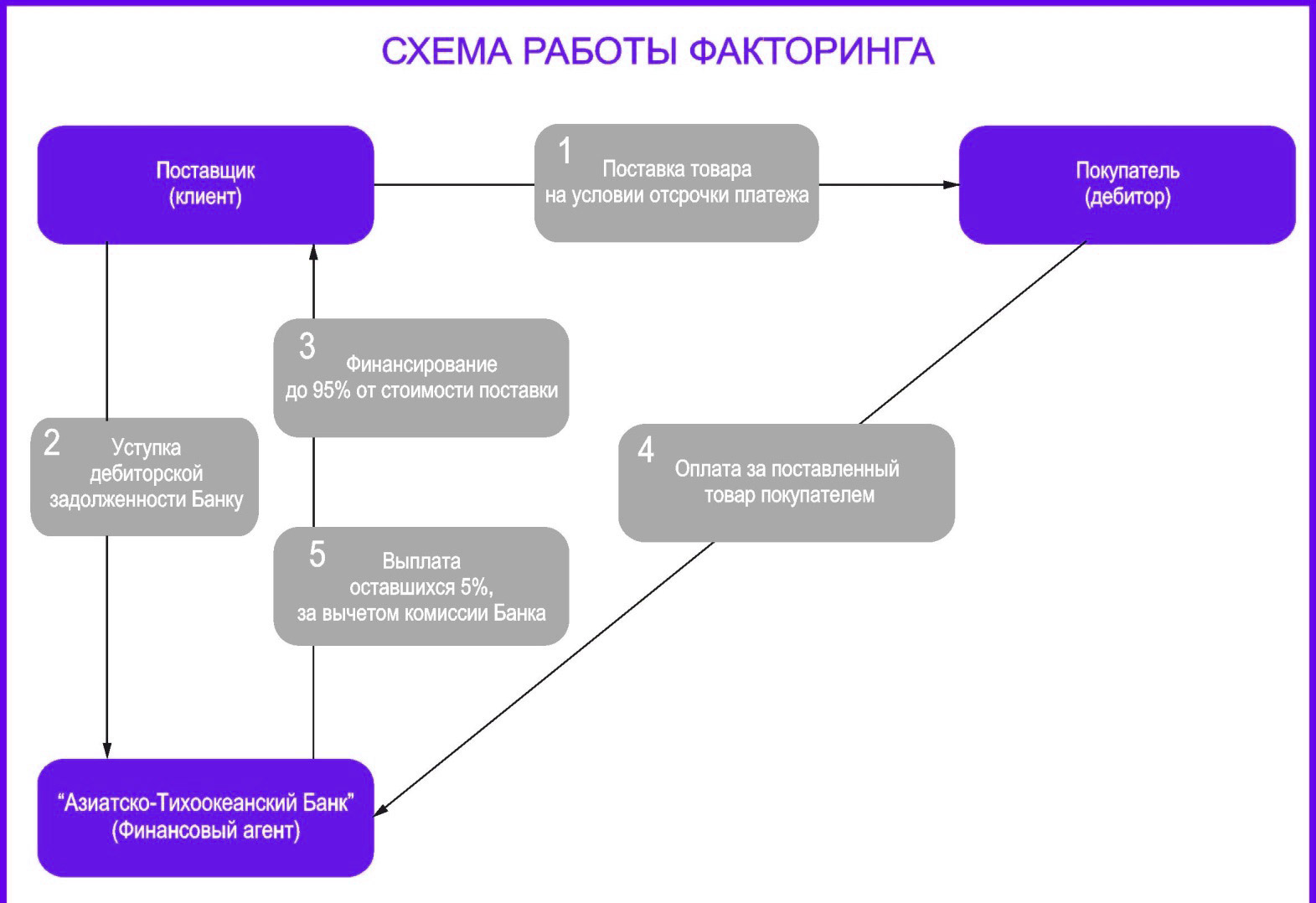

- Факторинг – продажа дебиторской задолженности специализированной компании, которая впоследствии становится кредитором и работает над получением средств в свою пользу. Фактически это явление аналогично тому, как банки продают просроченную задолженность коллекторским компаниям, работающим по ее взысканию.

По продолжительности использования

Очень важный практический критерий классификации – продолжительность использования ресурсов. С этой точки зрения можно выделить такие группы:

- Краткосрочные средства, которые реализуются в течение нескольких месяцев или 1-2 лет. Они идут на решение срочных задач – погашение зарплаты, кредита, арендной платы, услуг поставщиков. Такие траты необходимо получать из наиболее доступных источников. Это могут быть кредиты у банков, заем у партнеров (отсрочка по платежам), а также любые собственные средства (прибыль, резервный фонд и т.п.).

- Среднесрочные средства рассчитаны на покрытие издержек, которые возникнут в ближайшие годы (от 2 до 5 лет). Это могут быть амортизационные издержки, связанные с обслуживанием и ремонтом оборудования, затраты на расширение производства, рекламные расходы и т.п. Для таких издержек можно подбирать сразу несколько источников финансирования. Это может быть ожидаемая чистая прибыль в ближайшее время, государственные субсидии, займы.

- Наконец, долгосрочные затраты ориентированы на дальнюю перспективу (4-5 лет и более). Их сложнее прогнозировать, поэтому они требуют тщательного анализа ситуации. Такие затраты покрываются за счет сразу нескольких недорогих источников. Например, компания заранее предвидит издержки и эмитирует свои акции и облигации, планируя их продажи сразу на несколько лет вперед.

По форме собственности

Средства можно получить:

- из собственных резервов;

- из частных источников (кредиты, лизинг, франчайзинг и др.);

- за счет государственной поддержки;

- за счет привлечения иностранного капитала.

Поиск средств для возможности совершения выгодных вложений инвестор должен совершать постоянно. При планировании нужно грамотно прогнозировать ожидаемую прибыль и возможные риски. При этом источников должно быть сразу несколько, чтобы всегда сохранялась возможность альтернативного выбора.

Отзывы и обсуждения