Стейблкоин — это криптовалюта, курс которой привязан к реальному материальному активу. Например, к фиатным валютам, ценным бумагам, драгметаллам, недвижимости, природным ресурсам и т.д.

Содержание

Первой стабильной монетой в 2015 г. стал USDT (Tether), курс которого был приравнен к доллару. С того времени в обращении появилось несколько десятков разновидностей стейблкоинов.

Основное предназначение - соединить мир криптовалют с материальным миром. Необходимость в подобном мостике возникла из-за того, что для блокчейна нет таких понятий как доллар, нефть, золото. Для него существует только набор цифр и букв кода, хешрейт, количество транзакций. Именно активы, созданные на базе блокчейна и привязанные к привычным ценностям, являются универсальным переходным звеном.

Как применяется

Стейблкоины используются инвесторами в качестве буферного инструмента в следующих ситуациях.

- Вход в криптовалютный рынок с крупным капиталом. Его можно сначала сконвертировать в цифровые деньги с низкой волатильностью и уже после начать торги.

- Временно обезопасить себя от повышенной волатильности. Достаточно перевести средства из обычных монет в стабильные, чтобы переждать беспокойный период.

В будущем возможно применение в качестве основного платежного средства в странах с нестабильной экономикой, где национальная валюта обесценивается прямо на глазах.

Обеспечение

Существует три типа стейблокинов.

- С фиатным обеспечением. Выпускающие их организации заявляют, что монеты обеспечены государственными облигациями или реальными долларами в банке. По сути, это не криптовалюты, а фиат, переведенный в токен. Досконально проверить счета таких предприятий практически нереально, поэтому пользователям приходится просто доверять их репутации. По принципу работы они больше похожи на платежные системы, типа Payeer или WebMoney, только с полностью прозрачными транзакциями.

- Децентрализованные или алгоритмические. Появились в 2013г. Обычно обеспечиваются базовым токеном блокчейна и дополнительными стабилизирующими смарт-контрактами. По принципу функционирования это уже настоящие криптовалюты, которые не подчиняются централизованным регуляторам или одному эмитенту.

- Банковские и государственные. Предполагается, что центробанки будут поддерживать этот тип аналогично государственным валютам и выдадут статус официального платежного средства.

Наибольшую популярность завоевал первый тип коинов, так как они:

Наибольшую популярность завоевал первый тип коинов, так как они:

- понятны пользователям, уже давно работающим с электронными деньгами;

- хорошо сохраняют привязанность к доллару во время кризисов и других экономических потрясений;

- занимают крупную нишу в реальной экономике, т.к. даже челночники уже переводят оплату из России в Китай с помощью USDT.

Второй тип прочно обосновался в DeFi-проектах, так как предоставляет больше независимости, но не может выбраться за их пределы. Третий вариант существует только в Венесуэле и на Багамах, но из-за непрозрачного обеспечения и оборота, его применение в реальной жизни пока что вызывает опасения.

ТОП-10 стейблкоинов

- USDT (Tether). Под брендом скрывается токен, а также платформа с поддержкой разных блокчейнов. Создавалась в 2014г для упрощения операций с фиатными валютами в цифровом виде. Одни из лидеров по популярности и фактический монополист рынка. Залогом выступают средства, хранящиеся на счетах в банке Гонконга. В 2017-2018 годах разработчиков обвиняли в печатании денег, которые не были подкреплены долларовым залогом.

- True USD (TUSD). Создан американскими разработчиками на базе эфириума в 2018г. Позиционируется как единственная независимая криптовалюта, обеспеченная в соотношении один к одному с USD. Компания ведет прозрачную и открытую политику. Для работы с токеном нужно пройти процедуры KYC и AML.

- DAI. Алгоритмический токен с превышающим обеспечением поддерживается умными контрактами на Ethereum. Все транзакции и операции выполняются согласно смарт-контрактам, а создавать и раскладывать токены могут только пользователи платформы. Благодаря этому DAI более честный и прозрачный проект чем USDT.

- USD Coin. Совместный продукт Circle и биржи Coinbase. Меньше чем за год достиг миллиардного выпуска. Есть фирменное мобильное приложение Circle USDC. Уникальная особенность - может выпускаться любыми банками.

- Bitshares (BitUSD). Запущен в 2015г. Привязан к доллару в соотношении 1:1, но на пике цена достигала $125 за монету. В отличие от USDT имеет официально подтвержденные доказательства обеспечения фиатом, серебром, золотом, фьючерсами и другими стандартными активами.

- Paxos Standard Token (PAX). Задумывался как замена Tether. Эквивалентная обращению сумма в долларах хранится на счетах в банках США, и защищена Федеральной корпорацией по страхованию вкладов. Четкое соотношение 1 к 1 поддерживается за счет моментального уничтожения монет после выкупа. Все транзакции проводятся бесплатно. Проведена аттестация Withum и аудит Nomic Labs.

- Gemini USD (GUSD). Создана братьями Уинклвосс на базе Эфириума по стандарту ERC-20. Монета полностью соответствует и подчиняется законам Америки. Контролируется NYDFS (Управлением финуслуг штата Нью-Йорк). Обеспечение в USD находится на счетах холдинга State Street Corp под протекцией Федерального департамента страхования вкладов. Соотношение обеспечения и монет в обороте строго соблюдается в пропорции 1 к 1. За это отвечает отдельная аудиторская служба.

- EOSDT. Создан в 2019г в качестве нативного токена платформы Эквилибриум. Уникальным преимуществом является возможность выпускать децентрализованные стейблкоины и выбирать для них обеспечение. Изначально EOSDT привязан к доллару, но при генерации новых токенов пользователи через смарт-контракт прописывают любой другой базовый актив.

- Binance GBP (BGBP). Известная криптовалютная биржа в 2019г запустила стейблкоин с привязкой к фунту стерлингов, который поддерживается средствами на счетах платформы.

- Reserve (RSV). Создан в Кремниевой долине в 2019г. Связан в соотношении 1 к 1 с USD, которые хранятся в банке. Стабильность обеспечивается протоколом RSR. Прозрачный и децентрализованный проект предназначен для безопасного хранения активов. Конкурирует в этом плане с традиционными банками и криптовалютой Libra.

Другие популярные надежные токены: Binance USD, Stable USD, Carboncoin, Wrapped Bitcoin WBTC, Heaven. Как правило, новые токены привязывают к доллару, но есть и другие решения. Например:

- Stasis Euro - евро €,

- LBXPeg, BGBP - британский фунт стерлингов,

- BitCNY - китайский юань,

- Candy - монгольский тугрик.

Важно! ЦБ РФ до сих пор выступает категорически против появления рублевого стейблкоина в качестве официального платежного средства. Эта функция должна оставаться прерогативой обычного рубля. В будущем возможно обсуждение разве что токенизированных рублей, при условии, что идею поддержат все игроки рынка.

Цифровой Юань против стейблкоинов

Китайское правительство намерено продвигать цифровой Юань (DCEP), поэтому активно борется со всеми криптовалютами на своей территории. Вот что уже сделано:

- запрещен майнинг, проведение ICO;

- заблокировано IPO финансово-технического подразделения Alibaba;

- Сельскохозяйственный Банк Китая заявил, что будет блокировать все переводы, связанные с криптовалютами и похожими активами;

- Народный Банк Китая запретил пятерке ведущих банков и Alipay проведение транзакций с цифровыми активами.

Китай хочет добиться следующих целей. Первое - это остановить отток капитала из страны, для которого используются стейблкоины. Наиболее активные продавцы LocalBitcoins как раз китайцы (за последний год вывели 18 млрд USDT). Второе - DCEP должен стать основной альтернативой американского доллара в Азии и заменить Tether.

По мнению специалистов, в частности Чарьза Яна из Genesis Block, DCEP не сможет сместить Tether по следующим причинам:

- Цифровой Юань является централизованной валютой, подпадающей под нормативные требования контроля. Следовательно, он не сможет предоставить услугу простых и быстрых переводов по всему миру.

- В случае запуска DCEP на собственном блокчейне, для дальнейшей интернационализации Китаю придется поделиться данными с другими странами. Вероятность такого шага крайне мала.

Способы заработка

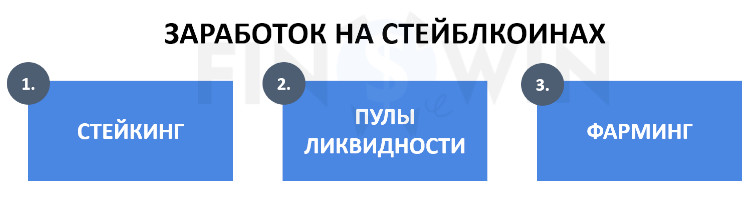

Для заработка на стейблкоинах выделяют следующие направления.

Для заработка на стейблкоинах выделяют следующие направления.

- Стейкинг. Биржи выплачивают процент тем, кто депонирует и держит средства на счету определенное время. Возможный доход не превышает 10% годовых.

- Предоставление ликвидности. На DeFi биржах в пул ликвидности вносят две криптовалюты в одинаковом долларовом эквиваленте. Доход приносит комиссия с обменных операций других пользователей.

- Фарминг (High Yeld Farming). Инвесторам предлагается заблокировать свои стейблокины для заработка других токенов. Чем дольше срок и больше сумма, тем больше можно заработать. Возможный доход - до 100% годовых в случае сложных схем реинвестиций.

Сильные изменения курса случаются крайне редко, поэтому пытаться заработать на спекуляциях не самая перспективная идея. Например, цена Tether за все время работы (не считая отрезок при запуске) лишь два раза изменялась на пиковые 8%. Конечно и у других монет случаются припадки волатильности, но они очень редки.

Перспективы при появлении цифровых валют

Центробанки многих стран продумывают план выпуска цифровой валюты, с помощью которой будет создана стабильная, контролируемая и безопасная денежная система. Предполагается, что это снизит мотивацию для выпуска очередных криптовалют и других форм частных денег.

Перспективы у стейблкоинов частных банков хорошие, т.к. у них большой охват, многолетняя репутация и большая клиентская база. Люди продолжат ими пользоваться, как и другими банковскими продуктами в приложениях. Алгоритмические монеты рискуют оказаться ненужными, т.к. все их функции станут исполнять банки и цифровые валюты. Они проиграют конкуренцию и сильно потеряют в оборотах.

Цифровые валюты Центральных Банков будут иметь самые сильные позиции за счет админресурса. Уже сейчас можно наблюдать, как регуляторы на взлете срывают или сильно затормаживают запуски конкурентов (яркий пример - ситуация с Libra).

Отзывы и обсуждения