Фармингом называют практически любые способы заработка на DeFi-протоколах. Сюда можно отнести следующие направления:

- инвестиции в пулы ликвидности,

- предоставление кредитов и получение займов,

- покупка и удержание определенных монет.

Содержание

За все эти действия пользователи получают вознаграждение в нативных токенах той или иной децентрализованной биржи, которые потом можно продать или использовать для дальнейшего фарминга. Например, на Compound выплаты могут делаться в COMP, на BakerySwap - в BAKE, на PancakeSwap - в CAKE и т.д. Все сделки защищаются смарт-контрактом, на который не могут никак повлиять ни контрагенты, ни сами биржи. Если не случится технического форс-мажора, то инвесторы всегда получат свой доход, в отличие от централизованных бирж, где организаторы всегда могут скрыться с деньгами.

Изначально термин “фермерство” пошел из интернет-мема, где старый видеоролик про сенокос был обыгран в контексте криптовалют. Работники в полях сеют одни монеты, а через какое-то время собирают прибыльный урожай других.

Farming vs Staking

На первый взгляд фарминг может показаться аналогом классического стейкинга, однако между ними есть серьезные отличия. При обычном холде монет на кошельке деньги всегда при вас, а заранее просчитываемую награду систематически выплачивает блокчейн. Риски прогореть практически нулевые, но и заработать большие иксы не получится (обычно не больше 10% годовых).

При работе с DeFI-протоколами в сделке появляется третья сторона - площадки и люди, которые берут у вас в долг под процент по фиксированной или плавающей ставке. В зависимости от сложности и продуманности схемы можно в разы увеличить свой капитал. 50% годовых - далеко не редкость, а иногда встречаются предложения в 150%.

Но здесь и выше риски, так как на итоговый доход влияет волатильность не одной удерживаемой монеты, а сразу нескольких. Например, при размещении средств в пуле ликвидности придется отслеживать курс сразу двух токенов. Просадка даже одного из них может сделать инвестицию убыточной по сравнению с ситуацией обычного холда.

Фарминг через пулы ликвидности

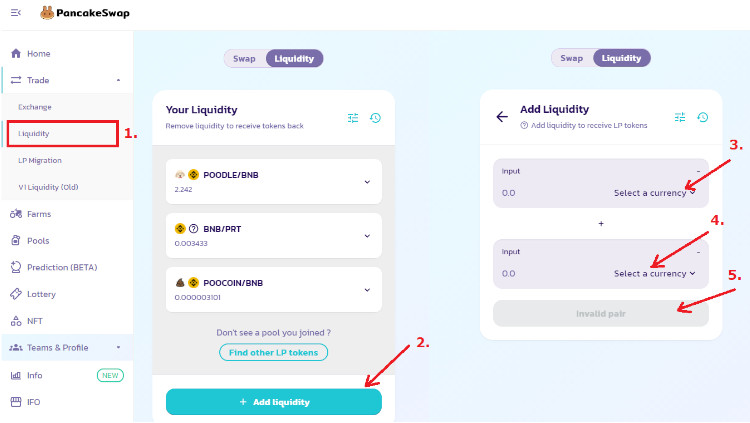

Для того, чтобы зарабатывать на ликвидности, нужно сделать следующее.

- Выбрать децентрализованную биржу, на которой есть устраивающее предложение.

- Выбрать валютную пару, по которой будут предоставлены средства, и объем. Например, по эквиваленту $1000 в BNB и ETH.

- Подключить свой DeFi-кошелек к площадке, ознакомиться с ценами и комиссией площадки. Если все в порядке, то внести соответствующее количество BNB и ETH. Взамен вы получите токены, представляющие вашу долю в общем пуле.

- Каждый раз, когда средства будут задействованы в обменных операциях, на счет будет зачисляться комиссия пропорционально доле. Токены можно продать назад площадке в любой момент и забрать свои деньги вместе с доходом. Если же этого вида цифровых активов нет на открытом рынке, то может иметь смысл, наоборот, копить его или реинвестировать в другие пулы ликвидности. Подобные цепочки могут оказаться длинными (5-10 звеньев) и прибыльными, особенно если совпадают с восходящим трендом курса и повышением спроса.

Есть и другие схемы. Например, на площадке Compaund можно попробовать заработать на том, что токены COMP выдаются не только за поставку ликвидности, но и за кредитование. Поэтому нужно делать и то и то. Например, сначала ссудить как можно больше и по максимально высокой ставке, чтобы получить кешбек в виде COMP. После получить кредит под заработанные токены, и вернуть остатки назад в пул. Схема очень рискованная, поэтому использовать в ней можно только ту сумму, которую вы можете себе позволить потерять.

Есть и другие схемы. Например, на площадке Compaund можно попробовать заработать на том, что токены COMP выдаются не только за поставку ликвидности, но и за кредитование. Поэтому нужно делать и то и то. Например, сначала ссудить как можно больше и по максимально высокой ставке, чтобы получить кешбек в виде COMP. После получить кредит под заработанные токены, и вернуть остатки назад в пул. Схема очень рискованная, поэтому использовать в ней можно только ту сумму, которую вы можете себе позволить потерять.

Выбор валютной пары

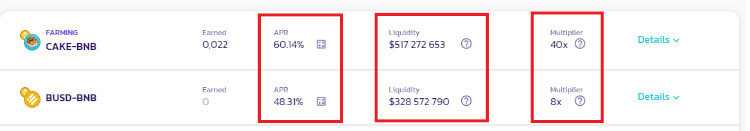

Вот на какие показатели стоит обратить внимание.

- Объем средств в пуле по данному направлению. Чем он больше, тем меньшую долю участия и, следовательно, прибыли вы получите на свою сумму.

- APY. Рассчитанный процент годовой доходности при условии реинвестирования полученных денег. Чем он больше, тем более рискованным будет вложение.

- APR. Годовая процентная ставка или другими словами, доход, полученный без реинвестирования.

- Стабильность курсов относительно друг друга. Чем ровнее, тем меньше рисков.

- Волатильность каждой валюты в отдельности. Затяжное падение или рост может привести к непредвиденным потерям при участии в пуле.

Непостоянная потеря

Этим термином называют ситуацию, когда курс одного из помещенных в пул ликвидности активов начинает сильно расти относительно другого. Цена в пуле начинает следовать за внешнерыночной с опозданием. В этом случае арбитражные трейдеры начинают выкупать растущую валюту, пока ценник не сравняется с внешним. При этом AMM (автоматический маркет-мейкер) должен сохранить общую константу в пуле, которая высчитывается перемножением количества всех средств.

Например, 1000 DAI x 10 ETH =10000.

Предположим, что эфир вырос в 4 раза относительно DAI. Тогда, чтобы сохранить константу, AMM выставит соотношение 2000 DAI x 5 ETH.

Если эфир вкладывался при курсе 100 DAI за единицу, то общая ценность инвестиций составляла $2000. При выводе по новому курсу инвестор получит 2000 DAI и 5 ETH, что эквивалентно $4000. Кажется, что все прекрасно, однако если бы деньги просто лежали на кошельке, то стоимость активов составила бы $5000 после роста эфира.

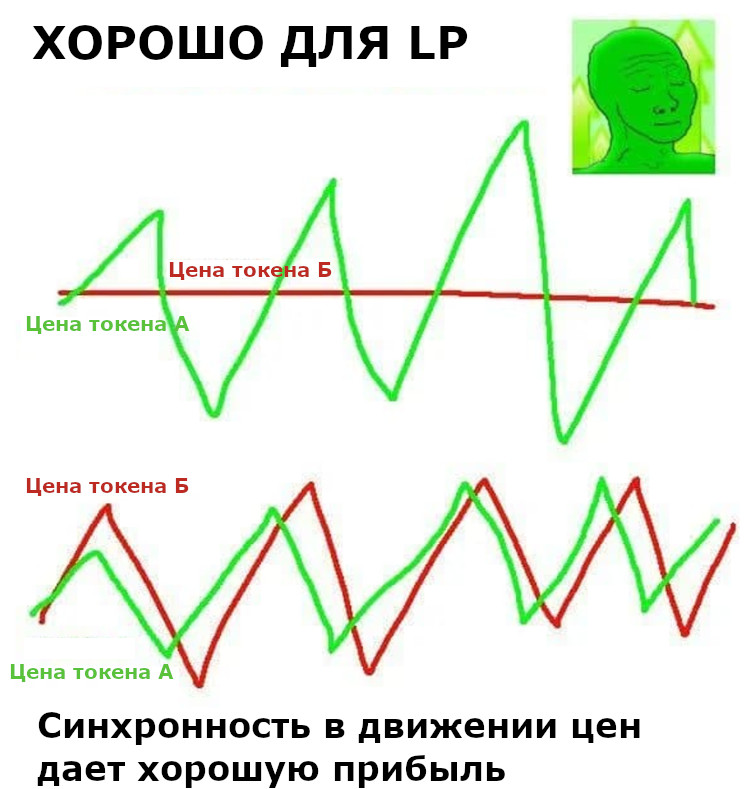

На картинке показаны нежелательные движения курсов.

А на этой - благоприятные.

Разница между тем, какая прибыль могла быть без депонирования в пул и реальной суммой на выводе называется непостоянная потеря. По сути, это цена, которую вы платите за использование одной стратегии вместо другой. Уменьшить ее можно следующими способами:

- поддерживать ликвидность пар с малой волатильностью;

- выбирать монеты, которые долго не меняют позиции друг относительно друга (например стейблкоины);

- пользоваться специальными приложениями и инструментами (AMM Balancer, Hummingbot).

Фарминг на стейблкоинах

Этот вид заработка больше подходит для долгосрочного хранения средств, и похож на пассивный доход от вклада в банке. Только здесь процент прибыли меняется на каждом блоке блокчейна исходя из рыночной ситуации. В отличие от банка свои деньги можно забрать в любой момент, если прогнозы будут неблагоприятны.

Доходность в большинстве случае не выходит за рамки 5% годовых, но и риски, связанные с волатильностью, минимальные. В отличие от обычных криптовалют, курс стейблкоинов привязан к реальным ценностям - доллар, евро, золото, нефть. Он не может за неделю вырасти или упасть в несколько раз.

Протокол Aave предлагает следующий ROI:

Протокол Aave предлагает следующий ROI:

- Tether – 2.6%,

- USDC – 2.05%,

- BUSD – 1.85%.

Если поместить стейблкоины в Yearn Finance, то приложение будет самостоятельно перекладывать их в более выгодный пул на данный период. К примеру, ROI по токену DAI составляет 4.7%.

Лучшие площадки

- Compound Finance. Одна из наиболее быстрорастущих и перспективных платформ в нише децентрализованных кредитов. Капитализация - $2 млрд. Протокол работает на блокчейне Эфириума, создает и регулирует пулы с помощью AMM. Нативные токены получают не только кредиторы, но и заемщики.

- Maker DAO. Делит первенство с Compound. DeFi-площадка имеет свой стейблокин, привязанный к доллару - DAI. Для фарминга подходят такие валюты как USDC, ETH, WBTC, BAT. В качестве награды можно выбрать нативный токен. Чем больше заблокированных средств, тем больший процент начисляется со временем.

- Synthetix. Платформа для создания синтетических цифровых активов и работы с ними. Любой финансовый актив, у которого есть подтвержденная цена, легко добавить на площадку. Это может быть золото или нефть или что-то еще. Для создания новой монеты необходимо положить в стейк эфир или местный токен SRX. В будущем появится возможность использовать ее для фарминга.

- Aave. Еще одна децентрализованная платформа для заработка на кредитовании. Проценты начисляются моментально после блокировки средств и получения LP-токенов. Есть функция мгновенных кредитов.

- Uniswap. DeFi-биржа для быстрого, простого и анонимного обмена валют. Стала популярной из-за минималистичного дизайна и понятного интерфейса.

Фарминг на Binance

На Binance есть следующие виды фарминга.

- Раздел Earn предоставляет возможность заблокировать стейблокоины с гарантией основного капитала. APY – от 1% до 7.72%.

- Раздел Liquid Swap содержит высокорискованные варианты без гарантий. Самое выгодное предложение - DUSK/USDT с доходностью 58.47%. Комиссия - 6.2%, объем за сутки - 838,889 USD. Здесь же можно сразу добавить/выкупить активы, произвести обмен, увидеть данные по своему пакету.

При депонировании ликвидности сразу показывается комиссия, доля, процент проскальзывания, стоимость доли и расчетная общая доходность.

При депонировании ликвидности сразу показывается комиссия, доля, процент проскальзывания, стоимость доли и расчетная общая доходность.

Фарминг криптовалюты Chia

Chia интересна тем, что работает по необычному алгоритму Proof of Space and Time (доказательство пространства и времени). Его разработал создатель BitTorrent Брэм Коэн, который решил переместить добычу блоков на жесткие диски компьютеров.

Для фарминга нужно выделить неиспользуемый участок на своем HDD. Это пространство будет использоваться для нахождения новых блоков. Чем больше отведено гигабайт под задачу, тем выше вероятность получить вознаграждение. Всего будет выпущено 21 000 000 монет.

Минимальные системные требования:

- процессор на 4 ядра 1.5 Ггц.,

- от 2 гб оперативки,

- Python версии 3.7 или выше,

- SSD со свободным пространством от 360 Гб.

Судя по отзывам, ожидание первой прибыли на обычном домашнем системном блоке может растянуться на два года, а жесткий диск рискует прийти в негодность уже через 3-4 месяца такого фарминга. Единственный реальный вариант получить монеты - облачная аренда подходящего оборудования.

Возможный доход

“Фермерство” дает возможность заработать от 2% до нескольких сотен годовых в зависимости от выбранной стратегии, площадки, валюты и наличия удачи. Оно способно приносить меньший доход, чем IEO, IDO и аналоги, но при грамотном подходе в разы выгоднее обычного стейкинга.

Отзывы и обсуждения